Блог им. svoiinvestor

Минфин продолжает наполнять долговой рынок классикой выполняя свой план по объёму размещения бумаг. При этом стоит зафиксировать обвал в ОФЗ

- 11 марта 2024, 10:17

- |

Минфин провёл аукцион ОФЗ, предложив инвесторам два выпуска. Индекс RGBI (ценовой индекс ОФЗ) продолжает своё падение, приблизившись на уровни октября 2023 г., доходность бумаг значительно выросла за последний месяц. Такое снижение связано с некоторыми факторами:

🔔 Если изначально аналитики рассказывали нам о том, что смягчение ДКП произойдёт под конец II квартала, то сейчас Эльвира Набиуллина прямым текстом заявляет: «Придётся поддерживать жёсткую ДКП продолжительное время. Пик роста цен пройден осенью 2023 г. Снижение ставки, скорее всего, произойдёт во второй половине 2023 года. Наиболее вероятно плавное снижение».

🔔 Да, инфляционное давление ослабевает, но темпы выше прошлогодних, а значит, выйти на цель регулятора в 4-4,5% будет трудно (с такими темпами инфляция будет находиться в диапазоне 6-7,5% под конец года). Мы стали свидетелями того, что ЦБ повысил среднесрочный прогноз ключевой ставки на последнем заседании до 13,5-15,5% с 12,5%-14,5%, видимо, признав неудовлетворительные темпы инфляции.

🔔 Минфин хочет занять в 2024 году — 2,6₽ трлн, а это рекордная сумма сначала пандемии. Помимо этого, Владимир Путин анонсировал расширение расходов бюджета (названные цифры в обращении суммарно дают — 9,713₽ трлн), с учётом того, что в последние недели бюджет РФ начал расходовать колоссальные суммы, то, видимо, занимать придётся больше намеченной суммы.

Конечно, можно и поспорить, что вроде бы курс ₽ остаётся стабильным (на нужных уровнях) и инфляция пришла в норму, но всё же проинфляционные риски присутствуют. Поэтому на сегодня мы имеем несколько фактов о рынке ОФЗ:

✔️ Минфин уже которые месяца не использует флоутер, который так сильно полюбился банковскому сектору и частным инвесторам. Всё это время регулятор занимает с помощью классики и показывает вполне приемлемый результат (учитывая ключевую ставку и доходность самих ОФЗ, то регулятору комфортно занимать при таких параметрах). Согласно, статистике ЦБ новые выпуски ОФЗ в январе примерно в равных долях были выкуплены банками (~47% от общего объёма выпуска, ~104₽ млрд) и НФО в рамках доверительного управления (~45%).

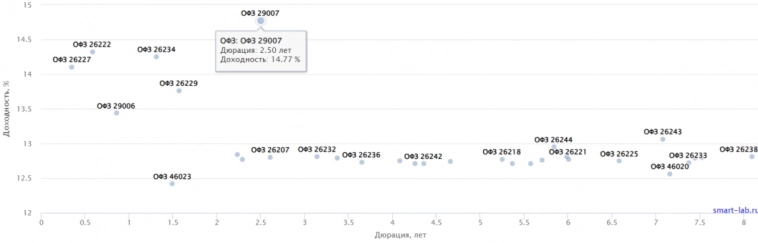

✔️ Доходность большинства выпусков подобралась к 12,8%. Учитывая, что ключевая ставка сейчас 16%, то я искренне не понимаю откуда такая «щедрость» в ОФЗ, дисконт более 3%, при этом ещё необходимо учитывать налог с купонов. Если рассматривать данные ЦБ о средней максимальной ставке по вкладам физ. лиц до 1 года в топ-10 банках, то в 3 декаде февраля она составила — 14,79%. Такой доходности не наблюдается в ОФЗ до 1 года, а если копнуть глубже, то можно найти вклады с более высоким % доходности, которые превышают 16%.

А теперь давайте разберём размещения регулятора:

▪️ Классика: ОФЗ — 26244 (погашение в 2034)

▪️ Классика: ОФЗ — 26207 (погашение в 2027)

Спрос в длинной классике был внушительным — 110,49₽ млрд, выручка составила — 70₽ млрд (средневзвешенная цена —92,79%, доходность — 12,92%). Спрос в короткой классике скромен — 8,5₽ млрд, выручка — 4,5₽ млрд (средневзвешенная цена —90%, доходность — 12,72%). Таким образом, Минфин заработал за этот аукцион — 74,5₽ млрд (прошлая неделя — 44,6₽ млрд). Согласно, плану Минфина на I квартал 2024 года необходимо разместить — 800₽ млрд, уже размещено ~622,3₽ млрд, при таком темпе регулятор должен выполнить план (в запасе ещё 3 недели).

📌 С учётом того, что Минфин хочет занять в 2024 году — 2,6₽ трлн, при этом ведомство отдаёт предпочтение долгосрочным бумагам с постоянным купонным доходом, то единственный плюс в ОФЗ это фиксация повышенного % на долгие годы. Корпоративные облигации и вклады дают больший %, да вы не найдёте вклады на долгосрок (адекватный % вас ожидает до 3 лет), но те же облигации возможно. На сегодняшний день я выбираю корпоративные облигации на средний срок (2-5 лет) с хорошей кредитоспособностью.

С уважением, Владислав Кофанов

Телеграмм-канал: t.me/svoiinvestor

теги блога Владислав Кофанов

- акции

- алмазы

- Алроса

- аналитика

- аэрофлот

- банки

- бензин

- бюджет

- бюджет в России

- бюджет РФ 2024

- бюджет РФ 2025

- валюта

- вклад

- вклады

- ВТБ

- газ

- Газпром

- Газпромнефть

- Группа ЛСР

- демпферные выплаты

- дефицит бюджета

- дивидендная политика

- дивиденды

- долг

- долгосрочное инвестирование

- доллар

- доллар рубль

- доходы бюджета

- европа

- застройщики

- золото

- инвестиции

- инфляция

- инфляция в России

- ипотека

- итоги месяца

- Китай

- ключевая процентная ставка

- ключевая ставка ЦБ РФ

- кредитование

- кризис

- ЛСР

- Лукойл

- металлурги

- металлургия

- Минфин

- ММК

- налоги

- недвижимость

- нефтегазовые доходы

- нефтепродукты

- Нефть

- НЛМК

- НМТП

- Новатэк

- Облигации

- операционные результаты

- отчеты МСФО

- отчеты РСБУ

- отчёт

- офз

- офз с переменным купоном

- Пик

- портфель

- портфель инвестора

- прогноз по акциям

- производство стали

- психология инвестора

- РЖД

- Роснефть

- Россети Центр и Приволжье

- рубль

- самолет

- санкции

- сбербанк

- Северсталь

- Совкомфлот

- СПГ

- сталь

- Сургутнефтегаз

- татнефть

- Транснефть

- уголь

- удобрения

- Финансовая грамотность

- финансы

- ФНБ

- фондовый рынок

- форекс

- Фосагро

- фьючерс mix

- ЦБ России

- ЦБ РФ

- ЦБР

- экономика

- экономика России

- ЭЛ5-Энерго

- энергентики

- юань

- Яндекс

инфляция будет ацкой. кто за этот будет платить? те самые покупатели офз. золото и бакс держим. крепко. или заплатим за весь этот чужой праздник жизни.

Ожидаемую гиперинфляцию.