ЦБ России

Годовая инфляция в РФ снизится до 4.3-4.8% в 2024 году и вернется к 4% в 2025 году — ЦБ

- 26 апреля 2024, 13:37

- |

Годовая инфляция в РФ снизится до 4.3-4.8% в 2024 году и вернется к 4% в 2025 году — ЦБ

- комментировать

- Комментарии ( 0 )

Центробанк держит ключевую ставку из-за инфляции, иначе инфляция будет двузначной, как в Турции и ряде других стран — Путин

- 25 апреля 2024, 16:12

- |

ЦБР может рассматривать в пятницу повышение ставки до 17%, но остановится на варианте 16% — финдиректор ВТБ

- 25 апреля 2024, 10:51

- |

Там есть компонент… между какими решениями выбирал центральный банк. Я допускаю, что может появиться… рассмотрение возможности повышения ставки… на 100 базисных пунктов

По его мнению, в конце 2023 — начале 2024 годов экономика России при ключевой ставке 16% продемонстрировала «эффект Джанибекова».

Был такой советский космонавт, кто постарше, помнит, в Советском Союзе. Я помню, у меня даже были марки с Владимиром Джанибековым. Так вот, он открыл в рамках одной из миссий, эффект Джанибекова

Физический эффект Джанибекова состоит в том, что гайка в условиях невесомости, без внешних сил, меняет направление своего вращения против заданного человеком.

Перенос этого эффекта на ситуацию в РФ: экономика против заданного денежно-кредитной политикой импульса на охлаждение в силу специальных условий (структурная перестройка, нехватка персонала, импортозамещение) двигается в сторону быстрого роста в терминах ВВП, кредита, занятости, роста зарплат, пояснил Пьянов.

Экономика, наверное, с неожиданностью для Центрального банка, демонстрирует по-прежнему отсутствие признаков охлаждения. В чем это проявляется? Это проявляется, первое, в очень высоком темпе прироста кредитования

( Читать дальше )

Минфин будет наполнять долговой рынок, только классикой, доля флоатеров в портфеле регулятора — 50%, а это риск для бюджета

- 24 апреля 2024, 07:38

- |

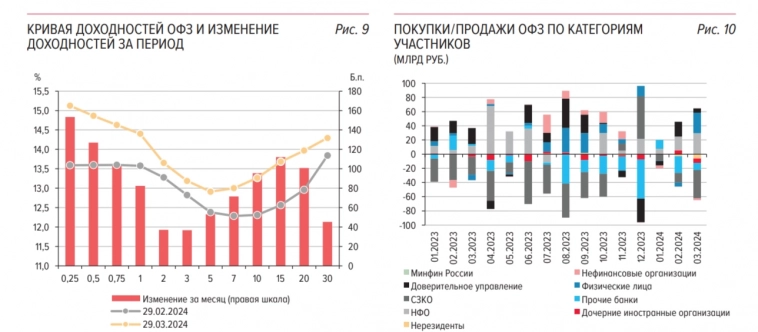

Минфин провёл аукцион ОФЗ, предложив инвесторам два выпуска. Индекс RGBI в последние дни волатилен, поднимался выше 115 п., но всё же не выдержал натиска и сейчас находится на 114,6 п. Доходность бумаг продолжает оставаться привлекательной для консервативных инвесторов, особенно если рассматривать классические выпуски +10 лет. Такая «щедрость» от регулятора связана с некоторыми факторами в экономике:

🔔 Если изначально аналитики рассказывали нам о том, что смягчение ДКП произойдёт под конец II кв., то сейчас риторика изменилась и снижение ставки прогнозируют во II п. 2024 г (август-сентябрь).

🔔 По последним данным Росстата за период с 9 по 15 апреля ИПЦ вырос на 0,12% (прошлые недели — 0,16%, 0,10%), с начала апреля — 0,29%, с начала года — 2,25% (годовая — 7,8%, цель регулятора 4-4,5%). Недельные данные выводят нас на 6% saar, а это не есть хорошо, как вы понимаете темпы прошлого года были превышены (в апреле 2023 г. недельные данные составили — 0,04%, месячный же пересчёт регулятором — 0,39%). На ключевую ставку может повлиять: рост цен на бытовые услуги, курс ₽, и ценовой диапазон на нефтепродукты (ошеломляющий рост цен за неделю на бензин 0,26%, на дизтопливо 0,16%).

( Читать дальше )

Чистая прибыль банковского сектора в марте 2024 г. — фиксируем снижение относительно прошлого месяца и года, но главное это снижение ROE

- 22 апреля 2024, 09:46

- |

💳 По данным ЦБ, в марте 2024 г. прибыль банков составила 270₽ млрд (ROE — 22,1% в годовом выражении), случилось незначительное снижение относительно прошлого месяца — 275₽ млрд (1,8%), а вот с прошлым годом всё более чувствительнее — 330₽ млрд (18,2%). Но главное то, что доходность на капитал (показатель, который учитывает рост балансов банков) в марте 2024 г. относительно марта 2023 г. снизилась (с 32 до 22,1% в годовом выражении, в феврале 2024 г. ROE — 22,7%) и это уже звоночек. Теперь отмечаем интересные факты из отчёта:

🟣 Основная прибыль уменьшилась (основная прибыль включает ЧПД, ЧКД, операционные расходы и чистое доформирование резервов) до 158₽ млрд с 210₽ млрд в феврале, но снижение было техническим. В марте была проведена реклассификация ценных бумаг в категорию удерживаемых до погашения из оцениваемых по справедливой стоимости. По ним накопилась отрицательная переоценка — 50₽ млрд, которая была восстановлена, а вместо этого сформированы резервы на ту же сумму в составе основной прибыли. На чистую прибыль данная реклассификация не повлияла.

( Читать дальше )

Аналитики повысили прогнозы по ключевой ставке, ждут более осторожного и растянутого смягчения ДКП — опрос ЦБ

- 17 апреля 2024, 18:03

- |

Таким образом, экономисты ждут более осторожного и растянутого во времени смягчения денежно-кредитной политики (ДКП).

Прогноз по росту ВВП РФ на 2024 год повышен до 2,1% с 1,8%. Прогноз по инфляции на этот год сохранился на уровне 5,2%.

Аналитики также повысили прогноз по росту ВВП на 2025 год до 1,7% с 1,5%, на 2026 год — до 1,6% с 1,5%.

Опрос проводился 12-16 апреля 2024 года.

t.me/ifax_go/10578

Экономика РФ в I квартале росла темпами, возможно, даже более быстрыми, чем в IV квартале — Аналитики ЦБ

- 16 апреля 2024, 17:45

- |

В I квартале 2024 г. российская экономика продолжила расти, возможно, даже более быстрыми темпами, чем в IV квартале 2023 года. Исключением выступает топливная промышленность, которая снизила производство по разным причинам, не связанным с внутренним спросом. Источниками роста выступают потребительский и государственный спрос, а также некоторое восстановление ненефтегазового экспорта. В результате напряженность на рынке труда еще больше усилилась, а рост номинальных зарплат, по данным за январь, ускорился (правда, видимо, частично за счет выплаты премий по итогам года)

Оперативные и опросные данные указывают на уверенный рост российской экономики в январе — феврале и его вероятное продолжение в марте, отмечают аналитики.

Рост особенно заметен в промышленности, оптовой и розничной торговле и общепите. Расширение экономической активности повышает спрос на трудовые ресурсы, обостряя конкуренцию за них между компаниями и поддерживая высокие темпы увеличения трудовых доходов

( Читать дальше )

Аналитики прогнозируют падения выдач ипотеки на 30–40% в 2024 г. Основные причины – изменения в льготных программ и усиление контроля ЦБ над качеством кредитов - Ведомости

- 16 апреля 2024, 08:29

- |

Аналитики прогнозируют существенное сокращение новых ипотечных выдач в 2024 году на 30%, до 5,4 трлн рублей, что сравнимо с рыночным спадом 2015 года (-34%). В 2023 году объемы ипотечных кредитов выросли на 62%, достигнув 7,8 трлн рублей, а портфель увеличился на 34,5%, достигнув 18,2 трлн рублей.

Эксперты прогнозируют, что банки выдадут около 1,3 млн ипотечных кредитов на сумму 4,5–4,7 трлн рублей в 2024 году, что составит снижение на 35% по количеству и 40% по объему по сравнению с предыдущим годом. Различные источники предлагают разные прогнозы, отражая оптимизм или осторожность по отношению к будущему рынку.

Факторами, влияющими на сокращение объема выдач, являются изменения в льготных программах и усиление контроля со стороны Центробанка над качеством кредитов. После реформы льготных программ доля ипотеки с господдержкой в выдачах снизится до 45%, но останется на высоком уровне.

Центробанк также намерен ужесточить макропруденциальное регулирование, что может оказать дополнительное давление на рынок ипотечного кредитования.

( Читать дальше )

Минфин продолжает наполнять долговой рынок классикой, доходность ОФЗ бьёт рекорды. Занимать во флоатерах — риск для бюджета, сказал Силуанов

- 16 апреля 2024, 07:22

- |

Минфин провёл аукцион ОФЗ, предложив инвесторам два выпуска. Индекс RGBI продолжил своё падение и опускался ниже 114 п., на этой же недели он воспрял, но всё равно мы находимся на уровнях февраля-марта 2022 г. Доходность бумаг значительно выросла, конечно, регулятор занимает под меньший %, чем ключевая ставка, но данную доходность придётся платить на протяжении +10 лет. Такая доходность обусловлена некоторыми факторами:

🔔 Если изначально аналитики рассказывали нам о том, что смягчение ДКП произойдёт под конец II кв., то сейчас акцент сместился вправо и снижение ставки прогнозируют во II п. 2024 г.

🔔 По последним данным Росстата, за период с 2 по 8 апреля индекс потребительских цен вырос на 0,16% (прошлые недели — 0,10%, 0,11%), с начала апреля — 0,17%, с начала года — 2,12%. Как вы понимаете в начале апреля инфляция, вновь пришла в ускорение, этому способствуют некоторые факторы, которые явно могут повлиять и на ключевую ставку: рост цен на бытовые услуги, курс ₽, и ценовой диапазон на нефтепродукты (бензин, дизтопливо). Цель регулятора в 4-4,5% по итогам 2024 г. труднодостижима, ибо темпы не те, да и инфляция на сегодняшний день находится в диапазоне 6-7%.

( Читать дальше )

Жесткая ДКП ограничит избыточное расширение спроса и его проинфляционное влияние — ЦБ РФ

- 15 апреля 2024, 17:49

- |

Как говорится в комментарии ЦБ, основным проинфляционным фактором является высокий внутренний спрос, который продолжает опережать возможности расширения предложения.

«По прогнозу Банка России, жесткая денежно-кредитная политика ограничит избыточное расширение внутреннего спроса и его проинфляционные последствия. Для поддержания ценовой стабильности денежно-кредитная политика будет направлена на дальнейшее снижение устойчивого ценового давления», — отмечает ЦБ.

Годовая инфляция с учетом проводимой денежно-кредитной политики снизится до 4-4,5% в 2024 году и будет находиться вблизи 4% в дальнейшем.

t.me/ifax_go/10529

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал