Отчет

Отчет по предстоящим IPO. Beam Terapetics, PPD, Schrodinger

- 05 февраля 2020, 11:55

- |

Буквально сутки у нас было на принятие решения об участии в трёх размещениях, доступ к которым неожиданно дал Freedom finance.

В рамках закрытого клуба Paradoxe мы предоставили участникам Premium отчет по предстоящим IPO до окончания приема заявок.

Вот краткий обзор

Поный отчет Beam Terapetics здесь

Ожидания по аллокации 40-50%, может даже больше, желающих реально мало.

Главная наша задача, в первую очередь защищать капитал от убытков, а только потом думать о доходах, компания Beam смело может дать 50-100%, вот только никто не знает в какую сторону, я пропускаю это IPO

Полный отчет PPD здесь

Ожидания по аллокации 30-35% Размещение очень большое, даже с учетом того, что желающих хватает, дадут нормально, выше среднего.

Не самое лучшее IPO, но это уверенный середнячок, хотя конечно недостатков много.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Читать отчёты компаний

- 27 января 2020, 13:07

- |

2. Быть может есть удобный сервис, всех компаний разбитых по секторам, по эшелонам итд…

Каннабис: в сектор пришли свежие деньги!

- 17 января 2020, 19:52

- |

Последние новости заставили обратить внимание на сектор каннабиса, т.к. с ним происходят невероятные вещи. После мощного забега TLRY компания OGI на хорошем отчете взлетела на +30%.

( Читать дальше )

Пора Отчетности

- 17 января 2020, 11:33

- |

На этой неделе стартовал сезон доходов за четвертый квартал. 24 компании объявят о результатах.

Доходы банков заняли центральное место на этой неделе: основные кредиторы Уолл-стрит JPMorgan, Citigroup, Wells Fargo, Bank of America,Goldman Sachs и Morgan Stanley уже отчитались.

На следующей неделе будут представлены известные технологические компании США вроде Netflix и Intel.

Через неделю после этого на арену выйдут крупные компании: Apple, Microsoft, Facebook,Advanced Micro Devices Inc, Tesla, Boeing, Caterpillar и McDonalds.

Другие известные имена, которые обнародуют достигнутые результаты в ближайшие недели, включают Beyond Meat, Alibaba, IBM, eBay, PayPal, Qualcomm, Procter&Gamble,Johnson&Johnson, 3M, General Electric, UPS, Coca-Cola, Visa, Mastercard, American Express, Starbucks,AT&T, Verizon, Comcast, Lockheed Martin, Raytheon, Northrop Grumman, United Technologies, Exxon Mobil и Chevron.

В среду фондовые индексы США выросли, а индекс Dow впервые превысил уровень 29.000.

Вечеринка, похоже, продолжается: основные индексы Уолл-стрит продвигаются на рекордно высокую территорию.

Нефть Запасы , ОПЕК+ прогноз ВиталийPTS

- 11 декабря 2019, 00:13

- |

Вот такой не замысловатый прогноз на текущий час

Почему я рассматриваю покупки Нефти BUY ?

1. Решение ОПЕК + сократить добычу нефти всех стран входящих (США не входит)

что в тот день вызвало резкое движение цены на 2% (6 декабря )

Всплеск цены был во время прямой трансляции ОПЕК+ после слов Салман ибн Абдул-Азиз Аль Сауд о сокращение добычи. А не после того когда написали на новостных сайтах investing итд. я в тот день стримел на YouTube и пытался в лайве корректно перевести с англ на русский .

Так же я полагаю что США не буду сильно противоречить ОПЕК + хоть и не входят в него

--------------------------------------------------------------------------------------------------------------------------------------------------------------------------

2. Предыдущие запасы нефти в США минус — 4.856 M/Б 4 Декабря.

3. Сегодня ночью 00 30 Отчет API Факт + 1.410 м/б, завтра 18 30 IEA более важный. Ожидание отчетов примерно минус — 3.344 М/Б

( Читать дальше )

МТС: Финансовые результаты за III кв. 2019 г. по МСФО. Стабильность во всём!

- 21 ноября 2019, 16:11

- |

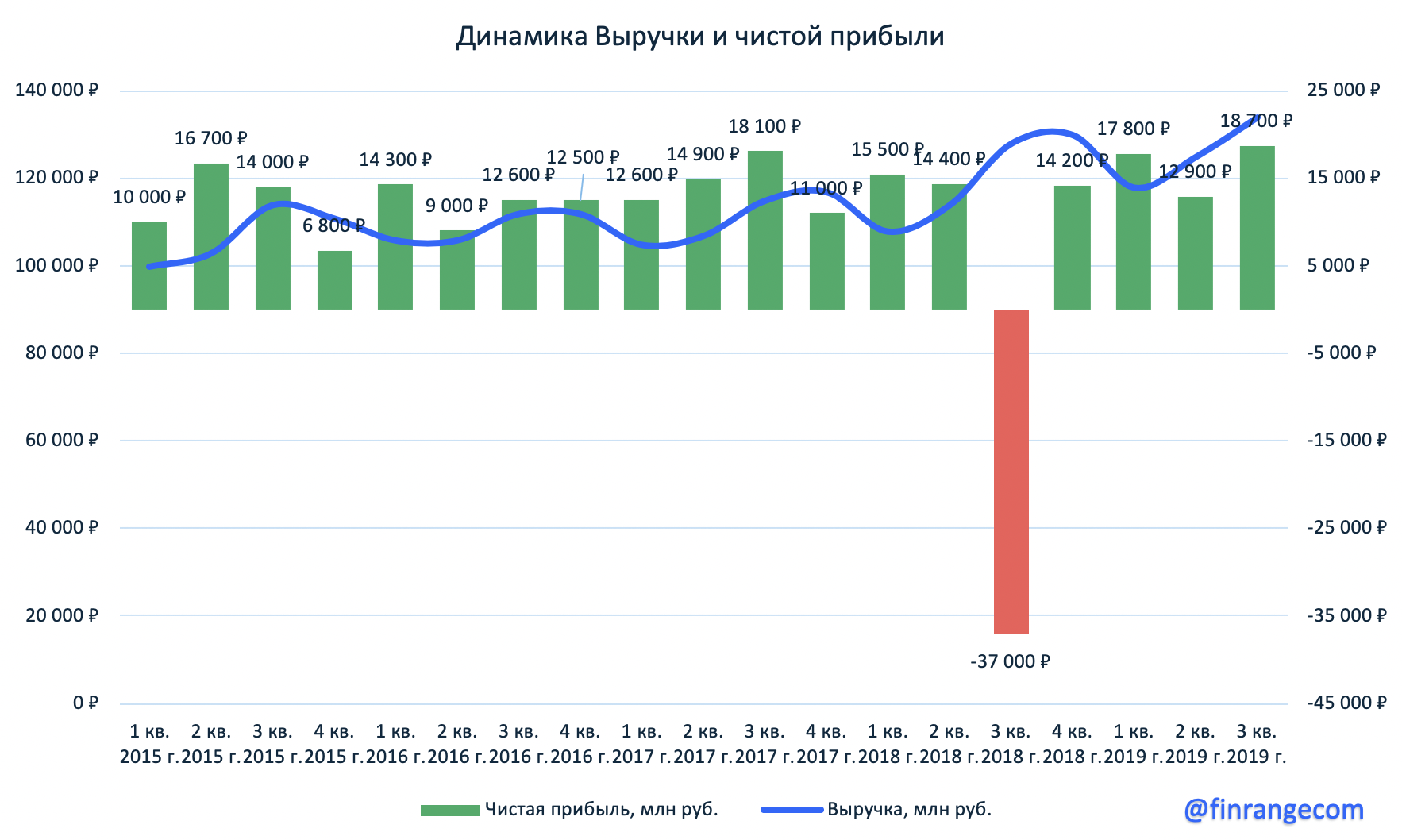

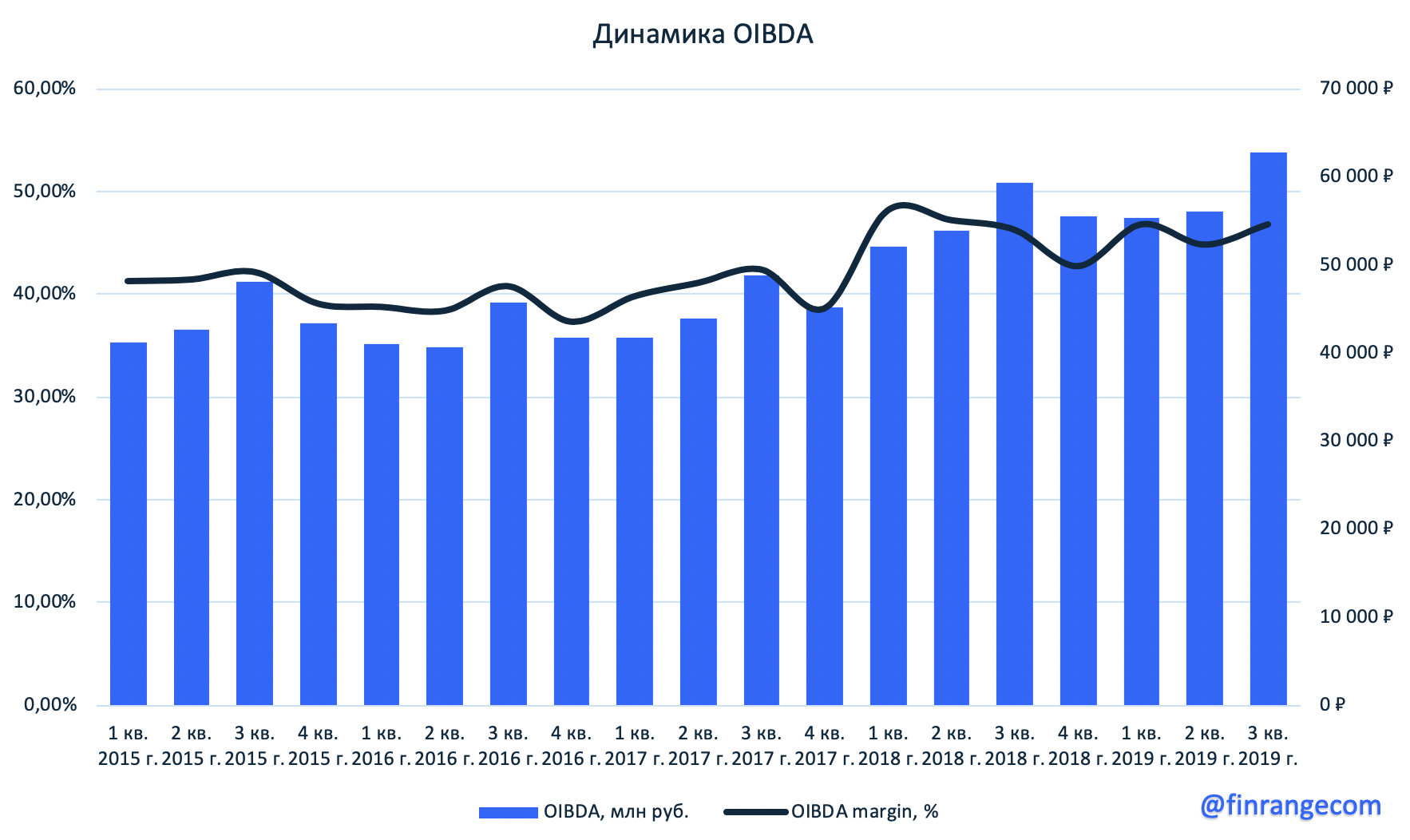

Выручка телекома выросла на 4,6% по сравнению с аналогичным периодом прошлого года – до 133,9 млрд руб. Чистая прибыль МТС за июнь — сентябрь составила 18,4 млрд руб. против убытка в 37 млрд руб. в III кв. прошлого года, в связи с с антикоррупционным расследованием ее деятельности в Узбекистане.

Рост финансовых показателей обусловлен высокими операционными результатами, ростом продаж мобильных услуг в РФ и Украине, продаж услуг МТС Банка и цифровых сервисов телекома.

( Читать дальше )

Газпром нефть - ставка на рекордные дивиденды!

- 20 ноября 2019, 15:20

- |

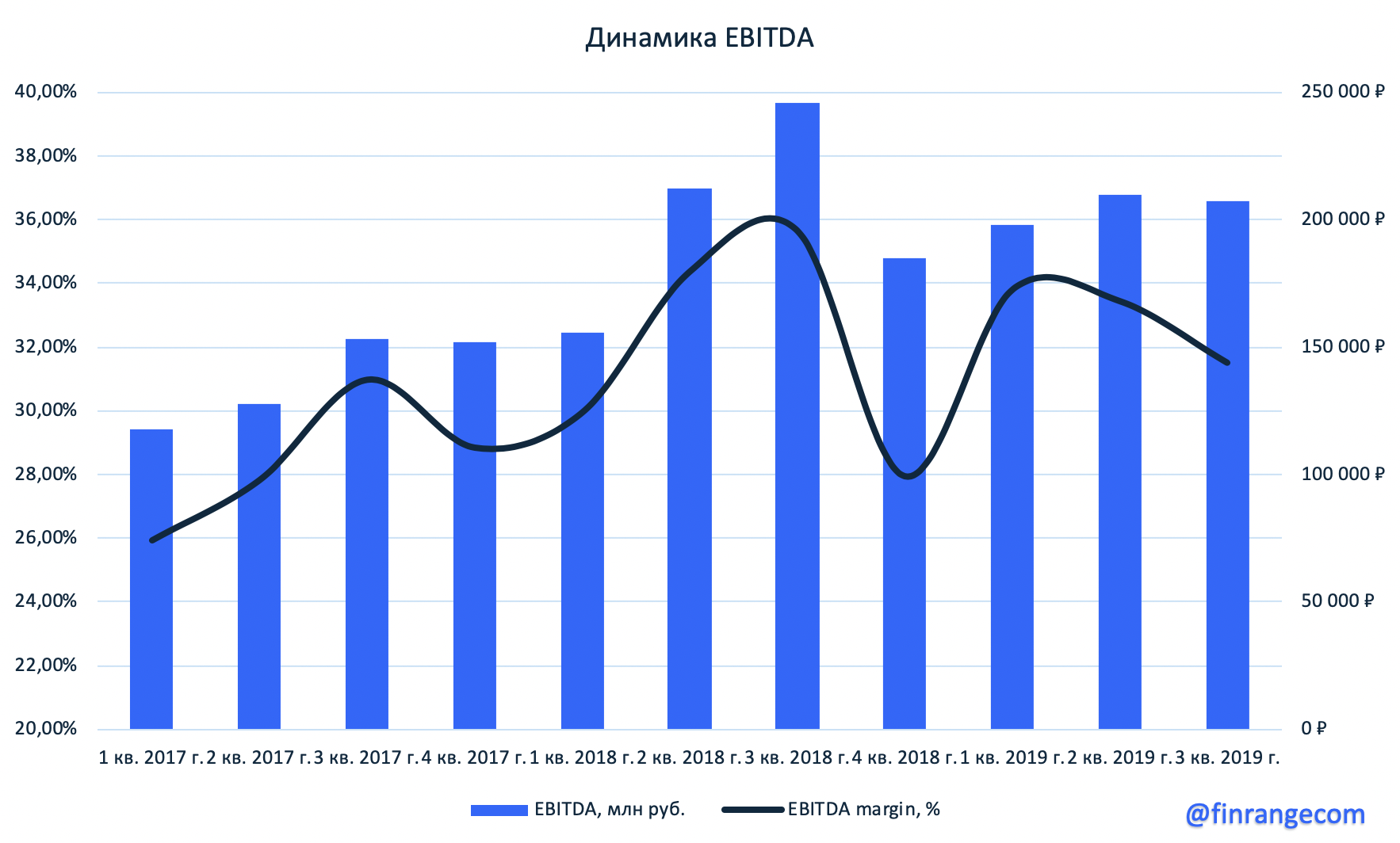

Выручка нефтяника за отчётный период увеличилась на 2,4% по сравнению с показателям за аналогичный период прошлого года – до 1 871 млрд руб. Чистая прибыль Газпром нефти за январь — сентябрь составила 320 млрд руб., увеличившись на 7,1%.

дивиденды!" title="Газпром нефть - ставка на рекордные дивиденды!" />

дивиденды!" title="Газпром нефть - ставка на рекордные дивиденды!" />

Рост финансовых показателей обусловлен положительной динамикой операционных показателей, в частности увеличением добычи на крупных проектах компании и повышением эффективности переработки.

( Читать дальше )

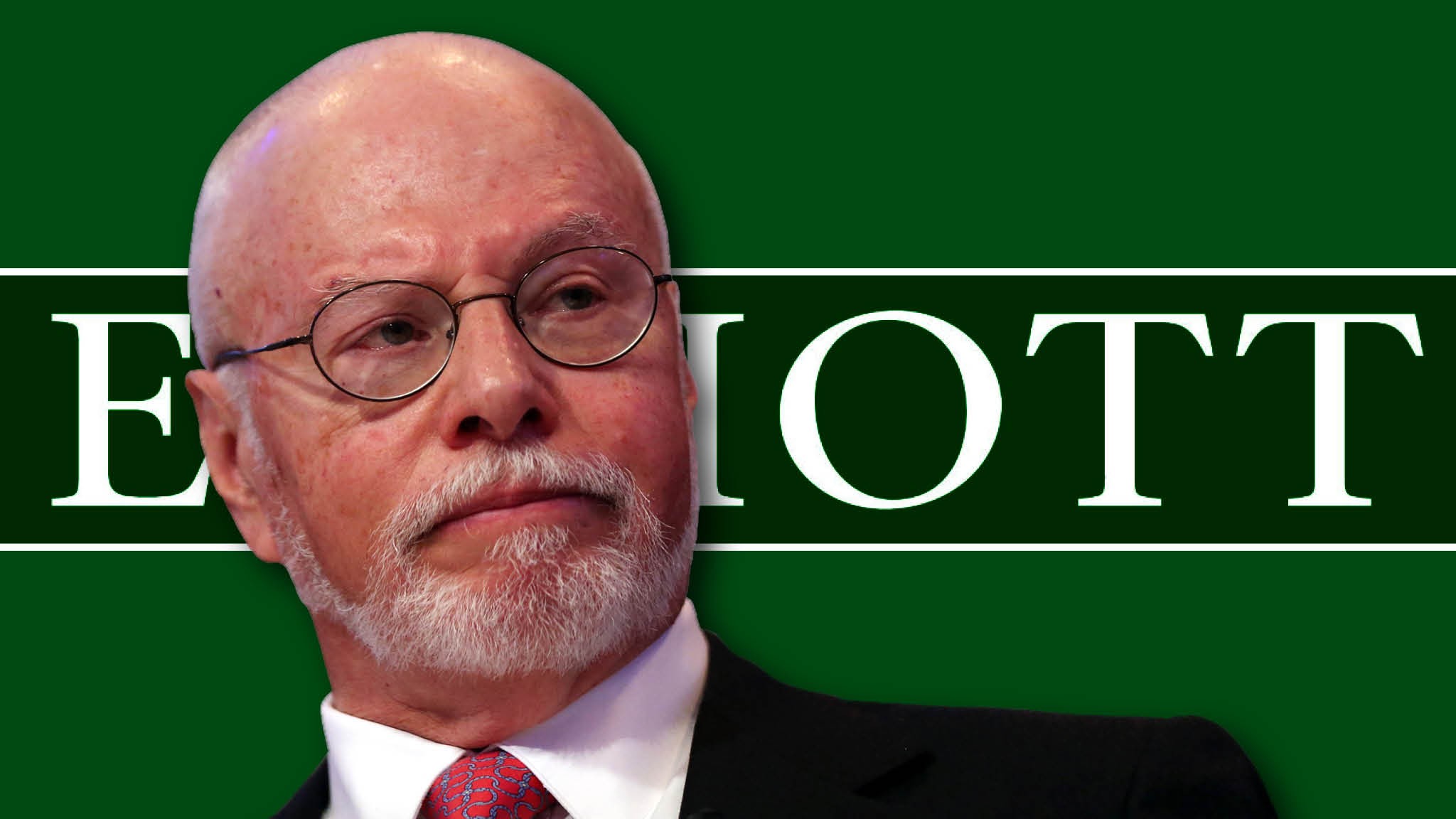

Купили дно, пересобрали бизнес, продали хаи. Биография фонда Elliot.

- 17 ноября 2019, 17:17

- |

Еще один из топовых хедж-фондов, тут вообще стратегическое инвестирование в проблемные компании.

Стратегию понял так — заходим на дне и на много, попадаем в совет директоров, заводим своих антикризисных менеджеров, проводим реорганизацию, отращиваем капитализацию, сливаем.

История

ИсторияElliott Management Corporation это управляющий филиал американских флагманских хедж-фондов Elliott Associates LP и Elliott International Limited. Корпорация Elliott была основана Полом Сингером, который является генеральным директором компании, базирующейся в Нью-Йорке.

Пол Сингер — американский управляющий хедж-фондами, инвестор, капиталист-стервятник и филантроп. По данным Forbes, его собственный капитал составляет 3,5 миллиарда долларов. Его хедж-фонд, Elliott Management Corporation (EMC), специализируется на приобретении проблемных долгов. Сингер родился в 1944 году и вырос в Теанеке, штат Нью-Джерси, в еврейской семье, он один из трех детей манхэттенского фармацевта и домохозяйки. Он получил степень бакалавра в области психологии в Университете Рочестера в 1966 году и степень доктора права в Гарвардской школе права в 1969 году. В 1974 году Сингер стал работать адвокатом в отделе недвижимости инвестиционного банка Дональдсона, Lufkin & Jenrette.

( Читать дальше )

Торговля на оборотах . Итоги 46 ой торговой недели .

- 17 ноября 2019, 09:48

- |

Торговля на этой неделе затронула ряд инструментов которые на наш взгляд выглядели наиболее перспективными .

Прогнозы коснулись трех валютных пар в которых мы видим скрытый потенциал для роста. По паре американский долар канадский долар мы прогнозируем понижение .

Локомотивом по продажам на этой неделе стала пара евро фунт. Также мы смогли зафиксировать доходность по ряду сделок по парам.

Хедж-фонд Two Sigma 60млрд$, тот самый кукловод?

- 16 ноября 2019, 16:26

- |

История

Компания Two Sigma Investments была основана в 2001 году Джоном Овердеком, Дэвидом Сигелем и Марком Пикардом. Cигель является доктором компьютерных наук из Массачусетского технологического института и занимал должность директора по информационным технологиям в DE Shaw & Co. до создания Two Sigma. Овердек — серебряный призер Международной математической олимпиады, который впоследствии изучал математику в Стэнфордском университете, а затем перешел на должность управляющего директора в DE Shaw, перед тем как уйти в соучредители Two Sigma. Пикард занимал пост президента фирмы с момента ее основания до выхода на пенсию в 2006 году.

Согласно Two Sigma, название фирмы было выбрано, чтобы отразить двойственность слова sigma. Сигма в нижнем регистре, σ, обозначает волатильность доходности инвестиций по данному эталону, а сигма в верхнем регистре, Σ, обозначает сумму. Сложив воедино волатильность отдельных позиций, измеренную по отношению к эталону, Two Sigma может усилить прогнозные сигналы, говорится на сайте компании.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал