Онлайн Микрофинанс облигации

Нормативы микрофинансовых компаний и Онлайн Микрофинанс

- 03 декабря 2020, 07:57

- |

Рынок услуг МФО растет и постепенно становится все более цивилизованным. Последнего удается добиться за счет более детального контроля за такими организациями, в том числе в виде нормативов и ограничений. По ним можно понять не только соответствие МФО нормам, но и посмотреть, как чувствует себя бизнес компании. Разберем основные из этих нормативов.

В прошлом году ЦБ разработал нормативы для микрофинансовых компаний с целью контроля их финансовой устойчивости и управления рисками таких компаний. Таргетирование нормативов — уже давно устоявшая практика для банков, и этот опыт контроля с недавнего времени распространяется и на сферу микрофинансов.

Для микрофинансовых компаний Банком России разработаны экономические нормативы:

- норматив достаточности собственных средств (НМФК1);

- норматив ликвидности (НМФК2);

- максимальный размер риска на одного заемщика или группу связанных заемщиков (НМФК3);

- максимальный размер риска на связанное с микрофинансовой компанией лицо (группу связанных с микрофинансовой компанией лиц) (НМФК4);

- размер собственного капитала (СК).

( Читать дальше )

- комментировать

- 1.4К | ★1

- Комментарии ( 0 )

IDF Eurasia успешно разместила облигации на 700 млн рублей ⚡️

- 27 ноября 2020, 16:55

- |

ООО «Онлайн Микрофинанс» (входит в IDF Eurasia) провело успешное размещение облигаций общим объемом 700 млн рублей со сроком обращения 3 года и купоном 12,5% годовых. Всего облигации приобрели более 300 инвесторов, что подчеркивает их растущий интерес к IDF Eurasia. Организатором и финансовым консультантом размещения выступила ИК «Иволга Капитал».

По выпуску предусмотрено поручительство от лица ООО МФК «Мани Мен» (бренд Moneyman). Ранее компании был присвоен самый высокий кредитный рейтинг (BBB- с прогнозом «стабильный» от агентства Эксперт РА) среди всех микрофинансовых организаций в России.

Подобные результаты свидетельствуют о том, что IDF Eurasia успешно справляется со сложной экономической обстановкой, вызванной пандемией коронавируса, продолжает свое развитие и наращивает лидирующие позиции в секторе.

Сооснователь и генеральный директор IDF Eurasia Борис Батин:

( Читать дальше )

IDF Eurasia начала сотрудничество с Всемирным фондом дикой природы

- 23 ноября 2020, 16:59

- |

Группа IDF Eurasia (работает в России и Казахстане под брендами Moneyman и Solva) приступила к сотрудничеству со Всемирным фондом дикой природы (WWF) — одной из крупнейших общественных благотворительных организаций, которая уже почти 60 лет занимается вопросами охраны природы на всей планете.

Первым реализованным проектом в рамках стратегии долгосрочного сотрудничества стало участие IDF Eurasia в сохранении первозданных российских лесов. Это последние нетронутые людьми уголки дикой природы, где пока еще не нарушены природные процессы, а на редкие виды растений и животных еще не повлияла деятельность человека.

Для нашей страны это очень актуальная проблема, согласно данным WWF, по скорости и площади утраты первозданных лесов Россия входит в тройку мировых лидеров. Первым шагом для поддержания первозданных лесных массивов для IDF Eurasia стал вклад в сохранение дикой тайги в Архангельской области в рамках проекта WWF «Стражи леса».

( Читать дальше )

Обзор портфелей PRObonds. Размещение облигаций АйДиЭф03 (под поручительство "Мани Мен") и онлайн-конференция ГК "Обувь России"

- 18 ноября 2020, 07:15

- |

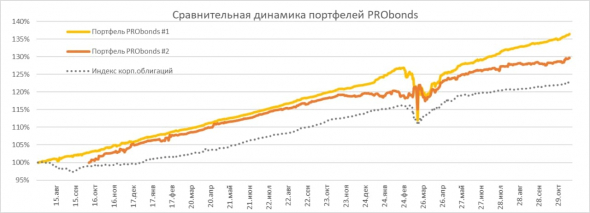

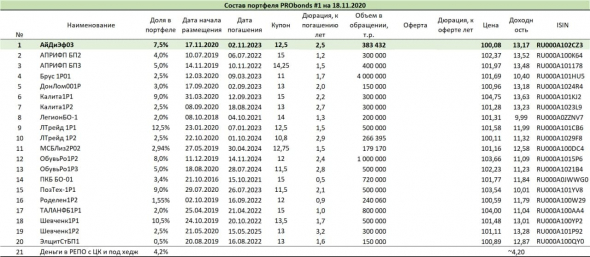

Актуальные доходности публичных портфелей PRObonds понемногу повышаются. Доходность портфеля #1 приблизилась к 13% годовых (12,7% за последние 365 дней), доходность портфеля #2 остается низкой, но отходит от минимальных значений, сейчас она 8,7%.

В предыдущие дни в портфелях сокращалась часть облигационных позиций (ни один из выпусков не выводился полностью), чтобы обеспечить возможность новых приобретений.

И вчера новый выпуск – АйДиЭф03 (эмитент «Онлайн Микрофинанс» под поручительство ООО МФК «Мани Мен») – был добавлен в портфели, на 7,5-7% от активов. Размещение АйДиЭф03 стартовало успешно: за первую сессию размещено 383 тыс.бумаг из 700 тыс., или 54%. Размещение остатка должно занять еще около 1 недели. Спрос на бумаги высокий, что позволяет ожидать прироста тела облигации после завершения размещения выпуска.

( Читать дальше )

Презентация операционных итогов деятельности холдинга IDF Eurasia

- 17 ноября 2020, 09:05

- |

Сегодня стартует размещение облигаций Онлайн Микрофинанс — 03 / АйДиЭф03 (700 млн.р., купон 12,5%, 3 года без амортизации).

Подробности подачи и сбора заявок — здесь:

smart-lab.ru/blog/658160.php

Параллельно и в дополнение — презентация операционных итогов деятельности холдинга IDF Eurasia, включая итоги российской части холдинга, в т.ч. ООО МФК «Мани Мен» (поручитель нового облигационного выпуска). Российская часть холдинга в этом году планирует заработать до 1.2 млрд.р. чистой прибыли. Доля собственного капитала в активах, по итогам 9 месяцев оценивается в 60%.

презентация:

t.me/probonds/4570

"Онлайн микрофинанс" установил ставку 1-го купона облигаций на 700 млн рублей на уровне 12,5%

- 16 ноября 2020, 11:29

- |

ООО «Онлайн микрофинанс» установило ставку 1-го купона 3-летнего выпуска облигаций 2-й серии объемом 700 млн рублей на уровне 12,5% годовых, говорится в сообщении компании.

По выпуску будут выплачиваться ежемесячные купоны. Ставка зафиксирована на весь срок обращения.

Как сообщалось, размещение займа начнется 17 ноября.

Банк России 19 и 22 октября зарегистрировал два выпуска облигаций компании 1-2-й серий общим объемом 1,2 млрд рублей.

Объем 1-й серии составит 500 млн рублей, 2-й серии — 700 млн рублей. Срок обращения выпусков — 3 года.

По выпускам предусмотрено обеспечение исполнения обязательств в форме поручительства, а также возможность досрочного погашения по усмотрению эмитента.

Выпуск 1-й серии будет размещен по закрытой подписке среди квалифицированных инвесторов, 2-й серии — по открытой подписке.

9 ноября «Московская биржа» включила бонды 2-й серии в третий уровень котировального списка, а также в сектор компаний повышенного инвестиционного риска.

( Читать дальше )

ООО «Онлайн Микрофинанс»

- 13 ноября 2020, 17:35

- |

ООО «Онлайн Микрофинанс» опубликовало параметры выпуска облигаций

www.e-disclosure.ru/portal/event.aspx?EventId=MlKgt8Qd0EW6riMA9slBzg-B-B

Старт размещения запланирован на 17 ноября (следующий вторник).

Заявку на участие в размещении Вы можете подать клиентскому блоку «Иволги Капитал»:

— Николай Стариков: @NikolayStarikov, starikov@ivolgacap.com, +7 908 912 48 69

Облигации «Онлайн Микрофинанс» будут включены в портфели PRObonds на 7-7,5% от активов.

Раскрытие информации: www.e-disclosure.ru/portal/company.aspx?id=37755

Презентация выпуска: t.me/probonds/4482

Видео-разбор эмитента:

( Читать дальше )

Онлайн-семинар Сbonds: «IDF Eurasia/MoneyMan. Лидеры финтеха возвращаются на долговой рынок» – запись на YouTube

- 12 ноября 2020, 13:39

- |

Онлайн-семинар «IDF Eurasia/MoneyMan. Лидеры финтеха возвращаются на долговой рынок» ⚡️

- 11 ноября 2020, 15:11

- |

Cbonds продолжает знакомить своих слушателей с интересными идеями на облигационном рынке.

В этот раз мы побеседуем с представителями IDF Eurasia/MoneyMan – крупнейшего сервиса онлайн-кредитования. Компания в своем подходе сочетает применение передовых разработок в системе принятия решений с принципами ответственного кредитования.

Сергей Лялин (генеральный директор Cbonds), Борис Батин (cооснователь и генеральный директор группы IDF Eurasia) и Андрей Хохрин (генеральный директор ИК «Иволга Капитал») обсудят вопросы деятельности компании, стабильности ее бизнеса в период кризиса, качества этого бизнеса как заемщика на публичном долговом рынке.

Это уникальный шанс задать вопрос эмитенту и организатору выпуска и получить ответ в прямом эфире.

⏱ Когда: 11 ноября в 16:30 (мск)

🌐 Где: Необходима предварительная регистрация (ссылка на ZOOM).

❗️Участие бесплатное.

"Онлайн микрофинанс" 17 ноября начнет размещение выпуска облигаций на 700 млн рублей ⚡️

- 10 ноября 2020, 16:13

- |

ООО «Онлайн микрофинанс» 17 ноября начнет размещение 3-летнего выпуска облигаций 2-й серии объемом 700 млн рублей, говорится в сообщении компании.

Банк России 19 и 22 октября зарегистрировал два выпуска облигаций компании 1-2-й серий общим объемом 1,2 млрд рублей.

Объем 1-й серии составит 500 млн рублей, 2-й серии — 700 млн рублей. Срок обращения выпусков — 3 года.

По выпускам предусмотрено обеспечение исполнения обязательств в форме поручительства, а также возможность досрочного погашения по усмотрению эмитента.

Выпуск 1-й серии будет размещен по закрытой подписке среди квалифицированных инвесторов, 2-й серии — по открытой подписке.

9 ноября «Московская биржа» включила бонды 2-й серии в третий уровень котировального списка, а также в сектор компаний повышенного инвестиционного риска.

В настоящее время в обращении находится два выпуска биржевых облигаций компании общим объемом 800 млн рублей. Оферентами выпусков выступают ООО МФК «Мани мен» и TOO «Онлайн финанс».

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал