Облигации

«Сибстекло» готово поддержать тренд на импортозамещение напитков

- 14 февраля 2023, 13:31

- |

ООО «Сибирское стекло» («Сибстекло», актив РАТМ Холдинга) презентовало образцы тары и новые решения для стеклянной упаковки на 30 Международной выставке продуктов питания, напитков и сырья для их производства «ПРОДЭКСПО», состоявшейся в Москве при поддержке Министерства сельского хозяйства Российской Федерации и под патронатом Торгово-промышленной палаты РФ.

Масштабный форум объединил более двух тысяч экспонентов из 35 стран, в том числе, почти 1 600 российских компаний.

«Участие в «ПРОДЭКСПО» является одной из составляющих маркетинговой стратегии предприятия и позволяет, помимо прочего, получать инсайдерскую информацию о предстоящих изменениях на смежных рынках, чтобы иметь возможность организовать производственную деятельность оптимальным образом», – отметил генеральный директор «Сибстекла» Антон Мор.

По его словам, были проведены рабочие встречи со всеми ключевыми клиентами:

( Читать дальше )

- комментировать

- 142

- Комментарии ( 0 )

Коротко о главном на 14.02.2023

- 14 февраля 2023, 13:14

- |

- «Новосибирскхлебопродукт» установил ставку 32-го купона облигаций серии БО-П01 на уровне 12% годовых.

- ООО «Каршеринг Руссия» (оператор «Делимобиль») реорганизуется в АО «Каршеринг Руссия». Уставной капитал преобразованной компании составит 100 тыс. рублей. Это 10 млн обыкновенных акций номинальной стоимостью 1 копейка каждая. Доля в уставном капитале ООО «Каршеринг Руссия» номинальной стоимостью 1 копейка обменивается на 10 обыкновенных акций АО «Каршеринг Руссия» номинальной стоимостью 1 копейка.

- «Аренза-Про» завершила размещение трехлетних облигаций серии 001Р-01 объемом 300 млн рублей. С выпуском компания вышла на биржу 9 февраля. Ставка купона установлена на уровне 14,5% годовых на весь период обращения. Купоны ежемесячные. По займу предусмотрена амортизация: по 10% от номинала будет погашено в даты окончания 15-го, 18-го, 21-го, 24-го, 27-го, 30-го и 33-го купонов и еще 30% от номинала — в дату окончания 36-го купона. Организаторы: БКС КИБ, ИБ «Синара», ИФК «Солид» и МТС Банк.

( Читать дальше )

Итоги торгов ВДО за 13.02.2023

- 14 февраля 2023, 13:10

- |

13 февраля новых размещений не было.

Завершились размещения выпусков «АРЕНЗА-ПРО» 001P-01 и ЛК «Роделен» БО 001Р-04.

Ускорилось размещение второго выпуска «ЕвроТранса»: только на первичном рынке БО-001Р-02 собрал более 105 млн рублей, на вторичных торгах оборот превысил 42 млн рублей.

В неплохом темпе продолжают идти «Лизинг-Трейд» 001P-06, «РЕАТОРГ» 001Р-01, «ПАТРИОТ ГРУПП» БО-01, «Группа «Продовольствие» 001P-02.

Также отметим выпуск «Роял Капитал» БО-П08, который вчера собрал заявок на более, чем на 1 млн рублей. Это небольшая лизинговая компания, основной упор делающая на лизинг легковых автомобилей для тест-драйва у автодилеров, которая с конца 2022 г. стала сама активно

( Читать дальше )

Текущие проекты АСПЭК-Домстрой

- 14 февраля 2023, 12:06

- |

В 2022 году АСПЭК сдал 43.3 тыс. кв м жилья (к сравнению: 19.5 тыс. в 2021г, 42.2 тыс. в 2020г), также по итогам 22 года у группы ожидается рекордный показатель выручки на уровне 3.5 млрд руб.

Весной будет опубликована консолидированную отчётность, в которой увидим, как изменилась рентабельность и уровень долговой нагрузки за второе полугодие 2022 года.

На данный момент у АСПЭКа в стадии строительства находится 7 домов, все текущие проекты должны закончится в этом году, ближайшие будут сданы во втором квартале, распроданность по итогам января составляет около 80%.

Новые проекты ожидаются уже весной текущего года.

За текущей стройкой можно наблюдать в телеграм-канале эмитента. Ссылка на пост с фотографиями строительства по итогам января.

@Mark_Savichenko

/Облигации ООО «АСПЭК-ДОМСТРОЙ» входят в портфели PRObonds на 2,1% от активов/

Подписаться на ТГ

( Читать дальше )

ID Collect совершенствует клиентские сервисы

- 14 февраля 2023, 11:59

- |

ID Collect (входит в группу IDF Eurasia) автоматизировал получении справки об отсутствии задолженности для своих клиентов. Теперь должник может самостоятельно получить такую справку из личного кабинета без коммуникации с сотрудником компании – весь процесс занимает несколько минут.

«Личный кабинет ID Collect очень функциональное и технологичное пространство. Понимая, что личное общение с представителем агентство по взысканию может доставлять клиенту психологический дискомфорт, мы стараемся автоматизировать максимум опций», – отмечает генеральный директор ID Collect Александр Васильев.

Как российский облигационный рынок пережил 2022 г. и с чем входит в 2023-й

- 14 февраля 2023, 09:25

- |

В 2022 г. российская экономика встала на путь большой перестройки, что не могло не отразиться на долговом рынке. Весенний шок, сопровождавшийся скачком ключевой ставки до 20%, экстраординарной волатильностью рубля и широкими ограничениями на трансграничное движение капитала, уже позади. Макроэкономическая среда нашла свое новое равновесное состояние, в котором рынок не без тревоги входит в 2023 г. Что происходило в 2022 г. на рынке облигаций и какие последствия это может иметь в 2023 г. — разбираемся в очередном ежегодном обзоре рынка облигаций.

Процентные ставки

Рост процентных ставок в ответ на ускоряющуюся инфляцию начался еще в 2021 г., за счет чего условия кредитования для корпоративных заемщиков постепенно ужесточались. В конце февраля, после начала СВО, Банк России резко поднял ключевую ставку с 9,5% до 20% в целях предотвращения массового изъятия средств из банков и остановки падения рубля.

За счет постепенного замедления инфляционного давления ЦБ смог в считанные месяцы вернуть ключевую ставку к прежним уровням и даже ниже, зафиксировав ее на отметке 7,5% после сентябрьского заседания. Таким образом, с начала года ключевая ставка снизилась на 1 п.п. — с 8,5% до 7,5%. То есть формально стоимость кредитных ресурсов даже снизилась.

( Читать дальше )

Облигации Банк ДОМ.РФ 001Р-01 на размещении. Обзор

- 14 февраля 2023, 08:55

- |

Сегодня рассмотрим новый выпуск «зеленых» облигаций банка ДОМ.РФ.

Банк ДОМ.РФ — уполномоченный банк в сфере финансирования жилищного строительства России.

«Зеленые» облигации — долговые ценные бумаги, которые выпускаются с целью привлечения инвестиций в проекты, направленные на улучшение экологической ситуации. Банк планирует рефинансировать портфель кредитов проектного финансирования. Кредиты выданы застройщикам c целью реализации проекта строительства 54 энергоэффективных жилых зданий с высоким классом энергоэффективности ( в данных зданиях заявлена экономия энергетических ресурсов на отопление, вентиляцию, горячее водоснабжение не менее 50%).

Выпуск: Банк ДОМ.РФ 00Р1-01

Рейтинг: ruAA (Эксперт РА)

Объем: 5 млрд р.

Старт приема заявок: 15 февраля

Срок: 2 года

Выплаты: 2 раза в год

( Читать дальше )

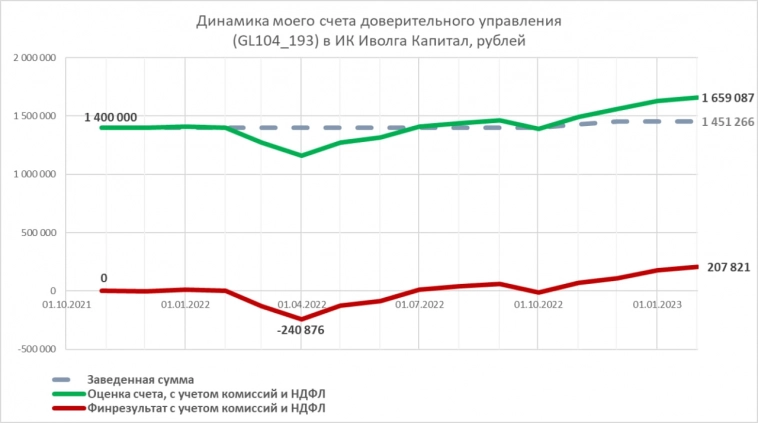

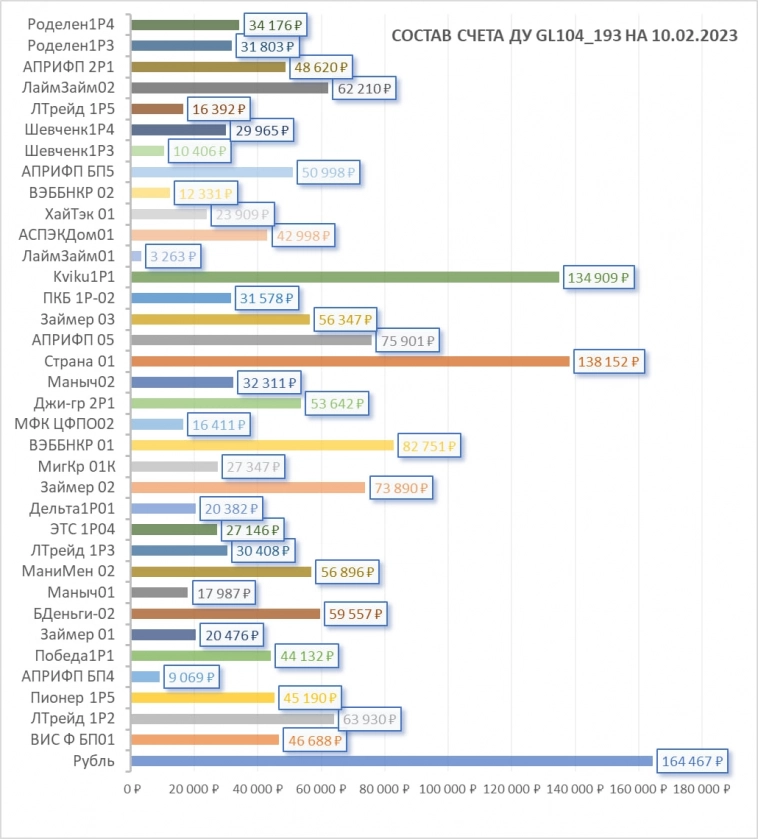

Сколько я заработал в нашем доверительном управлении? Спойлер: чистыми 11,7% годовых

- 14 февраля 2023, 07:43

- |

Пора возвращаться к цифрам доверительного управления, которым занимается ИК Иволга Капитал. Все-таки управление капиталом – это если и не основа бизнеса нашей компании, то основная идея нашей деятельности.

Начну со своего счета. В конце октября 2021 года, 15 месяцев назад я завел на счет 1,4 млн.р., и в конце прошлого года докинул еще 51 т.р.

За эти 15 месяцев портфель принес 207 т.р., уже за вычетом комиссий и НДФЛ, т.е. это чистые 207 т.р. Соответственно, чистый же процент дохода от средневзвешенной суммы завода денег – 14,7%.

Доход в %% годовых, учитывая, что прошло 1,25 года – 11,7%. Повторюсь, это итоговое значение, из которого уже вычтена комиссия за управление (1% от активов в год) и налог на доходы.

Что касается состава портфеля, то он во многом соответствует публичному портфелю PRObonds ВДО, который мы ведем и публикуем уже почти 5 лет.

( Читать дальше )

Свежие облигации: Эталон на размещении

- 14 февраля 2023, 07:32

- |

Приветствую всех любителей ВДО, как вам идея купить 15-летние облигации девелопера в 2023 году? Конечно же, кроме котлованов и сильного снижения спроса на недвижимость в меню есть оферта через 3 года и доходность до 14,2%. Стрёмно? Да. А теперь посмотрим внимательнее.

Обычно я не особо смотрю на такие выпуски, но тут стало интересно. Я в целом позитивно отношусь к выпускам облигаций девелоперов, держу в портфеле Самолёт, Сэтл и даже одного сочинского застройщика. У строителей всегда жирные выпуски на несколько миллиардов, не то что у лизинга или МФО. А доходность предлагается на уровне.

( Читать дальше )

Повышение ключевой ставки ЦБ РФ в марте - апреле на 50 б. п. наиболее вероятный сценарий - Эксперт РА

- 14 февраля 2023, 07:28

- |

«Профилактическое» повышение ставки ЦБ РФ на 50 б. п. в марте — апреле стало еще вероятнее после последнего заседания совета директоров регулятора, сообщается в макропрогнозе рейтингового агентства «Эксперт РА».

«С учетом последних заявлений Банка России, мы ожидаем небольшого повышения ставки в марте — апреле (суммарно на 50 б. п.). Если профилактические меры окажут воздействие на инфляцию, понижение ключевой ставки будет возможно уже с сентября», — говорится в материалах.

Источник: https://tass.ru/ekonomika/17040541

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал