SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Облигации

В этом разделе находятся новости и прогнозы по рынку облигаций в России и мире. Если вы хотите, чтобы ваши записи на смартлабе добавлялись в этот раздел, добавляйте тег "облигации".

Запуск расчетов в Euroclear: внимание к длинным ОФЗ - ВТБ Капитал

- 08 февраля 2013, 17:24

- |

Вчера на рынке ОФЗ отмечался хороший спрос, так как Euroclear начала проводить расчеты по внебиржевым сделкам с ОФЗ (однако пока на бесплатной основе). Доходность на дальнем конце кривой опустилась на 4–5 бп. Доходность 15-летних бумаг составила 7.12%.

Вчера Euroclear начала проводить расчеты по внебиржевым сделкам с ОФЗ. В планах на ближайшие месяцы – запуск расчетов по операциям с бумагами корпоративных и муниципальных заемщиков. Также Euroclear планирует выступать в качестве центрального контрагента при заключении сделок репо со своими клиентами. Согласно пресс-релизу Euroclear, запуск расчетов по биржевым сделкам с ОФЗ, который позволит клиентам, имеющим счет в Euroclear, торговать непосредственно на ММВБ, запланирован на март. Впрочем, основной объем торгов ОФЗ в настоящее время приходится на внебиржевой рынок (фактически только расчеты по заключенным сделкам проводятся через режим РПС на ММВБ), и главным преимуществом запуска расчетов по биржевым сделкам должен стать прямой доступ клиентов к аукционам по размещению госбумаг, которые проводятся на ММВБ.

( Читать дальше )

Вчера Euroclear начала проводить расчеты по внебиржевым сделкам с ОФЗ. В планах на ближайшие месяцы – запуск расчетов по операциям с бумагами корпоративных и муниципальных заемщиков. Также Euroclear планирует выступать в качестве центрального контрагента при заключении сделок репо со своими клиентами. Согласно пресс-релизу Euroclear, запуск расчетов по биржевым сделкам с ОФЗ, который позволит клиентам, имеющим счет в Euroclear, торговать непосредственно на ММВБ, запланирован на март. Впрочем, основной объем торгов ОФЗ в настоящее время приходится на внебиржевой рынок (фактически только расчеты по заключенным сделкам проводятся через режим РПС на ММВБ), и главным преимуществом запуска расчетов по биржевым сделкам должен стать прямой доступ клиентов к аукционам по размещению госбумаг, которые проводятся на ММВБ.

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Газпромбанк: Долговые рынки. Фонды облигаций ЕМ за 30 января-6 февраля: притоки остались значительными, в DM - спад

- 08 февраля 2013, 16:45

- |

Приток в ЕМ все еще высок, в DM – резкое замедление

Инвестиции в облигации ЕМ сохранились на высоком уровне, несмотря на замедление, вызванное смешанными статданными по США (ВВП за 4К12, payrolls) и вновь возникшими опасениями политической нестабильности в Испании и Италии. По данным EPFR Global, приток в облигации ЕМ за неделю к 6 февраля составил 1,16 млрд долл. (-419 млн долл.), что существенно превосходит средний за 2012 г. уровень 819 млн долл. При этом вложения в облигации DM замедлились сразу на 1,83 млрд долл. до 363 млн долл., а возобновление «европейских страхов» ускорило отток из региональных облигаций до 321 млн долл. с 7 млн долл. неделей ранее.

Активность «первички» удержала приток в облигации РФ По-прежнему значительные объемы первичного рынка удержали вложения в российские облигации на высоком уровне – 100 млн долл. (-34 млн долл.). Это позволило РФ занять второе место в BRICS по притокам после Китая, который стал единственной страной в данной группе, где было отмечено ускорение притоков – до 150 млн долл. (+20 млн долл.). Максимальное сокращение инвестиций при этом наблюдалось в Бразилии – до 78 млн долл. (-80 млн долл.). Притоки в облигации ЮАР и Индии также замедлились – до 50 и 15 млн долл. соответственно (-13 и -7 млн долл. соответственно).

( Читать дальше )

Инвестиции в облигации ЕМ сохранились на высоком уровне, несмотря на замедление, вызванное смешанными статданными по США (ВВП за 4К12, payrolls) и вновь возникшими опасениями политической нестабильности в Испании и Италии. По данным EPFR Global, приток в облигации ЕМ за неделю к 6 февраля составил 1,16 млрд долл. (-419 млн долл.), что существенно превосходит средний за 2012 г. уровень 819 млн долл. При этом вложения в облигации DM замедлились сразу на 1,83 млрд долл. до 363 млн долл., а возобновление «европейских страхов» ускорило отток из региональных облигаций до 321 млн долл. с 7 млн долл. неделей ранее.

Активность «первички» удержала приток в облигации РФ По-прежнему значительные объемы первичного рынка удержали вложения в российские облигации на высоком уровне – 100 млн долл. (-34 млн долл.). Это позволило РФ занять второе место в BRICS по притокам после Китая, который стал единственной страной в данной группе, где было отмечено ускорение притоков – до 150 млн долл. (+20 млн долл.). Максимальное сокращение инвестиций при этом наблюдалось в Бразилии – до 78 млн долл. (-80 млн долл.). Притоки в облигации ЮАР и Индии также замедлились – до 50 и 15 млн долл. соответственно (-13 и -7 млн долл. соответственно).

( Читать дальше )

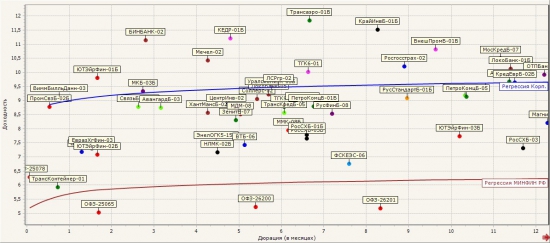

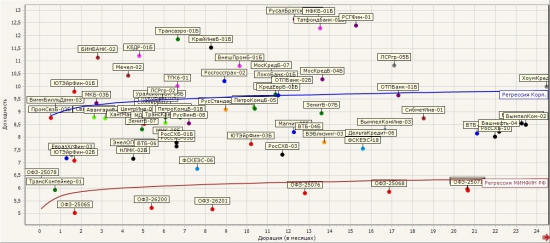

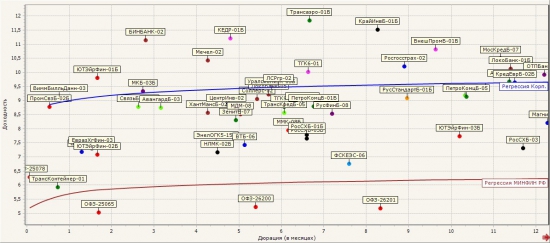

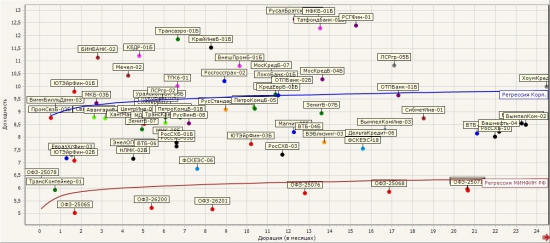

Идея "Fix": Адекватные облигации vs ОФЗ (12-60 месяцев, графики дюрация/доходность).

- 08 февраля 2013, 14:52

- |

Хотя, здесь не очень «жалуют» fix (потому, что «мало %% дохода»), я думаю, что для более серьезных инвесторов — это один из вариантов...

+ «интересующимся» темой «Облигации» — (на «подумать»)

( Читать дальше )

+ «интересующимся» темой «Облигации» — (на «подумать»)

( Читать дальше )

О Вечном...

- 07 февраля 2013, 15:56

- |

Выпуск гибридного инструмента ВТБ назван сделкой года

7 Февраля 2013

Журнал Euromoney признал выпуск гибридного инструмента банка ВТБ сделкой года в Центральной и Восточной Европе и странах СНГ.

«Победителям этого года нужно было продемонстрировать выдающийся с точки зрения инноваций, времени проведения и исполнения сделки продукт, и ни один из номинантов не смог опередить по этим показателям июльскую сделку банка ВТБ. Будучи дебютным для России выпуском гибридного инструмента, направленного на привлечение капитала первого уровня, данная сделка стала успешным примером субординированного займа на развивающихся рынках, когда параметры сделки соответствуют нормативам Базеля III, к внедрению которых стремится та или иная страна», – отметили в Euromoney.

По мнению издания, в связи с большим объемом ликвидности на развивающихся рынках долгового финансирования в 2012 году, выбор наиболее значимых сделок был очень сложным. Несмотря на рекордный спрос на менее привлекательные долговые инструменты со стороны крупных игроков, только больших книг заявок и очень узких спрэдов было недостаточно для того, чтобы одна из данных сделок заслужила признание экспертов издания.

( Читать дальше )

7 Февраля 2013

Журнал Euromoney признал выпуск гибридного инструмента банка ВТБ сделкой года в Центральной и Восточной Европе и странах СНГ.

«Победителям этого года нужно было продемонстрировать выдающийся с точки зрения инноваций, времени проведения и исполнения сделки продукт, и ни один из номинантов не смог опередить по этим показателям июльскую сделку банка ВТБ. Будучи дебютным для России выпуском гибридного инструмента, направленного на привлечение капитала первого уровня, данная сделка стала успешным примером субординированного займа на развивающихся рынках, когда параметры сделки соответствуют нормативам Базеля III, к внедрению которых стремится та или иная страна», – отметили в Euromoney.

По мнению издания, в связи с большим объемом ликвидности на развивающихся рынках долгового финансирования в 2012 году, выбор наиболее значимых сделок был очень сложным. Несмотря на рекордный спрос на менее привлекательные долговые инструменты со стороны крупных игроков, только больших книг заявок и очень узких спрэдов было недостаточно для того, чтобы одна из данных сделок заслужила признание экспертов издания.

( Читать дальше )

Газпромбанк: Либерализация российского долгового рынка: новая страница истории

- 07 февраля 2013, 10:31

- |

Для понимая ситуации на долгов рынке — категорически рекомендую для образования

http://bonds.finam.ru/comments/item27DF7/rqdate7DD0206/default.asp — лучше скачать ПДФ файл, та информативнее с табл и графиками

7 февраля 2013 г. Euroclear запускает расчеты по внебиржевым операциям с ОФЗ.

Приход иностранных инвесторов серьезным образом скорректирует «правила игры» на российском внутреннем долговом рынке.

Номинированные в локальных валютах облигации останутся в 2013 г. одним из самых привлекательных классов активов в условиях неочевидных перспектив рынков акций и рекордно низких спредов на рынках евробондов. Дополнительную привлекательность рублевому рынку облигаций, помимо либерализации, должно придать ожидание смягчения денежно-кредитной политики ЦБ РФ, которое нам видится реальным в начале 2К13, и сезонное укрепление рубля в 1К13.

После падения доходностей ОФЗ на 100-150 б.п. в 2012 г., потенциал их дальнейшего снижения не исчерпан, чему будет способствовать как спрос глобальных инвесторов, так и сокращение предложения госбумаг со стороны Минфина.

( Читать дальше )

http://bonds.finam.ru/comments/item27DF7/rqdate7DD0206/default.asp — лучше скачать ПДФ файл, та информативнее с табл и графиками

7 февраля 2013 г. Euroclear запускает расчеты по внебиржевым операциям с ОФЗ.

Приход иностранных инвесторов серьезным образом скорректирует «правила игры» на российском внутреннем долговом рынке.

Номинированные в локальных валютах облигации останутся в 2013 г. одним из самых привлекательных классов активов в условиях неочевидных перспектив рынков акций и рекордно низких спредов на рынках евробондов. Дополнительную привлекательность рублевому рынку облигаций, помимо либерализации, должно придать ожидание смягчения денежно-кредитной политики ЦБ РФ, которое нам видится реальным в начале 2К13, и сезонное укрепление рубля в 1К13.

После падения доходностей ОФЗ на 100-150 б.п. в 2012 г., потенциал их дальнейшего снижения не исчерпан, чему будет способствовать как спрос глобальных инвесторов, так и сокращение предложения госбумаг со стороны Минфина.

( Читать дальше )

как зашортить испанские и итальянские госбонды

- 05 февраля 2013, 08:55

- |

http://www.meff.com/aspx/Comun/Pagina.aspx?l1=Financiero&f=NuevoBono10

http://seekingalpha.com/symbol/itly

если кому надо

http://seekingalpha.com/symbol/itly

если кому надо

Январь обнаружил несколько трендов на рынке рублевых облигаций (Росбанк)

- 04 февраля 2013, 13:40

- |

Последние дни января для рынка рублевых облигаций, особенно сегмента госбумаг, оказались не столь радужными, как они нам представлялись в конце прошлого года. Главный триггер – либерализация рынка – оказался не реализован из-за юридических проволочек, с которыми столкнулся Euroclear, а Clearstream, видимо, окончательно остался во второй очереди на открытие доступа для иностранных инвесторов. Учитывая объем сделанных регуляторами в декабре-январе словесных интервенций, можно с ограниченной уверенностью отнестись и к обещаниям «запустить конвейер» с середины февраля. Тем более, Euroclear не гарантирует удовлетворенности комментариями от ФСФР и Минфина, полученными не так давно и требующими юридических оценок.

Достаточно комфортная ситуация с ликвидностью в банковской системе, а также положительный настрой внешних рынков рисковых активов, не сдержали участников рынка ОФЗ от ограничения покупательных интересов на первичных аукционах, на которых было размещено лишь 70% запланированного Минфином объема (71/102 млрд руб.). Вторичный рынок демонстрировал умеренные темпы снижения доходностей вдоль всей кривой ОФЗ, однако более осторожное отношение инвесторов к риску дюрации привело к повышению угла наклона суверенной «безрисковой» кривой за счет отставания бенчмарков с дюрацией более 5-ти лет.

( Читать дальше )

Посоветуйте литературу по процентным ставкам:)

- 26 января 2013, 20:30

- |

Добрый вечер! Посоветуйте, пожалуйста, литературу, где наглядно и с примерами можно было бы узнать все о процентных ставках и их влиянии на доходность облигаций (те же манипуляции с процентными ставками крупных зарубежных банков), а также влиянии кредитного рейтинга на доходность корпоративных облигаций в сопокупности с изменением процентной ставки. В просторах интернета есть много информации, но сложно найти примеры. И где можно найти информацию о выпусках и доходности ОФЗ, корпоративным облигациям и процентным ставкам поквартально за большой промежуток времени? Заранее Вам благодарен.

Подскажите по американским облигациям и облигациям в целом

- 23 января 2013, 21:33

- |

Приветствую всех :)

Подскажите кто в теме облигаций. На cme котируются производные на:

U.S. Treasury Bond

5-Year U.S. Treasury Note

2-Year U.S. Treasury Note

1. Основное отличие Notes от Bonds — срок погашения и регулярность выплаты купона?

2. Где можно посмотреть подробную информацию (дата выдачи, % купона, дата выплат ближайших и тд) по данным облигациям

Насколько я понял, процентую ставку можно смотреть тут

http://stockcharts.com/freecharts/yieldcurve.html

3. С какими индексами они коррелируют?

4. Посоветуйте что почитать по данной тематике.

Подскажите кто в теме облигаций. На cme котируются производные на:

U.S. Treasury Bond

5-Year U.S. Treasury Note

2-Year U.S. Treasury Note

1. Основное отличие Notes от Bonds — срок погашения и регулярность выплаты купона?

2. Где можно посмотреть подробную информацию (дата выдачи, % купона, дата выплат ближайших и тд) по данным облигациям

Насколько я понял, процентую ставку можно смотреть тут

http://stockcharts.com/freecharts/yieldcurve.html

3. С какими индексами они коррелируют?

4. Посоветуйте что почитать по данной тематике.

Райффайзенбанк: ОФЗ "отстрелялись" - на очереди 1-й эшелон

- 23 января 2013, 14:20

- |

/>/>/>

Райффайзенбанк: ОФЗ «отстрелялись» — на очереди 1-й эшелон

Выигрышной ставкой на российском рынке облигаций в прошлом году стала покупка ОФЗ: длинные выпуски подорожали на 10 п.п., что позволило заработать их держателям порядка 15-20% годовых. Основным фактором ценового роста стало ожидание либерализации локального рынка в условиях общего интереса к госбумагам развивающихся стран (схожий ценовой рост продемонстрировали бумаги Бразилии). В результате реальные процентные ставки опустились почти до нуля. По нашему мнению, потенциал для ценового роста ОФЗ в значительной степени исчерпан, и в дальнейшем их динамика будет определяться, главным образом, инфляционными рисками, а также изменчивой конъюнктурой на внешних рынках (см. подробнее наш специальный отчет «ОФЗ, продать сейчас или попробовать сыграть в рулетку?» от 23 ноября 2012 г.).

( Читать дальше )

Райффайзенбанк: ОФЗ «отстрелялись» — на очереди 1-й эшелон

Выигрышной ставкой на российском рынке облигаций в прошлом году стала покупка ОФЗ: длинные выпуски подорожали на 10 п.п., что позволило заработать их держателям порядка 15-20% годовых. Основным фактором ценового роста стало ожидание либерализации локального рынка в условиях общего интереса к госбумагам развивающихся стран (схожий ценовой рост продемонстрировали бумаги Бразилии). В результате реальные процентные ставки опустились почти до нуля. По нашему мнению, потенциал для ценового роста ОФЗ в значительной степени исчерпан, и в дальнейшем их динамика будет определяться, главным образом, инфляционными рисками, а также изменчивой конъюнктурой на внешних рынках (см. подробнее наш специальный отчет «ОФЗ, продать сейчас или попробовать сыграть в рулетку?» от 23 ноября 2012 г.).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал