Облигации

Облигации МегаФона на блокчейне

- 04 декабря 2017, 00:48

- |

Мне показалось очень интересным.

Я как постоянный участник рынка облигаций, был удивлен)

Облигации МегаФона на блокчейне

Ведомости

«Мегафон» выпустил облигации на 0,5 млрд руб., учет прав по которым будут осуществляться на блокчейне, рассказал «Ведомостям» представитель оператора. Покупателем облигаций стал Райффайзенбанк. Разработчиком децентрализованной платформы стал Национальный расчетный депозитарий (НРД). В России размещение облигаций на блокчейне происходит впервые, подчеркивают представители сторон.

Всего «Мегафон» разместил 500 000 коммерческих облигаций с номинальной стоимостью по 1000 руб. каждая. Ставка купона нулевая, но бумаги дисконтные – бумага номиналом 1000 руб. в пятницу была продана за 982 руб. и доходность инвестора в итоге составит 7,77%, рассказывает финансовый директор «Мегафона» Геворк Вермишян. Погашение произойдет 22 декабря 2017 г. По словам представителя «Мегафона», дисконтные коммерческие облигации были выбраны в силу их простоты в сравнении с другими инструментами долгового рынка, что позволило сосредоточиться на технической реализации сделки.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Ставки по депозитам упадут до 4% в 2020 году

- 02 декабря 2017, 20:41

- |

Ставки по депозитам для населения могут упасть до целевого уровня инфляции в 4% к 2020 году из-за снижения ключевой ставки Центробанка, пишут «Известия» со ссылкой на замдиректора Института народнохозяйственного прогнозирования РАН Александра Широва.

Эксперт прогнозирует, что за этот период регулятор может постепенно снизить ключевую ставку с 8,25% до 6,5%, при этом объем розничного кредитного портфеля возрастет с 13,8% до 15,2% ВВП.

По словам Широва, снижение ключевой ставки на 2–4 процентных пункта приведет к росту кредитования бизнеса (до 4 трлн рублей) и снижению ставок депозитов до целевого уровня инфляции (4%).

Аналитики обращают внимание, что при реализации такого сценария у россиян пропадет стимул открывать банковские вклады и появится склонность к инвестированию в более рискованные активы. В таком случае государство может начать создавать новые инструменты или популяризировать существующие, потому что сейчас они людям не очень понятны.

Представитель РАН также подчеркнул, что в таком случае население могло бы вкладываться в корпоративные облигации или другие инструменты (ПИФ, НПФ, прямая покупка акций и облигаций).

( Читать дальше )

На долговых рынках мира намечаются опасные сдвиги

- 30 ноября 2017, 17:53

- |

В 2018 г., по мнению банка Morgan Stanley, инвесторы в облигации получат убыток. Причем коснется это, как высококачественных, так и высокорискованных бумаг.

Согласно базовому сценарию, инвесторы в облигации американских компаний могут потерять в среднем от 1,4% до 2,9%, в зависимости от бумаги. По “медвежьему” сценарию убытки могут быть еще больше: от 5,8% до 13,2%. А позитивный сценарий, в свою очередь, даст отдачу от 2,5% до 5,2%.

То есть, получается, что по мнению инвестбанка, вероятность убытка от инвестирования в долговые бумаги выше, чем прибыли. Такая же ситуация с европейскими и азиатскими облигациями.

“Стареющий” бизнес цикл вместе с сокращением стимулирующих мер со стороны центральных банков являются сигналом о том, что пора начинать выходить из долговых инструментов, считают в Morgan Stanley.

Резюме

Традиционно распродажи облигаций начинаются задолго до обвалов фондовых рынков. Сначала, эти средства могут прийти на рынок акций, что поддержит котировки ценных бумаг, однако в дальнейшем выход из активов затронет и долевые бумаги.

( Читать дальше )

Сибирский гостинец вводит производство в строй!

- 29 ноября 2017, 17:19

- |

ПАО «Сибирский гостинец» в соответствии с действующим законодательством уведомило контролирующие органы о завершении строительства. Следующим этапом станет получение заключения о соответствии построенного объекта капитального строительства и ввод производственного комплекса в эксплуатацию.

В рамках строительства комплекса компанией были выполнены работы по возведению основного здания, площадок и проездов, всего комплекса инженерных коммуникаций включая электрические и газовые сети. В данный момент ведутся работы по «тонкой» настройке оборудования, завершаются отделочные работы офисных и вспомогательных помещений.

В ходе реализации проекта партнерами компании были осуществлены работы по внедрению новейшего оборудования в системах энергообеспечения и промышленной вентиляции.

( Читать дальше )

Санкции на подходе или Что американцы могут сделать с рублем?

- 29 ноября 2017, 15:23

- |

Центробанк может самостоятельно начать скупку государственных облигаций РФ, если на инвестиции в ОФЗ распространятся американские санкции. Существуют ли другие варианты антикризисных мер и для чего они могут понадобиться? Не исключено, что уже в феврале 2018-го года резидентам США запретят инвестировать средства в российские еврооблигации и ОФЗ. В конце нынешнего лета Дональдом Трампом был подписан закон, который предусматривает введение санкций в отношении «противников США».

Тот факт, что американские фонды и корпорации не смогут вкладывать деньги в российские государственные облигации, может ощутимо отразиться на курсе рубля. Дело в том, что в последние 2 года многие участники рынка, не являющиеся резидентами России, активно использовали стратегию carry trade, что в немалой степени способствовало укреплению позиций рубля по отношению к американской валюте. Суть этой спекулятивной стратегии заключается в том, что иностранные инвесторы берут доллары в долг под низкие ставки, покупают рубли и приобретают российские облигации. Разница между американскими и российскими ставками позволяет им получать неплохой доход.

( Читать дальше )

Что лучше: ПИФ или ИИС ?

- 25 ноября 2017, 15:18

- |

Идеальная стратегия

У знакомого закончился срок вклада. Деньги не то чтобы серьезные, но даже эти 200 тыс. рублей он не захотел отдавать банкам под 6—7% годовых. А решил попытаться заработать на них на фондовом рынке. Благо пример перед глазами: доходность тех же ПИФов с начала года — 15—20%, а если рискнуть вложиться в акции технологических компаний, то можно заработать и того больше. Например, фонд «Сбербанк — Глобальный Интернет», по данным Национальной лиги управляющих, с начала года показал прирост пая на 35%.

С другой стороны, есть возможность открыть индивидуальный инвестиционный счет (ИИС). У него свои достоинства, самое главное — налоговый вычет. Хочешь — с суммы взноса, хочешь — с будущей прибыли. Правда, сумма, в отличие от вложений в ПИФ, не должна быть больше миллиона рублей в год, но для среднестатистического частного инвестора это подходит. Так что на ежегодную налоговую льготу (максимум 52 тыс. рублей) смело можно рассчитывать. А если выбрать вариант не платить налоги с инвестиционного дохода и продержать счет лет десять, можно получить вычет после того, как счет будет закрыт. То есть все это время налог с доходов платить вы не будете! А прибыль можно просто реинвестировать на фондовом рынке.

( Читать дальше )

Бессрочные облигации в Китае: как китайские компании сокращают долговую нагрузку на бумаге

- 24 ноября 2017, 17:50

- |

Китайские компании под давлением правительства вынуждены сокращать долговую нагрузку. Однако особенности законодательства позволяют им улучшать отчетность без отказа от кредитов – за счет выпуска бессрочных облигаций.

#справка Общий долг Китая превышает ВВП страны более чем в два раза, что создает значительные риски для экономики. Национальный банк Китая называет сложившуюся ситуацию “финансовым беспорядком”. О том, как правительство Китая борется с закредитованностью экономики, можно прочитать в статье Bloomberg.

Согласно китайским налоговым правилам, компании могут учитывать бессрочные облигации как акции. На бумаге это снижает собственный уровень долга. За счет этого инструмент приобрел популярность, и в этом году выпуск таких облигаций достиг рекордных объемов – 433 млрд юаней ($65 млрд), что в семь раз больше выпуска аналогичных бумаг американскими компаниями.

( Читать дальше )

Определяем вершину на SP500 и тренд на EUR/USD

- 22 ноября 2017, 18:29

- |

Прошу прощения сразу тех кто меня не понимает, это фундаментальное исследование.

Все цифры с официального сайта FED

На прошлой неделе я писал, что считаю, что изменение тренда на рынке облигаций происходят не одновременно с движениями на рынке SP500. Из-за этого стал часто возникать вопрос:

Когда же, в таком случает, будет происходить изменение тренда?

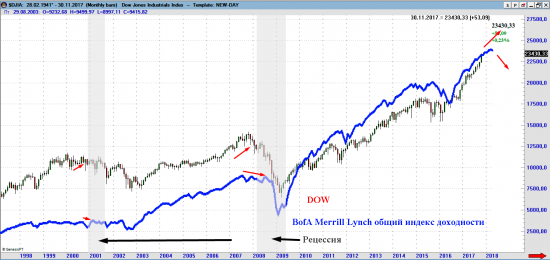

Давайте, для начала, рассмотрим зависимость между высокой доходностью BofA Merrill Lynch и фондовым индексом DOW. Как видите, высокая доходность демонстрирует тенденцию быть лучше в начальной стадии цикла ( после рецессии ), а затем стабилизируется, в то время как SP500 и DOW сохраняет стабильность роста и на поздней стадии перед рецессией.

из платформы TradeNavigator

Такая же история повторяется и с «бесполезным хламом» из ценных бумаг: сегмент с рейтингом CCC (и ниже) который часто демонстрирует явное преимущество над индексом SP500 или DOW (2007 год был исключением. Я вернусь к нему позже).

( Читать дальше )

Классика фондового рынка и бизнес-отношений в эпоху дикого капитализма

- 22 ноября 2017, 17:09

- |

Книга мне понравилась гораздо больше, чем разрекламированные «Воспоминания биржевого спекулянта» Эдвина Лефевра. Драйзера и как писателя читать интересней, и консультанты по биржевому и банковскому делу у Драйзера были получше, чем у Лефевра.

П.С. Ну и про любовь Драйзер пишет отлично — прям, Лев Толстой!

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал