Обзор рынка

Утренний обзор

- 07 июля 2017, 08:25

- |

Сам факт встречи президентов РФ и США на G20 является позитивным сигналом пишет большинство отечественныых аналитиков.

В тоже время младший советник Д.Трампа по вопросам безопасности Себастьян Горка завил в четверг Fox News, что теперь «пришла очередь России работать на улучшение отношений с США».

Западные политологи тревожатся, что В.Путин может обыграть американского президента. «Есть опасения, что Трамп не так опытен во внешнеполитических переговорах, тогда как Владимир Путин в них большой специалист. Итоги могут быть совершенно неожиданными, и это будет худший сценарий», — заявила научный сотрудник американского института Катона Эмма Эшфорд.

Уж незнаю в чем наши аналитики видят позитив, особенно в свете последних заявлений Трампа в Польше о том, что Россия является одной из угроз для ЕС.

Позитив это когда есть конкретные решения или хотябы ожидания каких — либо решений, но в данной ситуации ни того ни другого ждать не приходится. И как я писал во вчерашнем обзоре данная встреча будет носить формальных характер с определенным набором общих фраз.

smart-lab.ru/blog/408025.php

Ну что ж позитив так позитив , наша задача не спорить с рынком, а идти в направлении рыночных тенденций.

Нефть.

( Читать дальше )

- комментировать

- 1

- Комментарии ( 21 )

Нефть: движение как по учебнику

- 06 июля 2017, 17:52

- |

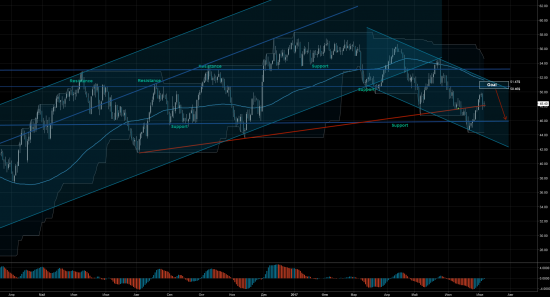

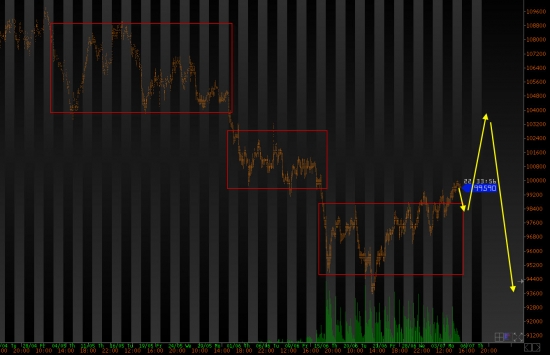

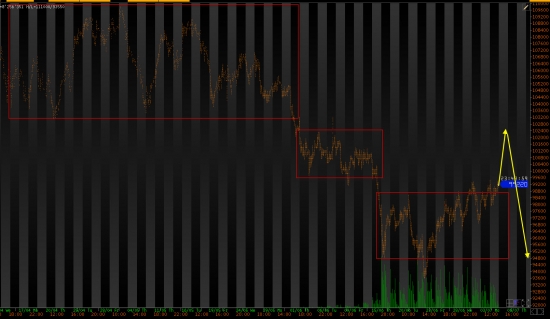

Стоимость нефти продолжает двигаться в условиях нисходящего канала после отбития от нижней границы и зоны поддержки. В прочем, всё, как и прогнозировалось. Текущее положение котировок напоминает классическую ситуацию словно взятую из любой книги по техническому анализу.

Стопроцентная отработка уровней сопротивления и поддержки. Пробой канала более старшего периода (W1), откат к нижней границе и последующее снижение в новом нисходящем канале. Ситуация действительно «книжная», и я не удивлюсь, если в будущей профессиональной литературе сегодняшние бары будут взяты для примера построения тех же уровней поддержки и сопротивления или каналов.

( Читать дальше )

Обзор рынка: Европейские индексы не выбрали направления, евро и нефть дорожают, доходность 10-летних немецких госбондов превысила 0,5%

- 06 июля 2017, 16:40

- |

Азиатские фондовые индексы снизилась на фоне невысокого объема торгов, основные валютные пары колеблются в узком диапазоне.

На европейских биржах торги идут разнонаправленно, инвесторы готовятся к публикации макроэкономической статистики.

События дня: Публикация протоколов заседания ЕЦБ, изменение числа занятых в несельскохозяйственном секторе ADP США, запасы нефти по версии Минэнерго США.

( Читать дальше )

Утренний обзор

- 06 июля 2017, 08:02

- |

Члены комитета по открытым рынкам Федеральной резервной системы США на встрече 13-14 июня подготовили планы по началу сокращения баланса облигаций и других активов в ближайшие несколько месяцев, следует из протокола заседания регулятора.

Комитет по открытым рынкам ФРС по итогам июньского заседания повысил базовую процентную ставку до 1-1,25% годовых с 0,75-1%. Вместе с этим регулятор сообщил о планах начать сокращение своего портфеля активов на балансе в текущем году. Что касается ставок, ФРС по-прежнему прогнозирует еще одно повышение в 2017 году, до среднего уровня в 1,375%.

Представители регулятора спорили, когда стоит реализовать эти планы и достаточно ли подготовлены рынки для этих действий. «Участники выразили ряд мнений относительно надлежащего времени изменения политики реинвестирования. Некоторые из них предпочли объявить о начале процесса в течение нескольких месяцев. В поддержку этого шага было отмечено, что сообщения комитета помогли подготовить общественность. Тем не менее, некоторые другие подчеркнули, что отсрочка принятия решения до конца этого года даст дополнительное время для оценки экономических перспектив и инфляции», — следует из протокола.

( Читать дальше )

Обзор рынка: В Европе виден спрос на рисковые активы, евро и нефть снижаются

- 05 июля 2017, 16:47

- |

На Дальнем Востоке отмечается рост геополитической напряженности после ракетных испытаний КНДР. Пхеньян намерен уже в этом году создать межконтинентальную баллистическую ракету, способную достичь территории США.

Евро подешевел после слов члена исполнительного совета ЕЦБ Бенуа Кере о том, что регулятор пока не обсуждал изменение денежно-кредитной политики.

События дня: Публикация протоколов заседания FOMC, запасы нефти в США по версии API.

Ежедневный обзор рынка на 5 Июля 2017 года

- 05 июля 2017, 09:52

- |

Всех приветствую

S&P500 сегодня покачается на новостях. Пока что боковик продолжается.

1. RTS

РТС кроме как пару новых максимумов и откровенного не желания расти, так ничего показать и не смог. Я жду провокацию в шорт, а после нее продолжения роста и сноса очередной ступеньки, после которой может появится продавец, который и возьмет на себя ответственность за дальнейшее движение по шортовому балансу. Если же РТС сильным импульсом вернется в боковик с которого пытается выйти вверх, можно надеяться на движение к нижней границе боковика.

2. EUR/USD:

( Читать дальше )

Утренний обзор

- 05 июля 2017, 08:19

- |

Аналитики Goldman Sachs считают, что для того чтобы встряхнуть волатильность и вывести ее из продолжительной спячки, потребуется что-то посильнее, чем ужесточение политики Центробанков – например, подойдут такие мощные и традиционные катализаторы волатильности, как рецессия или война.

Стратеги Goldman Sachs проанализировали в долгосрочной перспективе ситуацию на фондовых рынках и выявили, что именно события подобного масштаба оказывали влияние на 14 аналогичных периодов низкой волатильности, наблюдавшихся с 1928 года. В среднем каждый из таких периодов длился почти по два года и характеризовался кратковременными вспышками активности и показателем реализованной волатильности S&P 500 в районе отметки 10 или ниже нее.

По прогнозам Goldman Sachs, вероятность рецессии в ближайшие два года составляет 25%. Низкая волатильность – явление весьма привычное. Ее причиной обычно является благоприятная макроэкономическая конъюнктура, которой свойственны приличные темпы роста экономики в условиях сдерживаемой инфляции и ставок, что является аналогом сценария «золотой середины».Рынки придерживаются этого сценария с января – за это время акции обновили рекордные максимумы, мировая экономика демонстрировала уверенный рост, а доходность облигаций снижалась.

По мнеию Goldman Sachs в ближайшей перспективе инвесторы могут столкнуться с риском коррекции, однако перехода в фазу устойчиво высокой волатильности не предвидится.

Американские банки в первом квартале 2017 года увеличили выручку от торговых операций на 26% в годовом выражении, до $7,06 млрд, благодаря повышению базовой процентной ставки и активных торгов на валютном рынке, говорится в отчете Управления контролера денежного обращения (OCC).

Кроме того, сумма производных ценных бумаг (деривативов) в собственности банков составила на конец марта $178,43 трлн, увеличившись за три месяца на 7,9%.

Чистый объем кредитного риска (net current credit exposure) банков стабильно снижается с 2008 года. В первом квартале 2017 года показатель сократился на 11% и составил $357,8 млрд.

При этом другой инструмент оценки рисков, мера рисковой стоимости (value at risk) пяти крупнейших банков Уолл-стрит (J.P. Morgan Chase & Co., Citigroup Inc., Bank of America Corp., Goldman Sachs & Co. и Morgan Stanley) увеличился на 3,7%, до $277 млн. Его значение остается небольшим по сравнению с капитализацией банков, говорится в отчете OCC. Этот инструмент показывает максимальный возможный убыток за определенную единицу времени и используется Федеральной резервной системой (ФРС) при проведении стресс-тестов.

Всего в первом квартале отчеты о торговых операциях предоставили более 1,4 тыс. американских банков, при этом на четыре крупнейших (Citigroup, J.P. Morgan, Goldman и Bank of America) приходится 89% торговой активности, отмечает OCC

Нефть.

( Читать дальше )

Ежедневный обзор рынка на 4 Июля 2017 года

- 04 июля 2017, 09:55

- |

Всех приветствую

S&P500 торгуется в боковике. Сегодня западные рынки отдыхают, так что не жду серьезных движений. Пока что боковик и я жду движения к нижней границе.

1. RTS

РТС пусть хоть и обновил максимумы, но достойного возврата в боковик он так и не показал. Такое стояние у визуальных уровней может привести к еще одному импульсу вверх, которого я теперь и жду. А уже после него можно ожидать шортового движения. Если будет геп во внутрь боковика, можно смело искать точки присоединения к шорту.

2. EUR/USD:

( Читать дальше )

Утренний обзор

- 04 июля 2017, 08:11

- |

Фондовые индексы развивающихся стран могут достичь новых рекордов в ближайшие два года, продемонстрировав более высокие темпы роста, чем индексы США и Европы, пишет The Economic Times .

Ускорение роста развивающихся экономик вызвано тем, что многие центробанки этих стран начали снижать процентные ставки. Дополнительным положительным фактором стало снижение курсов их нацвалют.

Индекс развивающихся стран MSCI Emerging Markets с начала года подскочил на 17% против роста европейского Stoxx Europe 600 на 4,9% и американского S&P 500 на 8%. При этом MSCI EM отстает от исторического максимума, достигнутого в 2007 году, на 25%, Stoxx 600 торгуется на 8% ниже рекорда, а S&P 500 опустился всего на 1% после установления максимума в минувшем месяце.

Аналитики в среднем ожидают, что выручка европейских компаний во втором квартале выросла на 5,8% при увеличении прибыли на 13,5%, фирм из индекса S&P 500 — на 4,6% и 8% соответственно. Компании развивающихся стран, согласно прогнозу, отчитаются о повышении выручки на 11,5%, прибыли — на 6,4%.

Законопроект Сената США S.722 о новых санкциях против России и Ирана, который также ограничивает полномочия президента страны в отношении изменения подобных штрафных мер, столкнулся с противодействием в нижней палате Конгресса, которое может затянуть его утверждение.

Как пишет The Wall Street Journal, некоторые депутаты-республиканцы утверждают, что эта поправка, подготовленная представителями обеих партий, нанесет ущерб компаниям США. Белый дом не исключает, что президент может прибегнуть к вето в том случае, если инициатива будет одобрена обеими палатами.

После технических изменений поправка возвращается на рассмотрение в нижнюю палату, которая возобновит работу на следующей неделе после перерыва, посвященного Дню независимости. В августе Конгресс уходит на летние каникулы, график обсуждения законопроекта пока отсутствует. Авторы документа и их сторонники опасаются, что всевозможные задержки дают их оппонентам больше возможностей смягчить санкции и ограничения.

Белый дом и президент Дональд Трамп лично оказались перед дилеммой из-за этого законопроекта, пишет WSJ. Если документ будет принят как есть, он подорвет позицию главы государства на мировой арене и сузит его полномочия в дипломатической сфере, утверждают в Белом доме. Однако если Д.Трамп «утопит» законопроект, то обвинения в пособничестве России будут звучать все громче.

Нефть.

( Читать дальше )

Обзор рынка: Европейские индексы растут, фунт дешевеет, золото — у минимумов месяца

- 03 июля 2017, 16:24

- |

Британский фунт дешевеет после публикации индекса производственной активности, усугубляет ситуацию восстановление индекса доллара США.

На европейских биржах торги проходят без выраженного направления в ожидании ключевых макроэкономических показателей, которые будут опубликованы во второй половине недели.

События дня: Индекс деловой активности в производственном секторе США от ISM, расходы на строительство.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал