ОФЗ

Итоги недели 14.03.2019. Митинг за свободу интернета. Курс доллара и нефть

- 14 марта 2019, 19:57

- |

Митинг за свободу интернета

Расследование о «Тройке-диалог»

Доллар, рубль, нефть, индекс РТС, евро, ОФЗ, биткоин, золото, индекс S&P. Волны и циклы

( Читать дальше )

- комментировать

- Комментарии ( 5 )

внимание загадка для умных экономистов

- 14 марта 2019, 12:26

- |

Суть в чем: зачем РФ при рекордном профиците бюджета за всю историю размещает ОФЗ на рекордную сумму за опять таки всю историю?

По классике учебников, гособлигации нужны для покрытия дырок в бюджете и для финансирования громадных госпроектов (войны, суперстройки и т.д.) Ничего из перечисленного в России нет.

Где логика?

P.S. просьба лайкнуть чтобы больше людей увидели

Внутренний рынок долга

- 14 марта 2019, 11:37

- |

Министерство финансов установило новый рекорд, продав ОФЗ более чем на 90 млрд руб. Безусловно, ключевым событием вчера стали аукционы Минфина. Перед их началом торговая активность на рынке рублевого долга была, как обычно, невысокой, сделок было мало. Однако в ходе размещений Минфин установил новые рекорды: суммарный спрос на два предлагавшихся выпуска превысил 145 млрд руб., что позволило финансовому ведомству занять 91,4 млрд руб.

Первым состоялся аукцион по трехлетним бумагам:

- Спрос на ОФЗ 26209 с погашением в июле 2022 г. достиг почти 61,5 млрд руб., и выпуск был продан на 34,7 млрд руб. Доходность по цене отсечения была установлена на уровне 8,02% годовых, что означало минимальную премию ко вторичному рынку.

Затем доразмещались десятилетние облигации:

( Читать дальше )

Утренний комментарий по фнансовым рынкам за 14.03.2019

- 14 марта 2019, 09:34

- |

• Индексы США завершили в плюсе четвертый день подряд. Инвесторы позитивно восприняли комментарии торгового представителя Лайтхайзера по перспективе скорого заключения сделки с Китаем, а также обратили внимание на макростатистику.

• Ожидаем, что спрос на рисковые активы начнет увеличиваться после вчерашнего голосования в Парламенте Великобритании, в ходе которого участники высказались против жесткого сценария Brexit без сделки с ЕС. Сегодня трехдневные дебаты должны завершиться решением о переносе крайнего срока выхода из Евросоюза с 29 марта.

( Читать дальше )

Одна хорошая новость и одна тревожная (про рубль и банк)

- 14 марта 2019, 09:14

- |

Хорошая новость. Вчера Минфин разместил ОФЗ на рекордную дневную сумму – на 91,4 млрд.р. Время рекордов: предыдущий максимум состоялся всего 2 недели назад и был скромнее: 27 февраля было размещено ОФЗ а 57 млрд.р. 450-миллиардный план заимствований 1 квартала почти выполнен (сейчас привлечено 382 млрд.р.).

Рост спроса на ОФЗ, во-первых, постепенно снижает кривую доходности. Короткие бумаги уже дают мене 7,5% годовых. А это в перспективе марта-апреля может привести к снижению ключевой ставки до тех же 7,5%. Запас ставки к инфляции есть (по итогам февраля, уровень инфляции – 5,2%), деньги на рынок идут и стимулировать их бОльшими процентами не требуется. Плюсы для широкого облигационного рынка и нынешних держателей российских облигаций в развитии этого сценария очевидны.

По данным Минфина.

Во-вторых, высокий спрос на ОФЗ – это и отражение отработанной схемы. Россия не может и, похоже, уже не хочет занимать деньги на внешнем рынке. И Россия – 6-я экономика мира, причем со смехотворным уровнем долга (внешний и внутренний госдолг всего около 200 млрд.долл.). Отличный заемщик. Иностранные деньги научились пользоваться отечественными долгами. Как бы драматичен не был прошлогодний исход иностранного капитала, он оказался не ужасающим. И в марте, судя по ситуации, процент иностранных покупателей отечественного госдолга вновь приблизится к 30%. А наработанные механизмы покупки рублевых облигаций и, считайте, рублей – это и залог хотя бы временной устойчивости самого рубля. В прошлом году рубли активно продавались, в текущем, несмотря на традиционны отток капитала, покупаются. И вряд ли эта покупка завершена.

( Читать дальше )

Доллар-рубль. Стабильность продолжится

- 13 марта 2019, 17:35

- |

В прошлом обзоре мы говорили о продолжении укрепления рубля в контексте прогноза данного еще в конце августа. Рост доллара в конце декабря не превысил годового максимума, что оставило в силе основную разметку.

Внимательно ситуация рассматривалась в закрытом разделе. 22.12 говорилось: В прошлом обновлениях мы указывали, что преодоление отметок 67.2 и 67.5 будет говорить о продолжении ослабления рубля. В последние дни это и наблюдалось. Основной сценарий указан на графике. Рекомендация: коррекция либо закончилась, либо ещё немного продолжится, после чего ожидаем движение к ранее указанным целям. Можно либо сейчас продать со стопом 70.6 или дождаться импульса вниз и сделать это на коррекции. (ссылка)

( Читать дальше )

Внутренний рынок долга

- 13 марта 2019, 14:50

- |

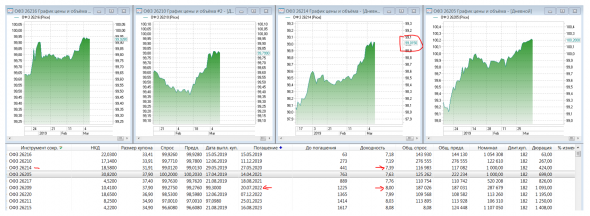

ОФЗ, которые Минфин сегодня предложит на аукционах, оказались вчера под давлением. Вчера торговая активность в сегменте рублевого госдолга несколько выросла по сравнению с «мертвым» понедельником, однако оборот в размере 12 млрд руб. трудно назвать высоким. Рубль продолжал укрепляться, но уже не такими темпами, как накануне, и за день подорожал примерно на 0,5% до 65,6 руб./долл. Впрочем, и цены на нефть уже не росли, отступив от уровня 67 долл./барр. Рублевые госбумаги вновь проигнорировали движение на валютном рынке, прибавив всего 0,1 п.п. от номинала. При этом выпуски, которые Минфин предложит сегодня на аукционах, попали под давление и торгуются с премией к кривой. Речь, в частности, идет о трехлетних ОФЗ 26209 и десятилетних ОФЗ 26224, которые потеряли в цене около 0,1 п.п. Отметим, что продажи этих ОФЗ вполне закономерны, поскольку сегодня на аукционах есть шанс пополнить свои позиции бумагами по цене ниже рыночной, и такая ситуация теперь не редкость. Вероятно, объем размещения вновь может составить около 35 млрд руб., так как первичный рынок стал единственным источником, где можно пополнить свои позиции. А сейчас подробнее о том, как прошли предыдущие аукционы по двум указанным выпускам:

( Читать дальше )

Покупка коротких офз. Вопросы.

- 13 марта 2019, 12:37

- |

Например, цена на 26214 сейчас 99,01. При погашении я получу дополнительно 1%. При этом доходность сейчас 7,39.

То есть, нет смысла покупать, скажем 26209, с дохой в 8%? Так как моя доха по 7,39+1 будет 8,39%.

Портфель, продолжение

- 13 марта 2019, 12:18

- |

После недавнего старта формирования тестового портфеля из акций, решил добавить туда ОФЗ. Так же для того, чтобы пощупать что это и с чем едят. Для начала, как водится, ошибся — прикупил ОФЗ на 2033 год погашения. После решил продать и прикупить коротких. Потом увидел, что на счету доступных средств оказалось больше ожидаемых, что мне не совсем понятно. Почти на 5 тысяч я купил ОФЗ 2033 года, а под обеспечение по сути заблокировалось совсем малая часть от счета. Если кто мне прояснит данный момент, буду благодарен. Я понимаю это так, что ОФЗ у брокера по большей части так же выступают в роли обеспечения для торгов по акциям на ФР.

В итоге прикупил еще ОФЗ на май этого года в количестве 10 штук. По моим субъективным прикидкам заблокировалось около 25-30% от счета под них. Не считал.

На данный момент портфель выглядит следующим образом:

Следующим шагом планирую прикупить штук 10 акций Сбера, но это позже.

Спасибо за внимание.

Продолжаю изучать методику портфельного инвестирования.

С уважением, Виталий.

Внутренний рынок долга

- 12 марта 2019, 13:58

- |

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал