ОФЗ 26247

Готовый портфель рублевых облигаций от аналитиков БКС на 6 месяцев: 10 ноября 2025

- 10 ноября 2025, 11:48

- |

- Сохраняем позитивный взгляд на долговой рынок

- Ждем крупное погашение ОФЗ и размещение Минфином нерыночных флоатеров

- В портфеле меняем «старый» АБЗ-1 на новый выпуск эмитента

Резюме обсуждения решения по ставке: ЦБ замедлил шаг из-за временных инфляционных факторов

ЦБ отметил все уже известные временные проинфляционные факторы: НДС, акцизы, утильсбор, структурный дефицит бюджета в 2025 г. (дефицит до процентных расходов и нефтегазовых сверх доходов/недобора), подорожание бензина, быстрое подорожание плодоовощной продукции осенью после избыточного снижения цен летом. Но регулятор пришел к выводу, что пространство для снижения сохраняется, поскольку устойчивая инфляция (без волатильных и регулируемых товаров — на обе категории политика ЦБ не влияет или влияет слабо) остается вблизи 4%, а политика остается жесткой.

Из последних макроэкономических данных выделим снижение темпа роста зарплат с 16% в июле до 12,2% год к году в августе, что следует из данных Росстата. По данным СберИндекса и ЦБ, ожидается дальнейшее замедление в сентябре и в IV квартале 2025 г.

( Читать дальше )

- комментировать

- 7.3К | ★2

- Комментарии ( 2 )

Во что сейчас вложить 500 тысяч рублей

- 01 ноября 2025, 14:12

- |

Интересных идей на рынке всегда больше, чем денег на счете. Попробуем уместить максимум инструментов в портфель стоимостью около полумиллиона рублей.

Принципы отбора

Базовое правило: диверсификация — это основа портфеля. Ни один актив не должен весить столько, чтобы это могло принести заметный убыток. При этом рискованные идеи тоже можно добавлять.

Например, если какая-то из них принесет максимальный убыток, то остальной портфель его компенсирует. И наоборот: если рынок будет топтаться на месте, отдельные бумаги должны будут подтянуть портфель.

Для наглядности разделим портфель на три части: консервативную (самые надежные облигации), умеренную (акции, корпоративные облигации, золото) и спекулятивную (отдельные идеи, фьючерсы на различные активы).

Консервативная часть

Основа защитной части портфеля — государственные облигации. Сейчас в бумагах с близким сроком погашения все еще неплохая доходность. Про длинные ОФЗ тоже не стоит забывать — высокие ставки не будут вечны. В целом на гособлигации выделим около 25% от стоимости портфеля.

( Читать дальше )

Минфин РФ 29 октября проведет аукцион по размещению ОФЗ-ПД 26249 и 26247

- 28 октября 2025, 15:56

- |

— облигаций федерального займа с постоянным купонным доходом (ОФЗ-ПД) выпуска № 26249RMFS (дата погашения 16 июня 2032 года) в объеме остатков, доступных для размещения в указанном выпуске;

— облигаций федерального займа с постоянным купонным доходом (ОФЗ-ПД) выпуска № 26247RMFS (дата погашения 11 мая 2039 года) в объеме остатков, доступных для размещения в указанном выпуске.

Объем удовлетворения заявок на каждом аукционе будет определяться исходя из объема спроса, а также размера запрашиваемой участниками премии к фактически сложившимся на рынке уровням доходности.

Устанавливается следующий регламент проведения аукционов:

— 12:00 — 12:30 — ввод заявок на аукцион по размещению выпуска № 26249RMFS;

— 14:00 — ввод цены отсечения для выпуска № 26249RMFS;

( Читать дальше )

Стратегия по облигациям на IV квартал 2025: как получить доход до 37% за год

- 28 октября 2025, 10:45

- |

%💡 Цикл смягчения денежно-кредитной политики в самом разгаре. Мы ожидаем ключевую ставку 16% на конец 2025 г., 12% на конец 2026 г. и дальнейшее снижение в однозначную область (8% на конец 2027 г.). При таком прогнозе доходность длинных (10+ лет) ОФЗ опустится до 13–13,5% на конец 2025 г. и до 12% через год к концу III и началу IV кварталов, но только если рынок будет закладывать дальнейшее снижение ставки в 2027 г.

Главное

• С начала года на фоне замедления инфляции, перехода ЦБ к циклу снижения ставок и опасений рецессии Индекс ОФЗ полной доходности вырос на 17,6%.

• Ближайшие катализаторы: погашение ОФЗ на 450 млрд руб. 12 ноября и ожидаемое нами снижение ставки к концу 2025 г. до 16%.

• Ожидаем, что Индекс ОФЗ c фиксированным купоном принесет доход за год (на год вперед) в 26%, Индекс корпоративных облигаций МосБиржи — 19%, Индекс корпоративных облигаций МосБиржи/Cbonds с рейтингом AAA — 19%, AA — 19%, A — 23%.

• Корпоративные облигации с рейтингом AAA и AA в целом не интересны.

( Читать дальше )

⚡ ОФЗ – Стоит ли покупать перед заседанием ЦБ?

- 21 октября 2025, 20:10

- |

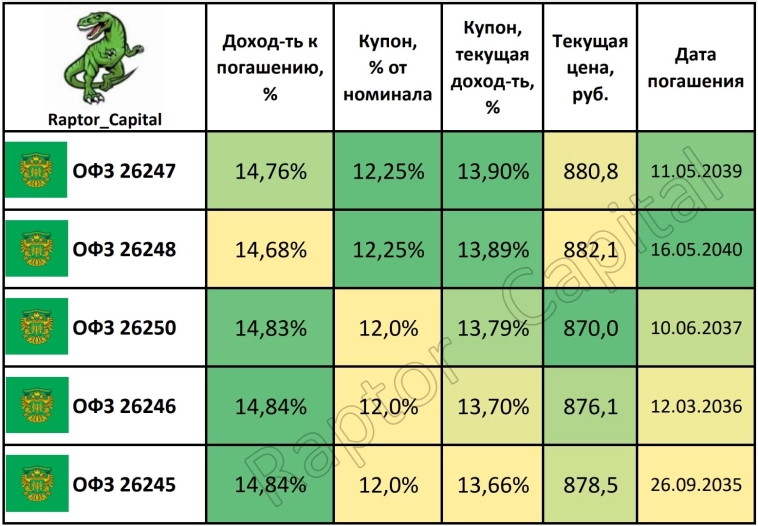

📌 В пятницу состоится заседание ЦБ, на котором будет принято решение по ключевой ставке. Сегодня посмотрим, как себя чувствуют ОФЗ с постоянным купоном выше 12%, и выясним, какой у них потенциал роста с прицелом на 1-2 года.

1️⃣ КАКИЕ ОФЗ ВЫГОДНЕЕ?

• Сейчас высоки риски замедления цикла снижения ключевой ставки, поэтому из ОФЗ с постоянным купоном выгоднее те выпуски, в которых купонная доходность выше.

• К таким относятся выпуски 26247 и 26248 (купон 12,25% от номинала), и выпуски 26245, 26246, 26250 (купон 12% от номинала). Купонная доходность от текущей цены выше у ОФЗ 26247 (13,9%) и 26248 (13,89%).

2️⃣ КАК ИЗМЕНИТСЯ СТОИМОСТЬ ОФЗ?

• Как известно, чем ниже ключевая ставка, тем дороже становятся облигации с постоянным купоном. Точную цену ОФЗ в будущем при снижении ключевой ставки определить сложно (зависит от ожиданий рынка), но можно дать приблизительную оценку, посчитав по формуле с учётом выпуклости и модифицированной дюрации конкретного выпуска.

• Так, при снижении эффективной доходности ОФЗ из таблицы до 11%, их стоимость должна вырасти до 1100-1130 рублей за облигацию. Ставка эффективной доходности и ключевая ставка ЦБ – это разные вещи, но при здоровом сценарии эффективная доходность 11% должна быть при ключевой ставке 10-11%.

( Читать дальше )

Рынок под давлением: какие возможности есть у инвесторов

- 15 октября 2025, 10:20

- |

Российский рынок испытывает давление сразу нескольких факторов одновременно, что приводит к ухудшению ожиданий его участников и снижению котировок. В материале расскажем, какие возможности есть у инвесторов в сложившихся условиях.

Что влияет на рынок

• Монетарная политика. На текущий момент ключевая ставка Банка России составляет 17%, что не позволяет эмитентам и их ценным бумагам раскрыть потенциал роста. Темпы снижения ставки замедляются на фоне новых фискальных условий. Некоторый позитив вносят высказывания главы комитета Госдумы и председателя Банка России, которые указывают на наличие пространства для снижения ставки.

• Геополитическая неопределенность. Несмотря на дипломатический прогресс текущего года и встречу президентов РФ и США, пока возникают угрозы эскалации, вместо практических шагов на сближение позиций Запада и России.

• Дешевеющая нефть. Увеличение добычи странами ОПЕК+ и тарифные войны создают риск перенасыщения рынка. Котировки нефти марки Brent опустились к весенним уровням, в район $62 за баррель.

( Читать дальше )

Минфин РФ разместил на аукционе ОФЗ-ПД 26247 в объеме ₽12,88 млрд при спросе ₽25,8 млрд, средневзвешенная доходность – 15,23% годовых

- 08 октября 2025, 16:35

- |

Минфин России информирует о результатах проведения 8 октября 2025 г. аукциона по размещению ОФЗ-ПД выпуска № 26247RMFS с датой погашения 11 мая 2039 г.

Итоги размещения выпуска № 26247RMFS:

— объем предложения – остаток, доступный для размещения в указанном выпуске;

— объем спроса – 25,807 млрд. рублей;

— размещенный объем выпуска – 12,883 млрд. рублей;

— выручка от размещения – 11,631 млрд. рублей;

— цена отсечения – 85,7447% от номинала;

— доходность по цене отсечения – 15,23% годовых;

— средневзвешенная цена – 85,7889% от номинала;

— средневзвешенная доходность – 15,23% годовых.

minfin.gov.ru/ru/perfomance/public_debt/internal/operations/ofz/auction?id_39=314081-o_rezultatakh_razmeshcheniya_ofz_vypuska__26247rmfs_na_auktsione_8_oktyabrya_2025_g.

( Читать дальше )

Минфин РФ на аукционе 8 октября предложит ОФЗ-ПД 26249 и 26247

- 07 октября 2025, 15:55

- |

— облигаций федерального займа с постоянным купонным доходом (ОФЗ-ПД) выпуска № 26249RMFS (дата погашения 16 июня 2032 года) в объеме остатков, доступных для размещения в указанном выпуске;

— облигаций федерального займа с постоянным купонным доходом (ОФЗ-ПД) выпуска № 26247RMFS (дата погашения 11 мая 2039 года) в объеме остатков, доступных для размещения в указанном выпуске.

Объем удовлетворения заявок на каждом аукционе будет определяться исходя из объема спроса, а также размера запрашиваемой участниками премии к фактически сложившимся на рынке уровням доходности.

Устанавливается следующий регламент проведения аукционов:

— 12:00 — 12:30 — ввод заявок на аукцион по размещению выпуска № 26249RMFS;

— 14:00 — ввод цены отсечения для выпуска № 26249RMFS;

( Читать дальше )

Что в фокусе после сентябрьского заседания ЦБ?

- 19 сентября 2025, 11:25

- |

12 сентября Банк России снизил ключевую ставку лишь до 17%, несмотря на ожидания участников рынка. Осторожное решение регулятора аргументировалось в том числе высокими инфляционными ожиданиями и бюджетным дефицитом. Рассмотрим динамику некоторых индикаторов и расскажем, какие возможности дает решение ЦБ.

Инфляция

Динамика потребительских цен

За прошедшую неделю рост потребительских цен замедлился до 0,04% с уровня 0,1% в предыдущий недельный период, свидетельствуют данные Росстата.

Годовая инфляция (в сумме за 12 месяцев) уменьшилась до 8,1% с отметки 8,16%. С начала года цены выросли на 4,08%.

Динамика инфляционных ожиданий

Инфляционные ожидания населения РФ в сентябре снизились до 12,6% годовых с 13,5% в августе. Показатель достиг минимума за 12 месяцев. Наблюдаемая инфляция в сентябре снизилась с 16,1% до 14,7%.

( Читать дальше )

Что купить перед сентябрьским снижением ключевой ставки?

- 05 сентября 2025, 10:33

- |

Банк России в пятницу, 12 сентября, примет решение по ключевой ставке. Эксперты ждут ее очередного снижения — вопрос лишь в его шаге. Аналитики БКС ожидают сокращения на 200 б.п., до 16%. Что купить перед этим событием?

Чтобы пополнить счет для инвестирования, пройдите по ссылке:

Пополнить счетПредпосылки к снижению

• Согласно данным Росстата, дефляция в РФ фиксировалась шесть из семи последних недель. По результатам сентябрьского макроэкономического опроса, прогноз инфляции на 2025 г. был снижен до 6,4% (-0.4 п.п. в сравнении с июльским прогнозом).

• Банки действуют превентивно и уже сейчас снижают ставки по вкладам. Так, по последним данным, индекс ставок по вкладам FRG100 находится на отметке в 11,89%.

• При этом сама экономика замедляется быстрее, чем ранее ожидалось. Темпы роста ВВП в РФ замедляются уже четыре месяца подряд.

Что купить

Акции

Снижение ключевой ставки делает кредиты для бизнеса более доступными, поэтому для акций более мягкие условия денежно-кредитной политики — позитивный фактор. При этом повышается конкурентоспособность акций относительно инструментов с фиксированной доходностью.

( Читать дальше )

- комментировать

- 17.6К |

- Комментарии ( 5 )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал