ОПционы

Здесь вы найдете самую полную в российском интернете коллекцию актуальных записей по торговле опционными контрактами, опционных стратегиях, вопросах по опционам.

Usd/Rub индекс доллара и ртс

- 18 апреля 2022, 17:04

- |

Ртс в болинджере дня на средней критически и модель сверху вниз. Пробой 750, а это замолчат и маржин колы снова, цель внизу 1998 года.

Нефть в рублях ничего показала, были пики волны импульсов вниз и вверх.

9000 цена рубле бочки нефти.

2 года 1998-2000 июни волна роста в логарифме.

Сейчас вторая волна роста должна произойти к уровню 45000.

Но есть вариант 70000-100000 и дальше ровный плавный рост на 18 лет.

Это плохой вариант и 100$ средняя цена с долларом получается 700 рублей — 1000.Не выше.

Цикл повторяется.

Сейчас первый вариант 250 на 180$(с откатом нефти к 50$ или 100$ потянет вверх пару usd/rub) может получится в ближайшие месяцы если тренды доллара и ртс отпустят.В этих ближайших месяцах истекло 2 года.

Пока сложно сказать дадут ли доллару ход по графику.

Назрело.

Мои опционы в этот раз сгорели на si 70 и 130.

Те плохие варианты, сейчас волатильность падает до 80 цель 35 или снова зашкалит теперь 300 возможная цель первых двух вариантов.

Сейчас все стабилизируется пока ртс и si

Экспирации 21 скоро.

- комментировать

- 583

- Комментарии ( 2 )

Если не в ETF, то куда?

- 17 апреля 2022, 10:22

- |

Поразмыслив немного, пришел к следующим вариантам:

1) на образование. Деньги можно забрать, имущество уничтожить, но знания всегда останутся при мне. Вариант хороший, но на ближайшие месяцы план по самообразованию уже есть и денег на это много не потребуется.

2) на покупку фонда на российский рынок и одновременная страховка опционами от падения. Чтобы снизить стоимость такой страховки можно купить путы месячные или квартальные и продавать недельные колы. Это, конечно, далеко не пассивная стратегия, но защищает от сильного падения.

3) ОФЗ с защитой от инфляции. Не имел ранее дел с этим инструментом, но слышал, что такие есть.

( Читать дальше )

что творит БКС

- 15 апреля 2022, 13:02

- |

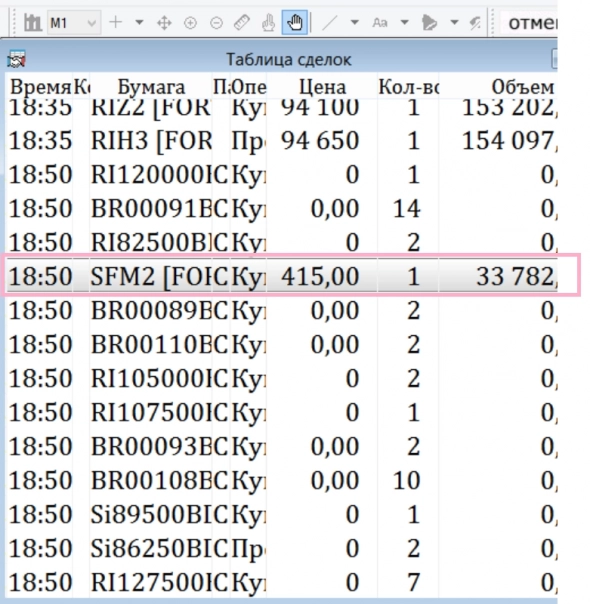

вчера была экспирация опционов в 18-50

почему-то исполнился опцион июньский на сп500

в тех поддержки говорят их вины нет сам виноват

компенсировать убыток не собираются

Стреддл на биткоин

- 15 апреля 2022, 11:01

- |

Всем привет. В прошлой записи я немного порассуждал о двух опционных биржах на криптовалюту: Deribit и AE. Для себя отметил удобства расчетов и большой функционал терминала Option-lab. Как пример торговой идеи я привел продажу стренгла с удалением страйков от центра на расстояние одной сигмы. Логика тут понятна, приводим годовую волатильность к значению волатильности равной до экспирации, и получаем некое значение, определяем безопасное расстояние в теории равное 68 процентам и продаем страйки на этом удалении. Математика нам говорит, что теоретически МО у нас положительное и вроде бы на нашей стороне. Да и варианты управления позицией тоже есть: во первых у нас постоянный дельта-хэдж, во вторых если рынок пройдет значительное расстояние к одному из страйков, то можно сделать роллирование в соседний страйк. Есть одна проблема: нормальное распределение заложенное в БШ не соответствует реальному рынку. По моему наблюдению BTC живет своей жизнью. Случается резкий импульс, затем рынок успокаивается и какое-то время стоит на месте. То есть происходит всплеск волатильности с ростом IV и постепенное её снижение.

( Читать дальше )

В рамках каких опционных стратегиях мы можем купить опционы глубоко в деньгах или далеко вне денег например SI C 100000 p 68000?

- 12 апреля 2022, 15:14

- |

Опционы на российские акцули/рынок. Хелп!

- 12 апреля 2022, 13:20

- |

Подскажите, где купить? Есть ли такие штуки?

Деривативы заставляют сердце биться быстрее!

Спасибо Вам!

во что вложиться после 20-04-2022

- 12 апреля 2022, 12:52

- |

Конечно жаль что ставочку понизили)

С одной стороны не хочется морозить деньги в синтетике на два месяца, до июня, с другой хочется взять хотя бы эти 17% годовых пока ситуевина такая.

Пока по ликвидности конечно побеждает синтетика на Si, но вспоминая причуды ЦБ не хочется принимать на себя риск комиссии +100% при продаже бакса) или других выкрутасов. Получается следующий кандидат это СБЕР. но это бумаги, а хотелось бы нормальные активы — опять же золото и бакс

С другой стороны конечно можно на сбер продавать колы на месяц...

а еще покупать фьюч фосагро с надеждой на выравнивание спреда..

это все в портфеле есть но малыми долями. сейчас 80% это синтетика на золоте

есть идеи?

Пополнение счета у Interactive Brokers в условиях санкций

- 10 апреля 2022, 20:53

- |

В тукущих геополетических условиях и наложенных санкций пополнить счет -весьма затруднительно.

Переписка с брокером:

Пополниение торгового счета из-за санкций

Здравствуете!

Не могу пополнить счет из-за Указа Президента РФ от 28 февраля, о запрещении осуществлении перевода в валюте за рубеж.

Я пытался осуществить перевод (Wire-transfer) из Альфа-Банка в середине марта -в переводе было отказано. Сейчас попробую сделать это через Сбербанк, который находится под санкциями, но меня обнадежили, что это может получиться.

Я сейчас приведу чат с сотрудником поддержки, ознакомьтесь, пожалуйста, и подскажите, как мне быть.

***история чата с сотрудником сбербанка*

Ответ брокера:

IBCS 2022/04/03

Добрый день!

Спасибо, что обратились в Службу поддержки Interactive Brokers.

Перевод делается на банковский счёт брокера и потом мы уже пополняем данными средствами Ваш брокерский счёт.

Что же касается Сбербанка, то даже если они отправят средства со своей стороны, мы не сможем их принять из-за санкций.

( Читать дальше )

ОПЦИОНЫ на FORTS

- 10 апреля 2022, 11:25

- |

Обещанное введение Мосбиржей опционов на акции отложено, видать, до лучших времен.

Маркет-мейкеры почти исчезли как класс. В стаканах стоят только энтузиасты и частники-спекулянты.

А вот биржевые комиссии, которые за последние годы только повышались, так и остались на прежнем уровне.

ГО на базовые активы не снижается, а соответственно и ГО по опционам, а это резко снизило рентабельность операций.

Может, Мосбиржа для сохранения этого сегмента рынка подумает о снижении биржевых сборов и стимулировании оставшихся участников-физлиц какими-нибудь льготами (рибейты, отмена сбора за закрытие позиций и т.д.).

Или вдруг введет опционы на акции для поддержки рынка акций?

А вы поддерживаете такое предложение?

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал