SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

ОПционы

Здесь вы найдете самую полную в российском интернете коллекцию актуальных записей по торговле опционными контрактами, опционных стратегиях, вопросах по опционам.

TD Ameritrade закрывает счета иностранным клиентам

- 15 сентября 2012, 18:17

- |

Собственно в группе на Facebook уже обсудили.

В пятницу всем российским клиентам TD Ameritrade пришло письмо с извещением о ликвидации аккаунтов с 30 октября 2012.

Изменение связано с изменением бизнес политик компании. Как много всего можно засунуть под такое размытое определение.

«After careful consideration, we have made the business decision to no longer offer brokerage services to clients located in certain foreign countries. Our records indicate that you reside in one of these identified foreign countries. „

Как я понял счета закроют всем не US клиентам.

Новые позиции открывать нельзя. Можно ликвидировать только старые позиции.

Самое интересное, оставят ли доступ к платформе?

После вывода денег поменяю реквизиты профиля на американский адрес.

Но скорее всего захотят SSN или ITIN для идентификации.

Придется мигрировать в Interactive Brockers.

В пятницу всем российским клиентам TD Ameritrade пришло письмо с извещением о ликвидации аккаунтов с 30 октября 2012.

Изменение связано с изменением бизнес политик компании. Как много всего можно засунуть под такое размытое определение.

«After careful consideration, we have made the business decision to no longer offer brokerage services to clients located in certain foreign countries. Our records indicate that you reside in one of these identified foreign countries. „

Как я понял счета закроют всем не US клиентам.

Новые позиции открывать нельзя. Можно ликвидировать только старые позиции.

Самое интересное, оставят ли доступ к платформе?

После вывода денег поменяю реквизиты профиля на американский адрес.

Но скорее всего захотят SSN или ITIN для идентификации.

Придется мигрировать в Interactive Brockers.

- комментировать

- 467 | ★8

- Комментарии ( 35 )

Супер сделка

- 15 сентября 2012, 00:56

- |

копипаст из http://option2012.livejournal.com/55378.html

Интересное наблюдение

Пятница, 14 сентября.

Судя по объемам на декабрьских опционах по SPX прошла гигантская сделка

— куплено 40000(!!) стрэддлов по 1460 и еще немного на 1450- примерно 10к

Сумма сделки 357 млн !, тэта -1.82 млн в день!, вега 24 млн!

Можно себе представить что покупатель ожидает от понедельника.

Кто подскажет или еще лучше покажет- хронологию трейдов на страйке 1460 кол и пут, а заодно подскажет как можно захеджировать такую сделку. Основной риск-бешеная временная стоимость, основной профиит от веги

Кто не закрыл проданные опционы ждите сюрприз ))

Судя по хронологии закупок на графике из TWS покупали весь день с маниакальным упорством.

Надеюсь, противоположную сделку могли провести на внебиржевом рынке- продать стреддлы.

( Читать дальше )

Интересное наблюдение

Пятница, 14 сентября.

Судя по объемам на декабрьских опционах по SPX прошла гигантская сделка

— куплено 40000(!!) стрэддлов по 1460 и еще немного на 1450- примерно 10к

Сумма сделки 357 млн !, тэта -1.82 млн в день!, вега 24 млн!

Можно себе представить что покупатель ожидает от понедельника.

Кто подскажет или еще лучше покажет- хронологию трейдов на страйке 1460 кол и пут, а заодно подскажет как можно захеджировать такую сделку. Основной риск-бешеная временная стоимость, основной профиит от веги

Кто не закрыл проданные опционы ждите сюрприз ))

Судя по хронологии закупок на графике из TWS покупали весь день с маниакальным упорством.

Надеюсь, противоположную сделку могли провести на внебиржевом рынке- продать стреддлы.

( Читать дальше )

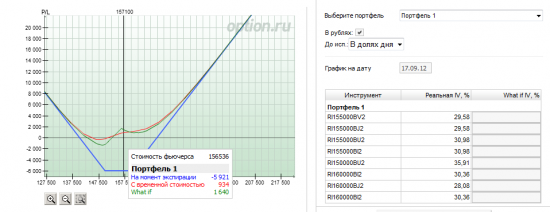

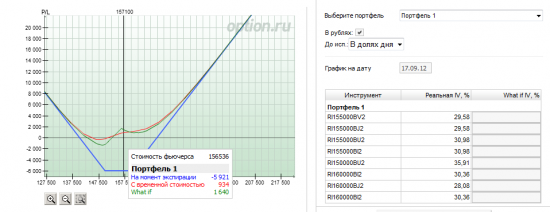

Опционная поза № 10

- 14 сентября 2012, 15:59

- |

По прошлой позе — слишком частил. в итоге чистый убыток -500 руб.

http://smart-lab.ru/blog/70293.php

Формирую новую позицию.

Суть жду повышения волы.

По этому куплены на страйке 155 1 колл и 1 пут октябрьские. Проданы на этом же страйке 1 колл и 1 пут сентябрьские. При цене БА — 155. Планировал взять тетту.

Рынок продолжил движение — выйдя на планку — пришлось выкупать проданные края на сентябрьских опционах. были куплен 150 пут 1 шт и 160 колл 1 шт. также на планке — был куплен 1 шт 160 колл октябрьского опциона.

К текущему времени — был продан 106 колл 1 шт.

Планирую забрать тетту за выходные, за счет построенного календаря.

ссылка на позицию.

www.option.ru/analysis/option?shportf=ff50667a003fedebcf96b10d40c45396#position

Впервые работаю с календарем, на какие риски данной позы стоит обратить внимание?

Также планирую вести онлайн сделки.

http://smart-lab.ru/blog/70293.php

Формирую новую позицию.

Суть жду повышения волы.

По этому куплены на страйке 155 1 колл и 1 пут октябрьские. Проданы на этом же страйке 1 колл и 1 пут сентябрьские. При цене БА — 155. Планировал взять тетту.

Рынок продолжил движение — выйдя на планку — пришлось выкупать проданные края на сентябрьских опционах. были куплен 150 пут 1 шт и 160 колл 1 шт. также на планке — был куплен 1 шт 160 колл октябрьского опциона.

К текущему времени — был продан 106 колл 1 шт.

Планирую забрать тетту за выходные, за счет построенного календаря.

ссылка на позицию.

www.option.ru/analysis/option?shportf=ff50667a003fedebcf96b10d40c45396#position

Впервые работаю с календарем, на какие риски данной позы стоит обратить внимание?

Также планирую вести онлайн сделки.

Берданка таки вынес продавцов опционов у нас :)

- 14 сентября 2012, 14:54

- |

Таки я был не прав что покупатели не увидят света :) Покупатели коллов есессно. Ликуй Каленкович :) Поздравляю с тем что не надо теперь на гастроли ездить, семинарить и заниматься прочим околорыночным г… ном :)

Любителям ТМВ привет ну и деблоидным говноаналитикам утверждавшим ахинею что КУЕ от уровня СнП зависит тож. Особо, мне понравилась ахинея про угол наклона падения СнП при котором обЪявляют КУЮ это из того что тут читал и на что ответить не мог ( по причине того что как выяснилось при попытке прокомментировать сей идиотизм автор ахинеи меня поместил в ЧС :))))

Любителям ТМВ привет ну и деблоидным говноаналитикам утверждавшим ахинею что КУЕ от уровня СнП зависит тож. Особо, мне понравилась ахинея про угол наклона падения СнП при котором обЪявляют КУЮ это из того что тут читал и на что ответить не мог ( по причине того что как выяснилось при попытке прокомментировать сей идиотизм автор ахинеи меня поместил в ЧС :))))

Хотели бы Вы побывать на встрече посвященной опционам с подобной тематикой?

- 14 сентября 2012, 12:54

- |

Сразу поясню, я вряд ли попаду на НОК 29 сентября, так как буду на Кубке России по картингу, который проходит в эти же даты, но мне очень хотелось бы пообщаться с опционщиками.

Подумал вот о чем: пожет быть организовать некую опционную встречу, например с такой вот программой:

Евгений Головин (программа его семинара какого-то года)

( Читать дальше )

Подумал вот о чем: пожет быть организовать некую опционную встречу, например с такой вот программой:

Евгений Головин (программа его семинара какого-то года)

- Ценовые движения

Моделирование ценовых движений- Понятие исторической волатильности

- Понятие справедливой стоимости опциона и основные подходы к оценке

- Метод Монте-Карло

- Формула Блэка – Шоулза

- Историческое распределение цены БА

- Логнормальное распределение

- Суть понятия IV в модели Блэка-Шоулза

- Откуда берется IV, как и зачем его можно оценивать

- Форма и смысл улыбки волатильности

- Денежные потоки опциона на основе модели Блека-Шоулза

- Оценка денежного потока

- Вероятностный характер денежного потока

- Учет сдвига кривой волатильности и оценка влияния этого фактора на реальный денежный поток

- Аналитическое значение денежного потока и дельта позиции

- Оговорка о работоспособности формулы БШ перед истечением опционов,

почему формула не правильно работает и чем это грозит? - Выбор шага рехеджирования

( Читать дальше )

Куплю колл на Si страйк 31500 по теорцене!

- 13 сентября 2012, 14:56

- |

Друзья!

легкий заработок ))) беня объявит куе, бакс обрушится, вы — в наваре )))

стою в стакане по теорцене

легкий заработок ))) беня объявит куе, бакс обрушится, вы — в наваре )))

стою в стакане по теорцене

Нужен совет!

- 12 сентября 2012, 11:06

- |

Коллеги, добрый день!

Подскажите, пжлста, кто разбирается в хитросплетениях опционов и фьючерсов. Примерно 1.5 месяца назад я попробовал сделать следующее: продал путы на акцию и продал фьючерсы на ту же акцию, допустим Газпром. Ставка была на падение стоимости путов, так в приципе и произошло. Теперь у меня висит шорт 10 путов Газпром и шорт 10 контрактов на Газпром. Вопрос: что будет во время экспирации? Обычно, когда висит шорт 10 контрактов на Газик и ты забыл про это, биржа зачисляет на счет шорт 100 акций Газика. ЯНо тут у меня еще и путы в шорте. Вобщем я запутался, кто может помочь? Спасибо.

Подскажите, пжлста, кто разбирается в хитросплетениях опционов и фьючерсов. Примерно 1.5 месяца назад я попробовал сделать следующее: продал путы на акцию и продал фьючерсы на ту же акцию, допустим Газпром. Ставка была на падение стоимости путов, так в приципе и произошло. Теперь у меня висит шорт 10 путов Газпром и шорт 10 контрактов на Газпром. Вопрос: что будет во время экспирации? Обычно, когда висит шорт 10 контрактов на Газик и ты забыл про это, биржа зачисляет на счет шорт 100 акций Газика. ЯНо тут у меня еще и путы в шорте. Вобщем я запутался, кто может помочь? Спасибо.

AAPL время купить на сегодня.)

- 11 сентября 2012, 18:32

- |

Купила AAPL SepWk2 CALL 660 @12.30

Цель по прибыли 675.0. Закрою сегодня в любом случае. Из новостей: предположительно будет продано 10 млн. новых смартфонов до конца сентября, и мнение WSJ, что после выхода новый устройств, возможно настанет время продажи акций AAPL. Возможно, настанет… А сейчас есть возможность заработать на покупке, на мой взгляд.

Пока писала мой колл опцион стал стоить 13.55.

Успехов всем, кто к ним готов. Рынок каждому трейдеру дает взять по способности!)))

Цель по прибыли 675.0. Закрою сегодня в любом случае. Из новостей: предположительно будет продано 10 млн. новых смартфонов до конца сентября, и мнение WSJ, что после выхода новый устройств, возможно настанет время продажи акций AAPL. Возможно, настанет… А сейчас есть возможность заработать на покупке, на мой взгляд.

Пока писала мой колл опцион стал стоить 13.55.

Успехов всем, кто к ним готов. Рынок каждому трейдеру дает взять по способности!)))

Опционы - день экспирации.

- 11 сентября 2012, 12:15

- |

В след понедельник 17.09.12 у нас экспирируется очередная квартальная серия опционов на Ри.

Нередко всего лишь за пару часов до экспирации опционы вне денег (у денег) на Ри стоят 300-400 п, и если мы считаем, что за оставшиеся им часы жизни в деньги они не попадут, можно попытаться их продать, держа руку на спусковом крючке дельта-хеджера.

С другой стороны, возможны расклады, когда опцион резко пересекает страйк и прет в денежную зону скажем на 1000 п, учетверяясь в цене за час-два. Если проинтуичить подобный расклад, можно с допустимым риском сделать голую покупку гаммы в надежде на быстрый и существенный выхлоп.

Коллеги, хочу спросить — торгует ли кто-то целенаправленно опционы именно в день экспирации?

Нередко всего лишь за пару часов до экспирации опционы вне денег (у денег) на Ри стоят 300-400 п, и если мы считаем, что за оставшиеся им часы жизни в деньги они не попадут, можно попытаться их продать, держа руку на спусковом крючке дельта-хеджера.

С другой стороны, возможны расклады, когда опцион резко пересекает страйк и прет в денежную зону скажем на 1000 п, учетверяясь в цене за час-два. Если проинтуичить подобный расклад, можно с допустимым риском сделать голую покупку гаммы в надежде на быстрый и существенный выхлоп.

Коллеги, хочу спросить — торгует ли кто-то целенаправленно опционы именно в день экспирации?

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал