ОПЦИОН

Как купить акции Сбера и захеджировать их бесплатно

- 19 октября 2023, 13:31

- |

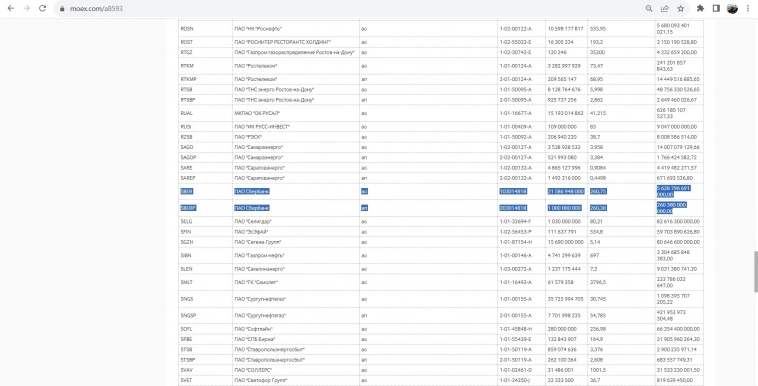

По акциям Сбера выплачивают неплохие дивиденды. В 2023г было выплачено 25р на акцию – 565млрд. По РСБУ Сбер уже заработал 1,13млрд руб. Греф говорил о приверженности банка своей дивидендной политике – 50% от МСФО, обычно данные по РСБУ меньше, чем по МСФО. Это предполагает выплату не менее 25р, у Сбера 21 586 948 000 обычных и 1 млрд префов.

Так же Греф говорил, что акция может стоить 323руб. А в кулуарах еще активно обсуждается предложение о выкупе у нерезидентов по сценарию Магнита и Лукойла. Помимо позитивных факторов есть геополитика, способная обвалить не то что акции Сбера, но и рынок в целом, причем быстро. Помним ещё про повышение ставок, возврат к обязательной продаже валюты и прочие факторы риска. Как всегда есть факторы как ЗА РОСТ, так и ЗА СНИЖЕНИЕ. В этой статье мы постараемся изложить несколько иной принцип удержания позиции — динамическое хеджирование, которое отсекает бесплатно зону риска.

Напомним, что на акции Сбера на срочном рынке есть CLT опционы (премиальные опционы), с помощью которых можно сделать следующую конструкцию. Например, если у вас есть акции Сбера по 270р, то на них можно продать опцион колл на 290 страйке за 2,70р за акцию (опцион имеет лот=1лот акций).

( Читать дальше )

- комментировать

- 7.6К | ★15

- Комментарии ( 12 )

НДФЛ 2020й, хомяки, опционы, ковид, шустрики.

- 12 октября 2023, 17:50

- |

Доброго времени суток.

Продолжаю.

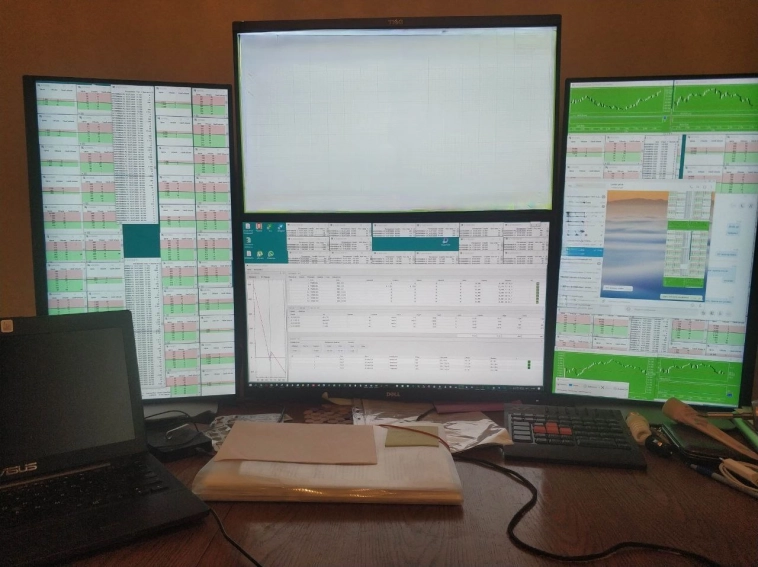

Было найдено много явлений, на их основе, там где позволяли косты и проскальзывания созданы системы. Но в силу моей психологии я боюсь резких движений в плане аллокации капитала. Перевод из условного «портфельного» в свое алго был медленный, планировал года за 1,5 полностью перейти.

И вот конец 2019, начинаются первые упоминания о ковиде, начинаю отслеживать это. В это время у меня довольно большой портфель перспективный акций, то есть шлака из 2-3 эшелона.

На текущем рынке его тоже очень пампят кстати)

С акциями работал достаточно много и сам и в ДУ давал «Элвису» через ФИНАМ очень давно, году в 2011 вроде выводил, значит заводил в 2009-2010. На стадии формирования заходил в ПИФ Элвиса.

Не хочу сказать, что понимал в полной мере воздействие ковида на мировую экономику и рынки, но рынок рос весь декабрь и январь, заболеваний становилось все больше, начали закрывать города в Китае, Элвис у себя на ресурсе был достаточно оптимистичным, по другому этот слон не продается.

( Читать дальше )

Как грамотно заработать на долларе по 100. Арбитражный метод с опционным хеджем.

- 04 октября 2023, 18:41

- |

Доллар по 100 сейчас не обсуждает только ленивый. Но одно дело обсуждать, а другое извлечь из этого прибыль грамотным способом. Доллар США является у нас второй по значению после рубля (а то и первой) «твердой валютой», и ее движения к психологическим уровням могут образовывать панические импульсы, что мы уже ранее наблюдали. Доллар по 100 является сильным раздражителем масс, что не очень хорошо в текущих политических и экономических условиях.

Что мы имеем. Уже начинаются словесные интервенции ЦБ и Минфина, что говорит о том, что доллар могут сдерживать несколько «искусственно». Доллар начинает переходить из экономической плоскости в политическую. Евро (который в более свободном «полете», хоть и менее волатильный) давно уже торгуется свыше 100, а доллар к 100 только приближается, и вот что можно со всем этим делать.

Основная мысль

Если валюта (доллар и евро) начнет расти, то этот процесс будет синхронным, но доллар будут стараться тормозить всеми доступными способами: повышать ставки, вводить продажу валютных резервов и включать валютный контроль, если придется.

( Читать дальше )

Можно ли синтетически сделать неликвидный опцион?

- 06 августа 2023, 20:51

- |

Вопрос — например, мне нужен лонговый колл на РИ со страйком 250 000 с экспирой в декабре 2024.

Естественно, что стакан по нему будет пуст.

Известно, что синтетический колл в лонге=лонг БА+лонг пута.

Можно в принципе подобрать элементы так что итоговая дельта синтетики будет такая же как и нужного опциона — только страйк у синтетики будет другой.

Репликацию БА не рассматриваю.

Можно ли как то воспроизвести неликвидный опцион более ликвидными?

Спроси у трейдера - Евгений Питерский | Вся правда об ЛЧИ. 5 ярдов в управлении. Торговля без стопов.

- 13 июля 2023, 17:16

- |

Яндекс.Музыка — https://music.yandex.ru/album/21181224/track/115523661

Евгений торгует уже 15 лет, и в этом подкасте он поделится своими знаниями, опытом и даст советы трейдерам, которые годами пытаются победить рынок, но не получают желаемых результатов. С нашим гостем Лисса обсудит тонкости ЛЧИ и Кубка Роббинса, особенности управления большими капиталами, опционную торговлю и судебный процесс с Мосбиржей из-за нефти, которая ушла в отрицательную зону.

Также наш подкаст есть на Apple Music, Amazon, Сбер.Звук и других площадках для подкастов. Слушайте на той, которая удобнее для вас :)

Приятного прослушивания!

Биткоин подорожает на фоне истекающих опционов на $4,8 млрд

- 30 июня 2023, 10:51

- |

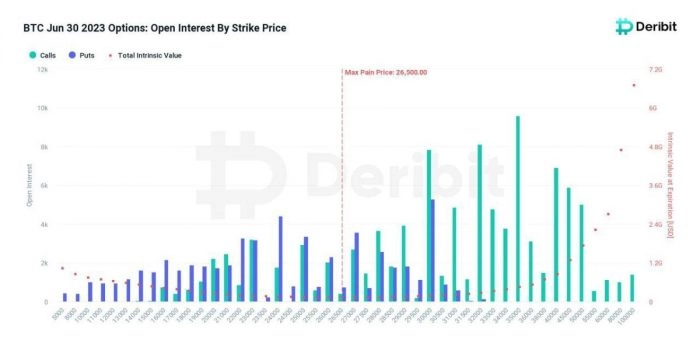

Истекающие 30 июня биткоин-опционы на сумму $4,8 млрд указывают на предстоящий рост курса криптовалюты.

Соотношение контрактов на продажу и покупку биткоинов, которое вычисляется путём деления количества путов на число коллов, составляет 0,56. Очевидно, что почти двукратный перевес на стороне покупателей свидетельствует в пользу продолжения бычьего тренда на рынке цифрового актива.

По данным партнёра венчурной компании Cinneamhain Ventures Адама Кокрена, трейдеры открыли очень большое количество опционов на покупку биткоина по цене от $31 000. Сейчас стоимость монеты составляет $30 657, соответственно, цена BTC, скорее всего, устремится вверх и достигнет как минимум $31 000.

Количество опционов на покупку (Calls) и продажу (Puts) биткоинов

Аналитик Том Данливи советует внимательно следить за рынком опционов. Если повысится количество контрактов на покупку криптовалюты, то трейдеры начнут пополнять запасы BTC, чтобы удовлетворить спрос на деривативы. Увеличение числа опционов на продажу монет, наоборот, будет означать снижение курса биткоина.

( Читать дальше )

ВЕБИНАР "Проверяем брокеров и Московскую биржу на честность и прозрачность их бизнеса"

- 14 июня 2023, 08:33

- |

Время проведения 12 июня (понедельник) в 21 00

файл с презентацией и ссылками drive.google.com/file/d/11bNbejMYrT5Exj1_FmDcqk0-RxfZUQIt/view?usp=sharing

тайминг, рекомендуемая скорость просмотра 1,5

00:00:00 введение

00:05:49 ситуация 9 апреля 2018 года — это асимметрия поощрения

00:07:48 принципы распространеия фейка через СМИ и интернет

00:13:00 примеры фейка от брокеров

00:15:42 про финансовые аферы с использованием ИИ

00:17:10 ст. 178 ГК о заблуждениях на бирже

00:20:11 иск по отрицательной нефти явно пошел по бесперспективному пути

00:21:31 законы защищают слабых, но инвсторы таковыми не считаются

00:23:36 кого сейчас зажали в рейндже на курсе доллар/рубль

00:24:50 толпа зачастую права, но денег у нее мало, чтобы это доказать

00:38:58 в чем отличие спекулянтов от инвесторов и хеджеров

00:39:27 модель VAR для посредников (брокеров), CFAR — для инвесторов

00:41:05 асимметрия рисков на бирже

00:42:00 пример с Роснефтью… инверсная торговля выгоднее направленных спекуляций

00:49:00 пример скальпинга под прикрытием тройного арбитража

( Читать дальше )

Сатира про типы инвесторов. Часть 5. Срочники: футуристы и опсеры

- 01 июня 2023, 15:35

- |

Исходя из своего названия сразу становится очевидным, что срочники присутствуют на рынке временно. Они как призывники в армии. Но в отличие от тех, кто должен «отдать долг родине» и не очень стремится это делать, эти с большим удовольствием приходят сами и «отдают долг мистеру рынку». Иногда быстро, а иногда очень долго. Пожалуй на этом сравнение с вооружёнными силами заканчивается, и существенно больше параллелей можно провести со спортом, где мистер рынок является самым злым и беспощадным тренером.

Вторая коннотация срочников связана тоже со временем, но уже не с их пребывания на рынке, а теми финансовыми инструментами, которыми они торгуют — срочные контракты: фьючерсы и опционы. Совсем логично угадывается из названий кто из них и что любит гонять на бирже туда сюда как… ну вы сами знаете!

Если сравнивать футуристов со спортсменами, то это дрищи, пришедшие в подвальную качалку и маниакально желающие работать с плечами. Они не хотят платить много за гантели в клубе СПОТ.

( Читать дальше )

ВЕБИНАР "Сведение ордеров в стакане лимитными заявками" от Сергея Олейника

- 24 мая 2023, 14:57

- |

Время проведения 23 мая (вторник) в 15 00

файл с презентацией и ссылками на гугл диске https://drive.google.com/file/d/1GwLNunV62nh-ZCMjVIe3JoOMVttPm6r2/view

Тайминг, рекомендуемая скорость просмотра 1.5

00:00:00 введение

00:09:03 рыхлый и плотный стакан, индикатор глубины рынка, синтетическая ликвидность

00:17:01 моделируем стоп заявки на портфельном анализаторе

00:24:12 как алгоритм формирует лимитный ордер для пробоя стакана

00:32:16 опционы стабилизации и как их используют маркетмейкеры

00:37:10 скальпинг + арбитраж как страховка

00:44:42 для чего ввели понятие коллатеральный фьючерс

00:56:20 как биржа создает ловушку вармаржи с помощью теты

01:01:08 моделируем ДДХ на портфелях разной величины и на разной волатильности

01:14:44 последовательность снижения рисков покупки опционов

⭐ Для своевременного информирования о вебинаре необходимо:

1. Подписаться на рассылку важных уведомлений ВКонтакте: vk.com/app5898182_-141135303#s=53460

2. Подписаться на страницу vk.com/shkolainvestora19

( Читать дальше )

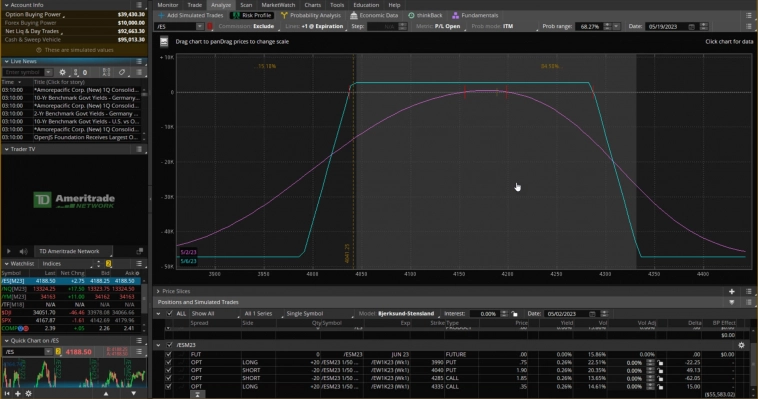

Железный кондор

- 02 мая 2023, 10:29

- |

Добрый день

Открываем новую позицию Собираем «Железный кондор».

Страйки:

Коллы

4335 (куплен 1 контракт) премия 0.35

4285 (продан 1 контракт) премия 1.8

Путы

3990 (куплен 1 контракт) премия 0.75

4040 (продан 1 контракт) премия 1.90

Срок жизни конструкции до 05 мая 2023 года.

Тикер EW1K23

Профиль позиции

Прибыль (+ 132.5) Убыток (- 2 367.5)

Если есть вопросы по открытию позиции пишите мне напрямую

Мой телеграм канал ОПЦИОНЫ НА АМЕРИКЕ #железныйкондор

Всем большого профита.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал