Блог компании АЛОР БРОКЕР | Как грамотно заработать на долларе по 100. Арбитражный метод с опционным хеджем.

- 04 октября 2023, 18:41

- |

Доллар по 100 сейчас не обсуждает только ленивый. Но одно дело обсуждать, а другое извлечь из этого прибыль грамотным способом. Доллар США является у нас второй по значению после рубля (а то и первой) «твердой валютой», и ее движения к психологическим уровням могут образовывать панические импульсы, что мы уже ранее наблюдали. Доллар по 100 является сильным раздражителем масс, что не очень хорошо в текущих политических и экономических условиях.

Что мы имеем. Уже начинаются словесные интервенции ЦБ и Минфина, что говорит о том, что доллар могут сдерживать несколько «искусственно». Доллар начинает переходить из экономической плоскости в политическую. Евро (который в более свободном «полете», хоть и менее волатильный) давно уже торгуется свыше 100, а доллар к 100 только приближается, и вот что можно со всем этим делать.

Основная мысль

Если валюта (доллар и евро) начнет расти, то этот процесс будет синхронным, но доллар будут стараться тормозить всеми доступными способами: повышать ставки, вводить продажу валютных резервов и включать валютный контроль, если придется. Учитываем, что нацелены эти действия будут на доллар (т.е. до евро особенно никому дела нет). Таким образом, можно открывать позицию на разрастание спреда между долларом и евро. Доллар от 100 продавать, а евро, напротив, — покупать как сглаживающий инструмент.

Если валюта будет расти, то евро будет расти быстрее, так как доллару будут ставить «палки в колеса». Таким образом, получается как бы пара евро-доллар. А на нее есть фьючерс ED. Но лучше работать, покупая фьючерс на евро за рубли (EU-12.23) и продавая квартальный фьючерс на доллар (Si-12.23). Работать именно с квартальными фьючерсами, а не с вечными, чтобы не «попадать» на списание фандинга (как именно будут находиться вечные фьючерсы относительно спот-валюты неизвестно). Но подобный «трейд» нужно совершать в два этапа для контроля риска.

Контролирующие риск этапы построения позиции

Помним, что рост доллара может происходить панически и импульсно, что было не раз. Поэтому позицию лучше открывать в 2 этапа. При долларе по 100 шортить фьючерс и покупать фьючерс на евро (синхронно). Второй аналогичный этап осуществлять, если доллар будет стоить 105 и соответственно евро тоже покупаем. А к этим сделкам еще добавляем опционный хедж с использованием «эффекта дальних опционов», т.е. дальние опционы разрастаются в цене быстрее при резком движении в их сторону. Во время шорта доллара по 100 перекрываем его коллами (коллами хеджируются короткие позиции) на 105 страйке, они будут весьма дешевыми и еще не успеют налиться ожидаемой волатильностью в своей стоимости. Затраты на эти коллы призваны дополнительно сгладить риск импульсного роста доллара.

Если рост реализуется, то на второй фазе, шорт по 105, мы тоже покупаем коллы уже на 107500-110000 уровнях. В этом случае рост доллара до 105000 будет нивелирован разрастанием коллов, а на росте евро мы уже выходим в «+». Если доллар начинает расти более агрессивно, то дальнейший рост на увеличенную позицию будет перекрыт 107500-110000 коллами.

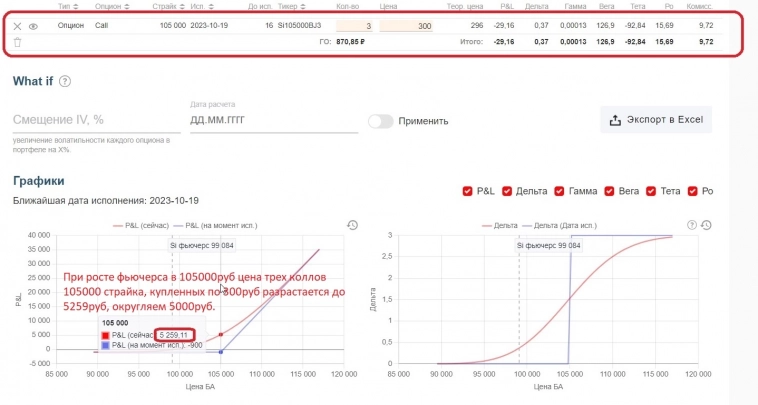

Не забываем, что при 105 долларе дельта опционов на 105000 страйке будет равна 0,5, и дальнейший рост стоимости опционов будет еще более агрессивным (помни про «гамму» — к-ф изменения дельты) и будет наполнять уже внутреннюю стоимость опционов!

Пример

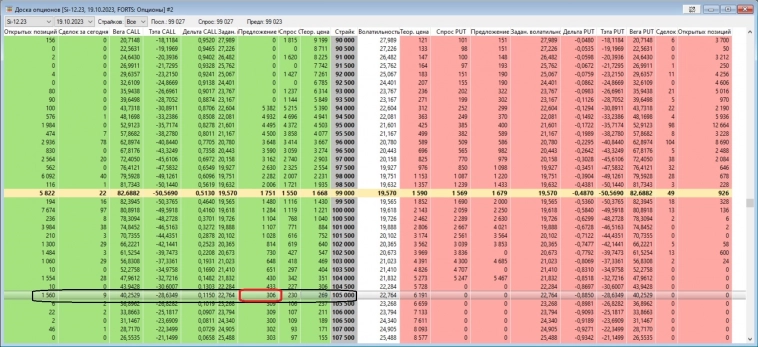

При текущей цене Si – 99027руб опционы колл экспирации 19.10 на 105000 страйке стоят 306 (по предложению округлим 300). Если реализуется рост в 105000руб по фьючерсу, то 3 купленных колла (на 900руб, фактически 1% фьючерса) разрастутся до 5000руб, тем самым перекрыв нашу зону риска. Не забываем про тэтту (временной распад), но заметим, что если доллар панически растет, то часто он делает это быстро. По аналогии экстраполируем сценарий на рост 107500 и 110000 колла при аналогичном сценарии второго этапа построения конструкции.

Работаем арбитраж и прорабатываем неэффективность рынка

Таким образом, у нас получается своего рода «синтетическая» пара евро-доллар из фьючерсов на доллар (шорт) и евро (лонг) + опционы. На срочном рынке МосБиржи так же торгуется фьючерс на пару евро-доллар (ED), который обладает средней ликвидностью (достаточной для частного трейдера-инвестора). В моменты выхода значимых для валюты новостей спред между синтетической парой и фьючерсом на пару может разрастись, а значит мы его можем и «скушать», понимая какое отношение валют в нашей паре и наблюдая значение фьючерса.

Пример расчета

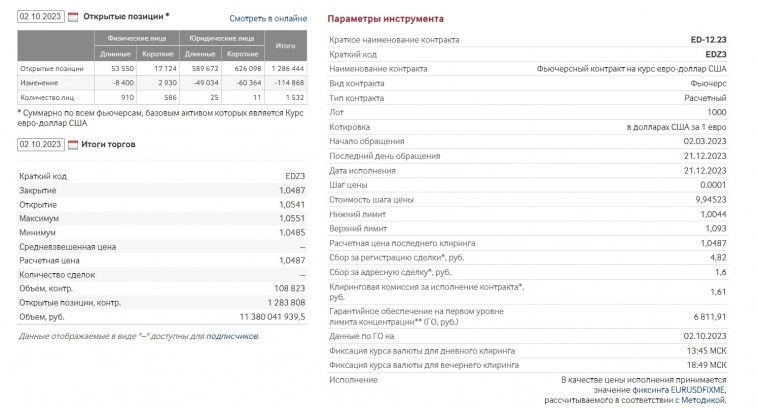

Если мы имеем фьючерс на доллар 99169, фьючерс на евро 103898, то пара получается 1,0476 (до 5 знака, причем 0,0001 = 9,94523руб., см. спецификацию пары), а фьючерс на пару стоит 1,0465 (ГО фьючерса 6811руб при рублевой полной стоимости стоимости фьючерса ED = 104076руб). Т.е. получается сейчас 1,0476 – 1,0465=11. А 11 умножить на шаг цены 9,9руб = 108руб, что составляет 1,6% к ГО фьючерса ED (6811руб) до экспирации, это не интересно.

Если в период выхода новостей спред между нашей парой и фьючерсом на пару начнет разрастаться, его можно и «схлопнуть в коробочку», зашортив фьючерс на пару. Возможные варианты таких новостей: объявление продажи валюты по бюджетному правилу в четверг 05.10, статистика по нон-фарм и безработице в США 06.10, а так же инфляция PPI (промышленная) и CPI (потребительская) в США на следующей неделе. Но не забываем, что в нашей паре ее стоимость нужно рассчитывать как среднее между 100 и 105 по доллару – 102,5 соотнося к аналогичному значению евро, какое уж оно будет при совершении сделок.

Обратный сценарий

Риск модели в том, что на крайнем заседании ЕЦБ повысил ставку, и инфляция (пока еще без стоимости подорожавшей нефти) чуть снизилась в еврозоне. А ФРС оставили ставку без изменения с намеком на возможное повышение, а инфляцию опубликуют на следующей неделе. Если в США ставки растут – рост доллара (ну наша ставка тоже вряд ли на месте стоять будет), а если в еврозоне инфляция снизится и там ставки оставят на месте, то евро может подупасть. Помним, у каждой системы есть «коэффициент провала». Но нашу ставку, скорее всего, поднимут (возможно, не раз), и в этих условиях, дабы сдержать эмоциональную панику, модель как раз может и быть применима по ряду описанных выше причин. Т.е описанный метод работает на идее которую можно назвать «Доллар Leashed, евро Unleashed» J

Вывод

Извлекать прибыль из динамики валют, да и остальных биржевых активов можно весьма нелинейными способами с гораздо меньшими рисками в сравнении с обычной покупайкой/продавайкой. А ознакомиться со всеми нюансами арбитража и работы с опционным хеджированием и начать зарабатывать на биржевых торгах вам всегда помогут эксперты компании Алор Брокер!

Подготовлено Вадимом Федосенко

Данная информация не является индивидуальной инвестиционной рекомендацией

Новости тг-канал

Новости тг-канал

Если заменить фьючерсы соответственно квази-фьючерсами ( опционами с дельтой 0,80 -0,90, например), получим существенную экономию ГО.

Остальное по тексту.

На декабрь имеем.

С100000 в моменте ГО 3800, Р100000 в моменте ГО 3600 на ЦС при дельте 0,50.

ГО на фьючерс в моменте 15950.

+1 фьючерс= +2С, то есть по ГО 3800*2= 7600 при дельте 0,50

или

+1 фьючерс= +1 С с дельтой 0,8, то есть по ГО 7950.

-1 фьючерс= +2Р, то есть 3600*2=7200

Считайте сами, что экономнее и насколько.

см. расчет выше.

то есть хотите эквивалент, используйте 2 опциона на ЦС.

Как пионеру интернет-трейдинга.

В начале 2000-х работал в компании и отвечал как раз за развитие срочного

рынка.

Клиенты путали коллы с путами, но уже и тогда первопроходцы и энтузиасты активно торговали опционами на РАО ЕЭС ))

Но никто и подумать не мог, что тогдашний доллар по 25-30 рублей когда-то вырастет до 100!

Такие были времена.

PS - " голая" продажа ПУТа не укладывалась у многих в голове и просто взрывала мозг.

Психологически трудно продавать то, чего у тебя нет, да еще и с обязательством это купить )))