ОГК-2

Почему сегодня растут дочки ГЭХа?

- 26 марта 2019, 18:18

- |

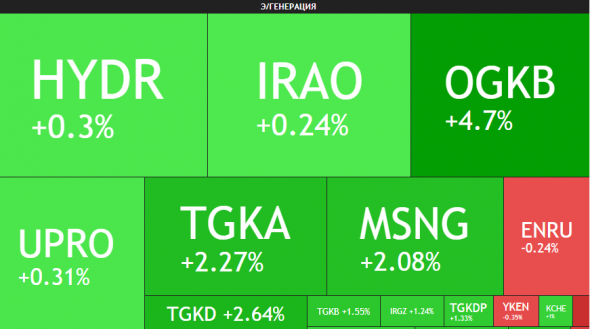

К середине дня ОГК-2 прибавлял более 5%

ТГК-1 чуть более 2%

Наш ведущий аналитик Вадим Кравчук считает, что особых информационных поводов для подобного роста не было.

Обе компании озвучили повестки совета директоров, но этого недостаточно для такого роста.

Вероятно, ряд крупных инвесторов увеличивают долю в бумагах.

Годовые отчеты были опубликованы ранее.

Мы их оцениваем как нейтральные – был зафиксирован незначительный прирост ключевых показателей, но компании этого сектора по-прежнему генерируют довольно низкий свободный денежный поток, поэтому и торгуются сравнительно дешево по мультипликаторам.

Покупать бумаги компаний можно из предположения об увеличении дивидендов, но планы руководства на этот счет озвучены пока не были.

Карта рынка https://smart-lab.ru/q/map/

Зарабатывайте на идеях персонального брокера

- комментировать

- Комментарии ( 2 )

Потенциал роста акций ОГК-2 ожидается на уровне 27% в перспективе года - Финам

- 22 марта 2019, 18:05

- |

Мы подтверждаем по акциям ОГК-2 рекомендацию «покупать» и целевую цену 0,46 руб.Малых Наталия

ГК «ФИНАМ»

Основной позитивный фактор ТГК-1 - впечатляющий рост чистой прибыли - Атон

- 15 марта 2019, 11:10

- |

Выручка в 2018 выросла на 5.5% г/г до 87.6 млрд руб. из-за сильного снижения выработки ГЭС в 4К18 (-25% г/г до 2.5 ТВтч). Тем не менее рост операционных расходов остался умеренным (+4.7% г/г, медленнее роста выручки), что поддержало EBITDA (+2.4% г/г до 20.9 млрд руб.). Чистая прибыль за 2018 показала заметный рост на 32% г/г до 10.4 млрд руб., отражая рост EBITDA, а также снижение финансовых затрат на 43% г/г благодаря сокращению долговой нагрузки (чистый долг на конец 2018 составил 10.6 млрд руб., -40% по сравнению с концом 2017). FCF упал на 5% г/г до 7.4 млрд руб., преимущественно из-за снижения OCF и роста капзатрат на 14% г/г (до 10.9 млрд руб.). Во время телеконференции ТГК-1 заявила, что ожидает субсидию на тепловые тарифы в размере 2 млрд руб. в 2019, но прогнозирует дальнейшее замедление выработки ГЭС г/г (против 12.8 ТВтч в 2018). Капзатраты в 2019 должны остаться неизменными г/г, а окончательное решение по участию в ДПМ-2 пока не принято.

НЕЙТРАЛЬНЫЕ результаты, на наш взгляд, поскольку основной позитивный фактор — впечатляющий рост чистой прибыли — в целом ожидался. Исходя из коэффициента выплат 26% чистой прибыли по РСБУ (которая, в отличие от показателя по МСФО, упала на 3% г/г до 7.1 млрд руб.), ТГК-1 должна выплатить 0.00048 руб. на акцию (доходность 5.5%), что ниже 7% у Мосэнерго и ОГК-2.АТОН

И снова про закрытие Новочеркасской ГРЭС

- 13 марта 2019, 11:35

- |

Народ на форуме ОГК-2 вроде как запротестовал, мол какие еще убытки 2-2,5 млрд в год, когда по отчету дочка получает прибыль...

Насколько я понял, у НчГРЭС есть старые блоки и новый блок.

Так вот эксплуатация только старых блоков принесет убыток 8,5 млрд рублей за 2022,23,24 годы.

Кроме того, тариф по вынужденной генерации постоянно снижается, поэтому то что приносило прибыль, может приносить убыток в будущем.

Вчера Коммерсант написал, что ГЭХ забрал заявку на статус вынужденной генерации для НЧГРЭС.

Это означает что старые блоки все таки могут быть закрыты, и списаны в убыток)

Тариф КОМ 2022 = 169 тыр за МВт/мес

Тариф ВГ 2022 = 133 тыр за МВт/мес

Почему Минэнерго против? Потому что рынок переплатит за неэффективную НчГрэс 77 млрд руб до 2037 года.

Выведут станцию из эксплуатации?

Пока не ясно.

p.s. добавил в наш словарь коротко термин вынужденная генерация

ОГК-2 - финрез 2019 будет не хуже 2018 г, дивиденды за 2018 не снизятся, капзтраты на 2019 г 4-6 млрд руб

- 12 марта 2019, 15:49

- |

Компания ожидает, что дивиденды за 2018г будут не ниже, чем за 2017г

Капзатраты в 2019г запланированы на уровне 4-6 млрд руб без учета средств на модернизацию

https://fomag.ru/news-streem/ogk_2_planiruet_kapzatraty_v_19g_na_urovne_4_6_mlrd_rub_bez_ucheta_sredstv_na_modernizatsiyu/

ОГК-2: операционная эффективность улучшается на фоне стабилизации выручки

- 12 марта 2019, 12:03

- |

Прирост выручки в 4 кв. замедлился до 0,9%. ОГК-2 представила в целом хорошую финансовую отчетность за 4 кв. и весь 2018 г. по МСФО. В последнем квартале прошедшего года выручка компании увеличилась на 0,9% (здесь и далее – год к году) до 38,0 млрд руб. против прироста на 1,6% в 3 кв. Замедление обусловлено снижением выручки от продажи тепловой энергии на 2,6%, тогда как выручка от продажи электроэнергии и мощности выросла на 1,4% на фоне повышения цен. За весь год выручка возросла на 1,4% до 143,2 млрд руб. В текущем году поддержку выручке ОГК-2 также будет оказывать в первую очередь рост цен на электроэнергию и мощность, тогда как введение в эксплуатацию первого энергоблока Грозненской ТЭС мощностью 180 МВт в декабре 2018 г. увеличит установленную мощность ОГК-2 менее чем на 1%.

Рентабельность по скорректированной EBITDA выросла за год на 2 п.п. Операционные расходы увеличились на 9,7% в 4 кв. и на 4,3% за весь год, однако расходы, скорректированные на величину резерва под обесценение основных средств, упали на 4,7% в 4 кв., а по итогам 2018 г. остались приблизительно на уровне годичной давности.

( Читать дальше )

ОГК-2 продолжает радовать финансовыми результатами

- 07 марта 2019, 19:23

- |

Выручка компании за этот период выросла почти на полтора процента до 143,2 млрд рублей (главным образом, благодаря эффекту от вводимых мощностей в рамках ДПМ), показатель EBITDA практически не изменился, символически прибавив на 0,6% до 26,9 млрд рублей, а вот чистая прибыль выросла куда более существенно — сразу на 15,3% до 8,3 млрд.

Операционные расходы продемонстрировали опережающий рост, по сравнению с выручкой, прибавив на 4,3% до 127,5 млрд рублей. И дело тут не только в росте затрат на амортизацию (+15,1% до 13,0 млрд), но и в признании обесценения объектов основных средств на сумму в 4,0 млрд рублей, в то время как годом ранее было отмечено восстановление резерва на сумму чуть меньше 1 млрд. Падение главной статьи операционных расходов — топливных затрат — с 66,3 до 62,4 млрд рублей, на фоне сокращения выработки электроэнергии, лишь немного нивелировало итоговый результат, однако операционная прибыль всё же не досчиталась почти 10% от прошлогоднего значения и довольствовалась результатом в 14,0 млрд рублей. При этом рентабельность по операционной прибыли также снизилась: с 11,0% до 9,8%.

( Читать дальше )

Конкурс комментариев к отчетам

- 07 марта 2019, 18:22

- |

Напоминаю, что лучшие комментарии к отчетам на форумах этих компаний выигрывают приз 1000 руб.

На данный момент конкуренции почти нет! Писать можно до конца дня!

MSNG: https://smart-lab.ru/chat/?x=1956

OGKB: https://smart-lab.ru/chat/?x=1957

RUAL: https://smart-lab.ru/chat/?x=1973

ОГК-2, деньги есть, инвестируем до 2020-го

- 07 марта 2019, 17:41

- |

Долгосрочные обязательства снизились, краткосрочные повысились, итого обязательства снизились до 86,066 млрд. руб (-9,4 %). Это хорошо.

Выручка +1,4%. Не впечатляет.

Операционные расходы +4,3%. Приемлемо.

Операционная прибыль -9,9%! Неприятно!

Прибыль за год +15,3%! Неожиданно с таким то началом отчета.

Прибыль на обыкновенную акцию базовая и разводненная 0,08 руб (+14,3%)! Хорошо!

Денежные средства и их эквиваленты 6,58 млрд. руб (+1,44 млрд.)! Соизмеримо с выплаченными 1,72млрд. дивидендов за 2017 год! Видим 0,03руб дивидендов, мечтаем о 0,04руб!

Краткосрочные депозиты (до 3 мес) 6,523 млрд руб против прошлогодних 0,873! Правда с расчетных счетов уплыли 4,2 млрд как раз видимо туда :), на конец 2018 на счетах 0,054 млрд руб.

Порадоваться на высокие дивиденды не дают на стр 3, прикрываются «руководство не считает в настоящее время целесообразным раскрывать сумму распределяемых резервов в данной отчетности» (мол помните только, что «распределению подлежит чистая прибыль).

( Читать дальше )

Отчет ОГК-2 нейтрален - Финам

- 07 марта 2019, 17:34

- |

На позитивной стороне — рост денежного потока на 51% до 22 млрд руб. позволил компании сократить четверть чистого долга до 41 млрд руб. или 1,5х EBITDA. По дивидендным выплатам можно ожидать прогресса в этом году. В мае прошлого года глава ГЭХа сообщал о планах направлять на выплаты акционерам не менее 26% прибыли по РСБУ, которая по итогам 2018 года 11,1 млрд руб. Платеж, таким образом составит 0,0273 руб на акцию (68% г/г) с доходностью 7,5%.Малых Наталия

ГК «ФИНАМ»

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал