ОБлигации

Сохраняем оценку ВВП на 2024 г. в пределах +3% г/г - Росбанк

- 08 июля 2024, 14:28

- |

Росстат подтвердил оценку роста реального ВВП за 1к’24 (+5.4% г/г), дополнив ее деталями по потреблению.

Ключевой вклад в рост экономики внесли 2 сектора – домашние хозяйства и корпорации. Потребление д/х (+6.7% г/г) добавило +3.5 пп в рост ВВП, а валовое накопление (+9.7 % г/г) +2.0 пп. Притом, накопление формировалось за счет капитала (+12.9% г/г, +2.0 пп), а не товарных запасов (0.0 пп).

Удивила слабость потребления госсектора (-0.3% г/г), -0.1 пп к ВВП, при интенсивном расходовании бюджета в начале года. Видимо, траты были ориентированы на конечного потребителя (трансферты) и инфраструктуру.

Внешняя торговля нарастила вклад (+0.9 пп), однако отсутствие расшивки по компонентам указывает, скорее, на слабость показателя импорта в начале года.

Текущие данные позволяют оценить дефляторы для отдельных сегментов потребления. Для домохозяйств дефлятор близок к данным по инфляции (+7.3% г/г), однако в госсекторе (+12.6% г/г) и в сегменте накопления основного капитала (+10.9% г/г) показатели оказались значительно выше динамики ИПЦ, что создает риски для инфляционных последствий в последующие кварталы.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Флоатеры - лучший вариант в долговом сегменте в условиях повышения ключевой ставки ЦБ

- 08 июля 2024, 14:20

- |

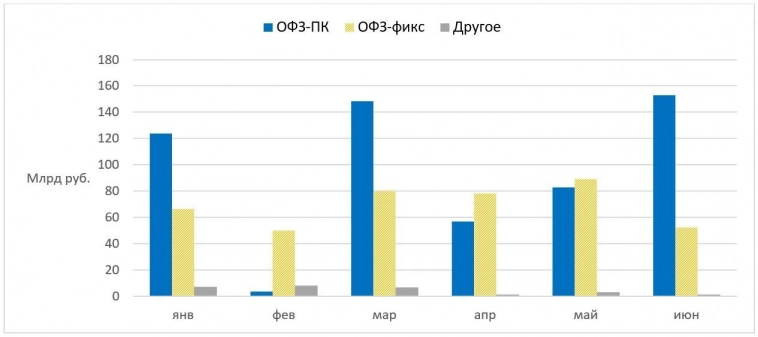

Купонные платежи по видам ОФЗ в 1П24, источник Минфин РФ

Обслуживание флоатеров дорого обходится заемщикам, что еще раз подчеркивает инвестиционную привлекательность этих инструментов в текущих условиях. Отсутствие процентного риска по облигациям с переменной ставкой купона делает их по сути единственной безусловной альтернативой в долговом сегменте с точки зрения генерации стабильного положительного дохода в условиях продолжения цикла повышения ключевой ставки ЦБ.

Минфин РФ опубликовал данные по обслуживанию госдолга в июне 2024 года, и можно подвести некоторые итоги по исполнению федерального бюджета в 1-м полугодии 2024 года в части государственных внутренних заимствований. Хотя объем чистого привлечения (привлечение за минусом погашения основной части долга) положителен (+475 млрд рублей), фактически отдал Минфин средств в рынок на полтриллиона рублей больше, чем привлек. Это произошло из-за значительных расходов на обслуживание: так, по данным ведомства, объем купонных платежей по ОФЗ в 1П24 составил ни много ни мало 1,009 трлн рублей.

( Читать дальше )

12 облигаций с доходностью выше 21% годовых

- 08 июля 2024, 13:57

- |

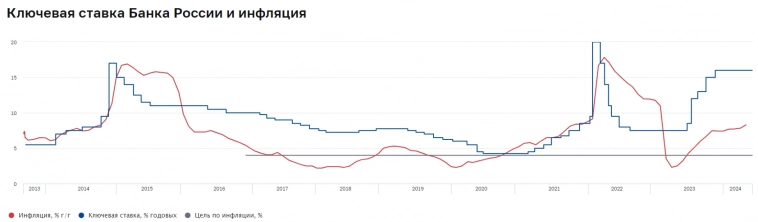

Рынок облигаций сейчас падает уже несколько недель подряд, доходности растут, и судя по всему 26 июля могут поднять ключевую ставку. Идея с переоценкой тела облигаций с постоянным купоном пока становится неактуальной. Однако, ключевая ставка не может быть высокой долгое время, есть вероятность, что ее начнут снижать уже в начале следующего года.

Сейчас доходности некоторых облигаций с высоким рейтингом и постоянным купоном достигают 21%. Выбрал 12 таких бумаг. Доходность указана без учета налога с учётом реинвестирования купонов. Ее можно увеличить при инвестировании на ИИС.

1. Контрол лизинг 1Р1

Цифровая лизинговая компания.

Рейтинг: ruВВ+ (Эксперт РА)

ISIN: RU000A106T85

Стоимость облигации: 90,17%

Доходность к погашению: 23,9% (купоны 16,25%)

Периодичность выплат: ежемесячные

Дата погашения: 04.08.2028

Амортизация: да

2. Электрорешения 1Р1

Производитель и поставщик электротехнического оборудования под брендом EKF.

Рейтинг: BBB (АКРА)

ISIN: RU000A106HF5

Стоимость облигации: 87,28%

( Читать дальше )

МФК "Джой Мани" начнет размещение облигации объемом ₽150 млн.

- 08 июля 2024, 13:50

- |

ООО МФК «Джой Мани» осуществляет деятельность на российском микрофинансовом рынке с 2014 года под брендом «JoyMoney». Компания специализируется на выдаче необеспеченных потребительских онлайн-микрозаймов. МФК входит в международный финтех-холдинг, основной бизнес которого концентрируется в России.

Старт размещения 15 июля

- Наименование: Джой-001Р-03

- Рейтинг: ВВ- (Эксперт РА, прогноз «Стабильный»)

- Купон: (ежемесячный)

- 1 год: КС + 5% (не более 24%)

- 2 год: КС + 4,5% (не более 23,5%)

- 3 год: КС + 4% (не более 23%)

- Срок обращения: 3 года

- Объем: 150 млн.₽

- Амортизация: да (31-36 по 16.66%)

- Оферта: нет

- Номинал: 1000 ₽

- Организатор: ИК «Иволга Капитал»

- Только для квалифицированных инвесторов

- Вся свежая информация по новым выпускам у меня в телеграмм канале.

Главное на рынке облигаций на 08.07.2024

- 08 июля 2024, 13:34

- |

- «Промомед» планирует 12 июля провести первичное публичное размещение акций на Московской бирже. Сбор заявок инвесторов стартовал 5 июля и продлится до 11 июля. Диапазон размещения установлен в размере 375-400 рублей, что соответствует капитализации 75-80 млрд рублей. Квалифицированным и неквалифицированным инвесторам доступны акции дополнительного выпуска в количестве 40 млн штук. Таким образом, в рамках IPO инвесторам будет предложено примерно 7,5–8% от общего количества выпущенных акций, без учета акций, размещаемых в рамках IPO, на сумму около 6 млрд рублей. По итогам IPO основатель компании сохранит за собой преобладающую долю в акционерном капитале. Эмитент имеет кредитный рейтинг ruА- со стабильным прогнозом от «Эксперта РА».

- Московская биржа зарегистрировала трехлетние облигации «Михайловского молочного завода» (ММЗ) серии 001Р-01 объемом 70 млн рублей. Регистрационный номер — 4B02-01-00799-R-001P.

( Читать дальше )

Итоги торгов за 05.07.2024

- 08 июля 2024, 13:30

- |

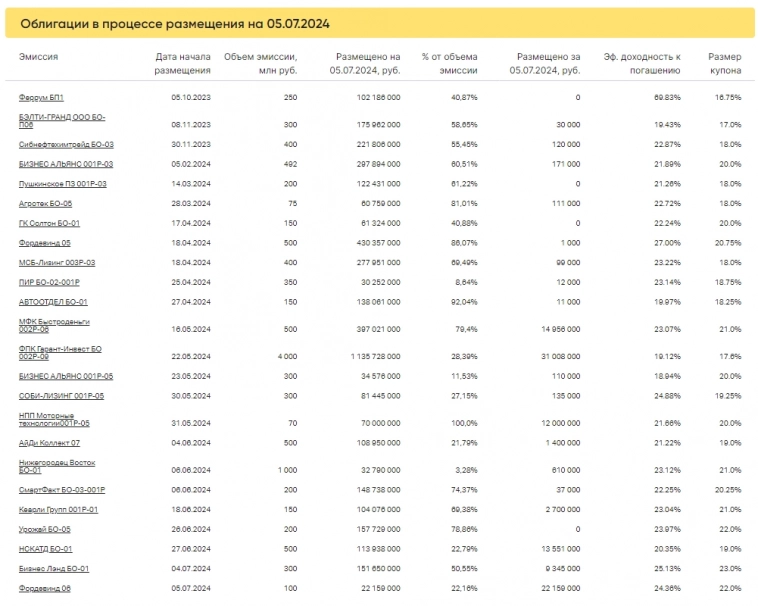

Коротко о торгах на первичном рынке

5 июля стартовало размещение Фордевинд 06. Выпуск объемом 100 млн в первый день торгов был размещен на 22, 16 млн рублей (22,16% от общего объема эмиссии).

Коротко о торгах на вторичном рынке

Суммарный объем торгов в основном режиме по 422 выпускам составил 761,2 млн рублей, средневзвешенная доходность — 18,59%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

( Читать дальше )

Что же держит меня на свете, Чувство юмора и долги.

- 08 июля 2024, 13:19

- |

Пришло время поговорить про облигации. У меня в портфеле глобально 2 вида облигаций. ОФЗ (10% от портфеля) и корпораты (5% от портфеля).

Пришло время поговорить про облигации. У меня в портфеле глобально 2 вида облигаций. ОФЗ (10% от портфеля) и корпораты (5% от портфеля). ОФЗ в свою очередь делятся на две категории: короткие и длинные. Короткие (67% от портфеля) со сроком погашения до года. Они нужны как некий аналог кэша. Из-за того, что скоро погашение (а сумма погашения известна), они редко сильно падают, даже в случае шоков.

Длинные (3,3 процента от портфеля) я добавил, потому что, во-первых, хотелось зафиксировать высокую доходность на 14 лет. Во-вторых, потому что когда ключевая ставка начнет падать, эти облигации переоценятся вверх. Когда это произойдет, возможно, выведу длинные ОФЗ из портфеля. Или продам излишек и буду кайфовать от больших купонов.

Перейдём к корпоратам. Взял их из любопытства и жадности 😁. Ну у них доходность выше. Но при этом вообще не понимаю в них ничего. Поэтому максимально широкая диверсификация. Постарался разбить их по секторам и не брать 2 бумаги одного сектора. Но я не уверен, что удалось.

( Читать дальше )

Инфляция в июне — катастрофа, месячный пересчёт даст ещё большие цифры. С началом июля ситуация только ухудшилась!

- 08 июля 2024, 13:16

- |

Ⓜ️ По последним данным Росстата, за период с 25 июня по 1 июля ИПЦ вырос на 0,66% (прошлые недели — 0,22%, 0,17%), с начала июля 0,50%, с начала года — 4,51% (годовая — 9,22%). Как итог, недельная инфляция в июне составила 0,74%, у меня нет сомнений, что Росстат пересчитает месячную инфляцию и она окажется выше, такое уже происходит на протяжении 5 месяцев (недельная корзина включает мало услуг, а они растут в цене опережающими темпами, если мы приблизимся к 0,8-0,9% по пересчёту, то это подводит нас к 11% saar, уже стабильное двузначное число). Проблема в том, что за один день июля ИПЦ вырос на 0,5%, в таком скачке виноваты тарифы ЖКУ (обеспечили 0,47% прироста, но 0,03% за один день тоже многовато), которые ожидаемо выросли на ~10% и ускорили годовую инфляцию до 9,22%, данная цифра в 2 раза выше цели регулятора (4,3-4,8%). Вывод здесь один, что ДКП недостаточна жёсткая (большой привет ЦБ, который в июне сделал очередную глупость, сохранив ставку). Я, как всегда, отмечаю факторы, влияющие на инфляцию:

( Читать дальше )

Росэксимбанк проведет сбор заявок на облигации объемом ₽10 млрд.

- 08 июля 2024, 13:02

- |

АО «Росэксимбанк» специализируется на обеспечении доступа к финансовым ресурсам для российских компаний-экспортеров и на практике реализует государственную политику стимулирования и поддержки российского несырьевого экспорта, а также предоставляет гарантии в рамках заключаемых экспортных контрактов.

Сбор заявок 12 июля

11:00-15:00

размещение 17 июля

- Наименование: РОСЭКСИМБ-002Р-05

- Рейтинг: АА (АКРА, прогноз «Позитивный»)

- Купон: КС+210 б.п. (квартальный)

- Срок обращения: 10 лет

- Объем: 10 млрд.₽

- Амортизация: нет

- Оферта: да (Пут через 3 года)

- Номинал: 1000 ₽

- Организатор: ВБРР и Совкомбанк

- Выпуск для всех

- Вся свежая информация по новым выпускам у меня в телеграмм канале.

Мажоритарная доля в капитале ООО «СДЭК-Глобал» перешла к новому владельцу

- 08 июля 2024, 11:52

- |

Основатель СДЭК Леонид Гольдорт продал свою долю в ООО «СДЭК-Глобал» управляющей компании «Современные фонды недвижимости» (СФН). С 4 июля 55,44% капитала принадлежат АО «Кластер Капитал», которой владеет фонд «Андромеда-2» под управлением СФН.

О закрытии сделки по приобретению мажоритарной доли в капитале логистического оператора сообщила Ведомостям генеральный директор СФН Екатерина Черных. Информация о новом участнике ООО «СДЭК-Глобал» и владельце 55,44% капитала отражена в сведениях о компании в ЕГРЮЛ.

Как отмечает генеральный директор СФН, инвесторы фонда смогут быть сопричастны к росту бизнеса компаний логистической отрасли, а СДЭК получит дополнительные возможности для развития инфраструктуры. При этом планируется, что другие совладельцы компании – Вячеслав Пиксаев, Инна Яковлева, Евгений Цацура – сохранят свои доли.

Подробнее об этом можно почитать в материале газеты «Ведомости».

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал