ОБлигации

ОФЗ не волнуется раз, ОФЗ не волнуется два…

- 14 сентября 2017, 14:29

- |

Динамика рынка ОФЗ

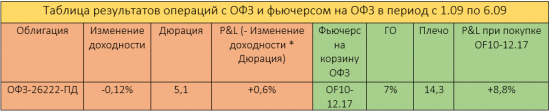

В течение данной недели доходности большинства ОФЗ не демонстрировали высокой волатильности, как и ожидалось. Наибольшим изменением доходности отметилась ОФЗ 25081, прибавив в районе 15 бп. В среду на аукционах ОФЗ 26207 и ОФЗ 26222 были проданы с высоким спросом, в основном удовлетворив «якорные» заявки. Рынок могут оживить заявления ЦБ, а также новости с валютного рынка и геополитической сцены.

Рубль возвращается к прежним значениям

Укрепление рубля на фоне дорожающей нефти и пробуксовки ужесточения ДКП западными центробанками сменилось его удешевлением. Ожидания по реализации налоговой реформы в США повысили ожидания по росту ставки ФРС, что стало причиной ухода рубля с локальных максимумов. К концу года ожидаю удешевление «россиянина», считая его переоценённым из-за высокого риск-аппетита инвесторов прямо сейчас.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 3 )

Недвижимость и облигации в перспективе 3 лет. - что делать скромному инвестору?

- 13 сентября 2017, 15:33

- |

Вынесу на смартлабовское обсуждение, нужны советы, дискуссия на тему. Да и думаю людям будет интересно почитать и подискутировать. Обычно на СЛ немногочисленные темы про недвижимость «живые».

В свое время получилось «приобрести квартиру» по интересных условиях, формат 3х комнатная, сдавал (ю) продолжительное время, в принципе не жаловался. Панель конца 80х, довольно распространённый вариант в Москве и области.

Доходность 4.5% за последний год, расходы на ремонт незначительны, но существует практически 100% вероятность, что в ближайшее время надо будет потратить 10-20 % от годовой прибыли на ремонт, что еще понизит годовую доходность и это без учета амортизации, понимаю, что так неправильно, но для простоты восприятия, напишу так. Цены на недвижимость идут вниз, цены на аренду идут вниз, это факт, сам снизил аренду +за рынком мониторю. Перспектива роста недвижимости в ближайшие 2-3 года а то и больше стремится к 0, думаю спорить тут мало, кто будет. На СМ за последнее время были интересные посты с внятной аргументацией.

( Читать дальше )

А как Вы думаете, каков потенциал снижения доходностей ОФЗ?

- 11 сентября 2017, 17:19

- |

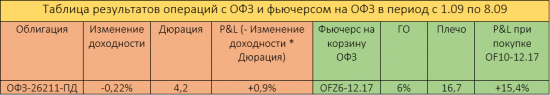

Большую часть прошлой недели наблюдалось активное ралли на рынке ОФЗ. Однако уже в пятницу котировки гособлигаций перестали расти в связи с геополитическими рисками запуска новых ракет КНДР и подешевевшей нефтью. Серьёзное падение доходностей можно было наблюдать на коротком конце кривой доходности: так трейдеры отыгрывали рост ожидаемого снижения ставки на заседании ЦБ в пятницу. При этом бумаги 26208 и 26211 выглядят недооценёнными, что должно подстегнуть интерес к ним со стороны инвесторов.

Мягкая риторика Эльвиры Набиуллиной озадачивает участников рынка: сейчас мнение инвесторов насчёт шага снижения поделено примерно 50 на 50. С одной стороны, низкая инфляция, которая стала неожиданностью для ЦБ, снижение инфляционных ожиданий и крепкий рубль дают возможность для перехода к 8,5%. Однако важно понимать риски, которые могут возникнуть при слишком агрессивном снижении: и так переоценённый рубль может слишком сильно откорректироваться в сторону удешевления, что вызовет удорожание импорта в потребительской корзине, а волатильность на долговом рынке в связи с резким снижением ставки может расшатать котировки. Так что основную роль будет играть оценка этих рисков со стороны ЦБ, хотя на предыдущих заседаниях акцент всегда делался на первоочередной важности инфляции и инфляционных ожиданий, которые сейчас находятся на исторических минимумах.

( Читать дальше )

Почему облигации поглощаемой за счет займов компании могут падать в цене? Люди опасаются, что поглотившая компания не сможет платить по долгам поглощенной?

- 09 сентября 2017, 21:33

- |

Облигации актуальны и лучше вклада в банке

- 09 сентября 2017, 15:55

- |

Начну с цифр:

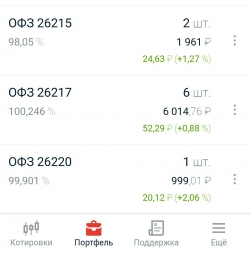

Я купил 3 вида ОФЗ в августе этого года, а именно:

ОФЗ ПД о.к. 26215 в. — 2 шт. сделка 2.08.17 тариф брокера 0.77 рубля.

ОФЗ ПД о.к. 26220 в. — 1 шт. сделка 3.08.17 тариф брокера 0.39 р.

ОФЗ 26217 — 6 шт. сделка 18.08.17 тариф 2.39 р.

Результат на 9.09.17

Т.е. я заработал от 0.9% менее чем за месяц, купив ОФЗ. Это не считая НКД (накопленного купонного дохода). О чём я хочу сказать?

Я хочу сказать о том, что Облигации — это консервативно, но именно сейчас рублёвые облигации — это хорошая идея. Для спекулянтов это идея заключается в покупке облигаций на срок до года, с последующей продажей, когда доходность по ним снизится с 7% до 5-6% (для ОФЗ).

Обычным гражданам я бы предлагал облигации, как альтернативу банковскому вкладу. Если человек хочет сделать рублёвый вклад в Сбербанке на 3 года, с возможностью досрочного изъятия без потери дохода — это 4% годовых. Сегодня это 4%. По облигациям Сбербанка можно получать 9% на протяжении тех же 3-х лет!

( Читать дальше )

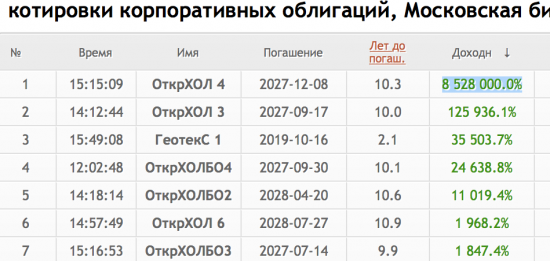

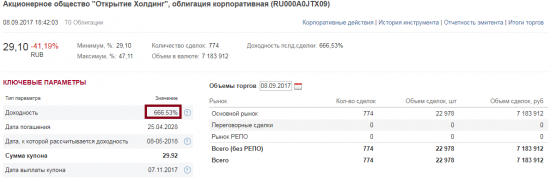

В Открытии опять ацкий отжЕг: седня 666-я

- 08 сентября 2017, 21:23

- |

(Очередной мрачный открывашкин рекорд) ТО, что:

"А чо никто не пишет про пресловутый холдинг-то сегодня, а??? " как там все ужастно

— почему нет предложений такое Купить)))))? как, например, пересвет в свое время

Сорри мне не досуг было лазить по квикам/глумбергам(скринить) )), поэтому скрин тока первопопавшийся — он же самый красноречивый

Стремительный взлёт ОФЗ обеспечила инфляция

- 07 сентября 2017, 15:36

- |

Кривая опускается вниз

Кривая доходности продолжает опускаться вниз, отыгрывая благоприятную статистику инфляции в РФ. Длинные бонды остаются не очень интересными для спекулянтов, так как подвержены риску введения новых санкций, однако сегмент среднесрочных ОФЗ ощущает повышенный спрос. Определённую поддержку котировкам госбумаг в ближайшее время должно оказать сегодняшнее решение ЕЦБ сохранить ставку на прежнем уровне.

Большой спрос на аукционах в среду

Один из показателей успеха ОФЗ в последнее время – повышенный спрос на ОФЗ на аукционах Минфина. 5-летняя 26220 (20 млрд руб.) и 15,5-летняя 26221 (тоже 20 млрд руб.) разместились не то чтобы без премии, а даже с дисконтом по доходности: 4 бп для ОФЗ 26221 и 10 бп для ОФЗ 26220.

Риторика Набиуллиной в пятницу

Завтра внимательно следим за заявлениями Набиуллиной по поводу монетарной политики. Почва для снижения ставки на 50 бп подготовлена: инфляция находится в районе 3,2% г/г, инфляционные ожидания стремительно снижаются. Одна из целей ЦБ — проводить последовательную и предсказуемую для рынка монетарную политику, поэтому в случае снижения ставки до 8,5% регулятор должен подать сигналы о будущем ультрасмягчении. Если их не поступит, значит, Банк России оценивает дальнейшие риски как достаточно высокие и снизит ставку через неделю лишь на 25 бп.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал