ОБлигации

Впряглись за ПСБ)): Moody's affirms Promsvyazbank's deposit ratings at Ba3

- 04 октября 2017, 20:27

- |

enjoy

Moody's Investors Service подтвердило долгосрочные рейтинги депозитов в иностранной и национальной валютах Промсвязьбанка на уровне «Ва3».

Прогноз рейтингов оставлен на уровне «негативный», говорится в сообщении агентства

www.moodys.com/research/Moodys-affirms-Promsvyazbanks-deposit-ratings-at-Ba3-negative-outlook--PR_373403?lang=ru&cy=easterneur

- комментировать

- Комментарии ( 2 )

Коварная облигация ОФЗ 26221

- 04 октября 2017, 18:19

- |

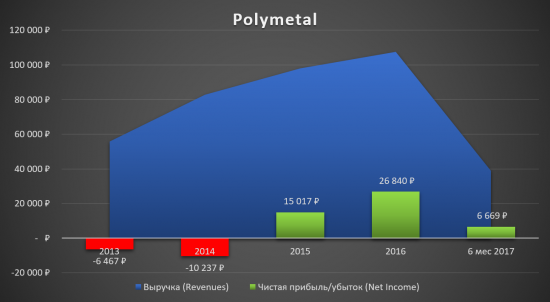

Polymetal - время для покупки!

- 03 октября 2017, 19:42

- |

Фундаментальный анализ: все расчёты проведены самостоятельно, данные были взяты из отчётов МСФО в млн. руб. за период 2013-2017 год.

Рублёвая выручка неуклонно росла каждый год, в принципе, как и долларовая. Выручка в первом полугодии 2017 года выросла на 15% до US$ 683 млн по сравнению с первым полугодием 2016 года («год к году») за счет роста производства и строгого контроля запасов, позволившего сократить сезонный разрыв между производством и реализацией на Дукате, Омолоне и Албазино. Объем продаж золота составил 380 тыс. унций, увеличившись на 19% по сравнению с аналогичным периодом прошлого года.

( Читать дальше )

Покупка облигации Бинбанка под оферту

- 03 октября 2017, 00:52

- |

Задача: получить доход выше банковского и средства припарковать не более полугода.

Входящие по облигации:

1. ставка по купону 13.5% (минус налог на купон)

2. оферта (Период предъявления: 16.01.2018 – 22.01.2018)

3. торгуется -+98 от номинала, ликвидна.

4. облигация- не субординированная.

ФОН по эмитенту:

1.S&P Global Ratings 22 сентября 2017 года поместило долгосрочный кредитный рейтинг эмитента и рейтинг долговых обязательств ПАО «БИНБАНК» «В» в список CreditWatch Developing («рейтинги на пересмотре, ситуация находится в процессе развития»). Краткосрочный рейтинг банка подтвержден на уровне «В».

2. ну и пожалуй самое главное, что банк под санацией ЦБ и Бинбанк получил от ЦБ РФ средства для поддержания ликвидности

Где возможна «засада»?

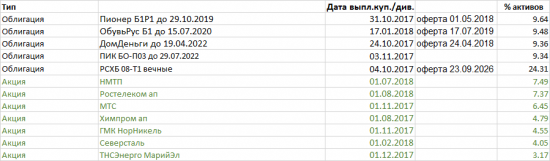

Мой доходный портфель: облигации "второго эшелона" + дивитикеры

- 02 октября 2017, 13:56

- |

60% облигаций, 40% дивитикеров (текущих и потенциальных). Со временем доведу долю облигаций до 80%, для надежности.

Химпром — рисковый актив, но похвальна тенденция выплаты промежуточных дивидендов. Показатели, кроме уровня долга, тоже хороши. Но рентабельность компании выше среднего, не опасно.

ТНСЭнерго Марий Эл — понимаю, что дивиденд разовый и из нераспределенки. Но компания недооценена по всем мультипликаторам, кроме P/B. Тем не менее, рентабельность данного энергосбыта высока, уровень долгов невысокий.

Ростелеком ап — пересмотрел свой взгляд. Рентабельность компании невысокая, поэтому дивиденды лучше реинвестиций. Поскольку компания будет монопольным поставщиком услуг для госорганизаций и собирается распродать ненужную недвижимость, денежный поток может вырасти. Взрывного роста капитализации не жду, просто дивитикер, более выгодный, чем ОФЗ.

ГМК НорНикель и Северсталь — компании с долларовой выручкой, не повредят.

Облигации Нефтегазхолдинга (бывшая ННК-Актив). Вопрос: что с ними не так? Или торговая идея?

- 01 октября 2017, 20:09

- |

Купон в обеих облигациях 11.2% годовых, выплата 5 и 8 декабря соответственно. Ставка купона с выплатой 05.06.2018 — ключевая ставка плюс 2%, т.е. 10-10.25%, облагается налогом, т.е. выходит 9%.

Цена на бирже — 87.5 % (!), т.е. чистыми выходит около 10% готовых до июня следующего года.

Проблема номер 1 в том, что ставки купонов после июля 2018 года определяются эмитентом. Ранее, с 2014 по 2016 год, размер купона определялся как бОльшая из двух величин: 8.85% или ключевая ставка плюс 2%.

Проблема номер 2 — директором и единственным акционером Нефтегазхолдинга является друг ВВП и Игоря Сечина Эдуард Худайнатов. Что будет с ним после выборов -скорее всего, ничего, но мало ли…

Видимо, потому облиги и такие дешевые, потому что неизвестно, как «единственный акционер» поступит с кредиторами. И что будет в случае отмены купона или назначения минимально возможного купона.

ИИС портфель

- 30 сентября 2017, 14:26

- |

Добрый день уважаемые подписчики, целых два месяца не подводил итоги по #ИИС, многие просили выложить результаты и расписать поподробнее, так что начну по порядку:

1. Пришли окончательно все выплаты по дивидендам в размере около 6 000 ₽;

2. Дивиденды я решил реинвестировать и купил в августе акции #РусГидро по 0,77 0 ₽, но думаю про данную компанию нет смысла писать, так как я про неё часто пишу и выкладывал сигнал о покупке в начале августа;

( Читать дальше )

облигации Открывашки. А чего Вы ждали ?

- 29 сентября 2017, 20:07

- |

10 октября будут меняться обязательства по облигациям

ОткрХОЛ 5 на обязательства Открывашки помноженные на 0,01.

Облигация номиналом в 1000 рублей,

теперь за неё банк будет давать 1000*0,01=10 рублей.

Инфляция в 3,2 %.....

Зато Крым наш!

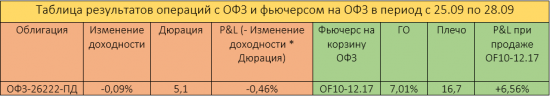

Рынок ОФЗ испугался смелых заявлений ФРС

- 29 сентября 2017, 17:42

- |

26 сентября после заявления ФРС о том, что низкая инфляция не помеха повышению ставки в этом году, рынки начали активно отыгрывать данную новость. Рост ожиданий по ужесточению монетарной политики США ударил по рынкам госдолга, затронув и ОФЗ. Всю неделю российские госбонды дешевели, скорректировавшись по цене вверх лишь вчера, что можно объяснить отыгранными к четвергу позициями после новостей от ФРС, а также благоприятными данными по инфляции. Сегодня вышли данные по ценовому индексу потребительских расходов (PCE) за август в США (индекс используется ФРС для оценки инфляции). Его месячный рост на незначительные 0,1% и замедление годового базового PCE с 1,4% до 1,3% ещё больше отдаляют американскую экономику от цели в 2%. Такие новости могут оказать сегодня небольшую поддержку ОФЗ, если инвесторы ещё верят в важность инфляции при определении монетарной политики ФРС.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал