ОБлигации

⚡️ Новость дня: повышение ключевой ставки ЦБ до 5,5% и наше видение ситуации на долговом рынке

- 11 июня 2021, 16:07

- |

📈 Российская и мировая экономика восстанавливаются быстрее ожиданий. C учетом высоких инфляционных ожиданий баланс рисков значимо сместился в сторону проинфляционных.

⬆️ Инфляция — выше прогноза Банка России. В мае месячные сезонно сглаженные темпы роста потребительских цен существенно ускорились, а годовая инфляция увеличилась до 6,0% (после 5,5% в апреле). По оценкам на 7 июня, годовая инфляция выросла до 6,15%. Показатели, отражающие наиболее устойчивые процессы ценовой динамики, по оценкам Банка России, в мае также повысились и находятся значимо выше 4% в годовом выражении. В условиях проводимой денежно-кредитной политики годовая инфляция вернется к цели Банка России во втором полугодии 2022 года и будет находиться ~4% в дальнейшем.

Судя по риторике ЦБ, в ближайшее время мы можем увидеть дальнейшее повышение ключевой ставки.

➡️ Следовательно, мы по-прежнему воздерживаемся от длинных инструментов на российском долговом рынке.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Полный текст заявления Банка России

- 11 июня 2021, 13:57

- |

Совет директоров Банка России 11 июня 2021 года принял решение повысить ключевую ставку на 50 б.п., до 5,50% годовых. Российская и мировая экономика восстанавливаются быстрее, чем ожидалось ранее. Инфляция складывается выше прогноза Банка России. Вклад в инфляцию со стороны устойчивых факторов возрастает в связи с более быстрым расширением спроса по сравнению с возможностями наращивания выпуска. На краткосрочном горизонте это влияние усиливается ростом цен на мировых товарных рынках. C учетом высоких инфляционных ожиданий баланс рисков значимо сместился в сторону проинфляционных.

Повышенное инфляционное давление в условиях завершающегося восстановления экономики может привести к более значительному и продолжительному отклонению инфляции вверх от цели. Это формирует необходимость дальнейшего повышения ключевой ставки на ближайших заседаниях. Решения по ключевой ставке будут приниматься с учетом фактической и ожидаемой динамики инфляции относительно цели, развития экономики на прогнозном горизонте, а также оценки рисков со стороны внутренних и внешних условий и реакции на них финансовых рынков. В условиях проводимой денежно-кредитной политики годовая инфляция вернется к цели Банка России во втором полугодии 2022 года и будет находиться вблизи 4% в дальнейшем.

Динамика инфляции. Инфляция складывается выше прогноза Банка России. В мае месячные сезонно сглаженные темпы роста потребительских цен существенно ускорились, а годовая инфляция увеличилась до 6,0% (после 5,5% в апреле). По оценкам на 7 июня, годовая инфляция выросла до 6,15%. Показатели, отражающие наиболее устойчивые процессы ценовой динамики, по оценкам Банка России, в мае также повысились и находятся значимо выше 4% в годовом выражении.

Это является отражением того факта, что устойчивый рост внутреннего спроса опережает возможности расширения предложения по широкому кругу отраслей. На этом фоне предприятиям легче переносить в цены возросшие издержки.

Инфляционные ожидания населения уже несколько месяцев находятся вблизи максимальных значений за последние 4 года. Продолжают расти ценовые ожидания предприятий, оставаясь выше локальных максимумов 2019–2020 годов. Ожидания профессиональных аналитиков на среднесрочную перспективу заякорены вблизи 4%.

В условиях проводимой денежно-кредитной политики годовая инфляция вернется к цели Банка России во втором полугодии 2022 года и будет находиться вблизи 4% в дальнейшем.

Денежно-кредитные условия остаются мягкими с учетом повышенных инфляционных ожиданий и фактической инфляции. В этих условиях кредитование продолжает расти темпами, близкими к максимумам последних лет. Вместе с тем доходности краткосрочных ОФЗ увеличились, отражая ожидания более быстрого повышения Банком России ключевой ставки. Наметилась тенденция к росту депозитных ставок. Решения Банка России о повышении ключевой ставки и произошедшее с начала текущего года увеличение доходностей ОФЗ обусловят дальнейший рост кредитно-депозитных ставок. Это позволит повысить привлекательность банковских депозитов для населения, защитить покупательную способность сбережений и обеспечит сбалансированный рост кредитования.

Экономическая активность восстанавливается быстрее ожиданий Банка России. Оперативные индикаторы свидетельствуют об устойчивом росте потребительского и инвестиционного спроса. По оценкам Банка России, потребительская активность в целом достигла уровней до начала пандемии. Продолжается активное восстановление сектора услуг населению. Выпуск в большинстве отраслей экономики, по оценкам Банка России, превысил докризисные уровни. Спрос на рабочую силу растет по широкому кругу отраслей. При этом в некоторых секторах наблюдается ее дефицит.

Поддержку российской экономике также оказывает внешний спрос. На фоне постепенной нормализации эпидемической обстановки в мире улучшаются перспективы восстановления мировой экономики. Это, в свою очередь, усиливает рост цен на мировых товарных рынках.

В этих условиях, по оценкам Банка России, российская экономика вернется к докризисному уровню уже в II квартале 2021 года. На среднесрочную траекторию экономического роста значимое влияние будут оказывать факторы со стороны как внутренних, так и внешних условий. Динамика внутреннего спроса будет во многом определяться темпами дальнейшего расширения потребительского и инвестиционного спроса. Поддержку потребительскому спросу будет оказывать дальнейшее снижение склонности домашних хозяйств к сбережению наряду с ростом доходов и кредитования. Влияние на внутренний спрос также окажет процесс нормализации бюджетной политики с учетом объявленных дополнительных социальных и инфраструктурных мер. Динамика внешнего спроса будет в большей степени зависеть от мер бюджетной поддержки в отдельных развитых странах, а также темпов вакцинации в мире.

Инфляционные риски. Баланс рисков значимо сместился в сторону проинфляционных. Действие проинфляционных факторов может быть усилено повышенными инфляционными ожиданиями и сопутствующими вторичными эффектами.

Источником инфляционного давления может стать более существенное, чем ожидается, снижение склонности домашних хозяйств к сбережению под влиянием сочетания низких процентных ставок и роста цен. Дополнительное повышательное давление на цены могут продолжить оказывать сохраняющиеся затруднения в производственных и логистических цепочках. Проинфляционные риски также создает ценовая конъюнктура мировых товарных рынков под воздействием факторов как со стороны спроса, так и со стороны предложения. Это может влиять на внутренние цены соответствующих товаров. Вместе с тем дальнейшая динамика продовольственных цен будет во многом зависеть от перспектив урожая сельскохозяйственных культур как внутри страны, так и за рубежом.

Краткосрочные проинфляционные риски также связаны с усилением волатильности на глобальных рынках, в том числе под влиянием различных геополитических событий, что может отражаться на курсовых и инфляционных ожиданиях. В условиях более быстрого, чем ожидалось ранее, восстановления мировой экономики и, соответственно, исчерпания необходимости проведения беспрецедентно стимулирующей политики в развитых экономиках возможно более раннее начало нормализации денежно-кредитной политики центральными банками этих стран. Это может стать дополнительным фактором роста волатильности на мировых финансовых рынках.

Дезинфляционные риски для базового сценария остаются умеренными. Открытие границ по мере снятия ограничительных мер может восстановить потребление зарубежных услуг, а также ослабить ограничения со стороны предложения на рынке труда через приток иностранной рабочей силы. Замедлить дальнейший рост экономической активности могут, в частности, низкие темпы вакцинации и распространение новых штаммов вируса, а также связанное с этим ужесточение ограничительных мер.

На среднесрочную динамику инфляции значимо влияет бюджетная политика. В базовом сценарии Банк России исходит из заложенной в Основных направлениях бюджетной, налоговой и таможенно-тарифной политики на 2021 год и на плановый период 2022 и 2023 годов траектории нормализации бюджетной политики, предполагающей возвращение к параметрам бюджетного правила в 2022 году. Банк России также будет учитывать в прогнозе решения об инвестировании ликвидной части Фонда национального благосостояния сверх порогового уровня в 7% ВВП.

Повышенное инфляционное давление в условиях завершающегося восстановления экономики может привести к более значительному и продолжительному отклонению инфляции вверх от цели. Это формирует необходимость дальнейшего повышения ключевой ставки на ближайших заседаниях. Решения по ключевой ставке будут приниматься с учетом фактической и ожидаемой динамики инфляции относительно цели, развития экономики на прогнозном горизонте, а также оценки рисков со стороны внутренних и внешних условий и реакции на них финансовых рынков.

Следующее заседание Совета директоров Банка России, на котором будет рассматриваться вопрос об уровне ключевой ставки, запланировано на 23 июля 2021 года. Время публикации пресс-релиза о решении Совета директоров Банка России и среднесрочного прогноза Банка России — 13:30 по московскому времени.

cbr.ru/press/pr/?file=11062021_133000Key.htm

БАНК РОССИИ ПРИНЯЛ РЕШЕНИЕ ПОВЫСИТЬ КЛЮЧЕВУЮ СТАВКУ НА 50 Б.П., ДО 5,50% ГОДОВЫХ. Комментарии ЦБ России.

- 11 июня 2021, 13:31

- |

БАНК РОССИИ ПРИНЯЛ РЕШЕНИЕ ПОВЫСИТЬ КЛЮЧЕВУЮ СТАВКУ НА 50 Б.П., ДО 5,50% ГОДОВЫХ

ИНТЕРФАКС.

Ожидаемое решение.

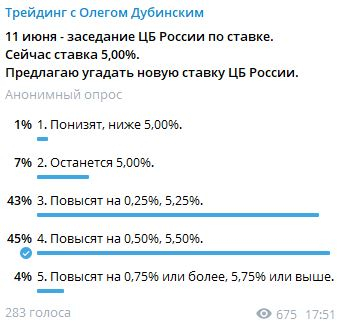

Провёл опрос в telegram.

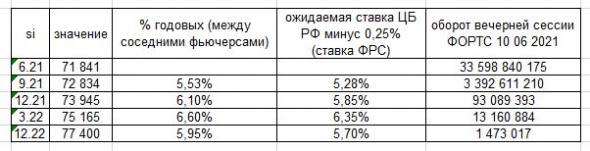

Квартальные спреды по SI также показывали поднятие на 0,50%.

( Читать дальше )

Финансовые рынки 10 июня

- 11 июня 2021, 09:29

- |

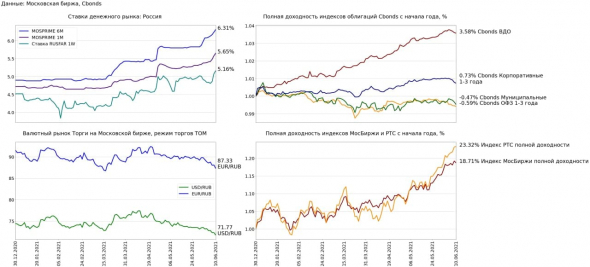

Денежный рынок:

• Ведущий индикатор денежного рынка: 6-месячная ставка MOSPRIME выросла на 0.07 п.п. до 6.31% (+0.23 п.п. н/н, +1.41 п.п. с начала года)

• 1-месячная ставка MOSPRIME выросла на 0.07 п.п. до 5.65% (+0.26 п.п. н/н, +0.93 п.п. с начала года)

• Однонедельная RUSFAR, индикатор стоимости обеспеченных денег, выросла на 0.08 п.п. до 5.16% (+0.32 п.п. н/н, -0.36 п.п. с начала года)

Валютный рынок:

• Рубль по отношению к доллару укрепился на 0.74% до 71.77 USD/RUB (-2.01% н/н, -3.55% с начала года)

• Рубль по отношению к евро укрепился на 0.86% до 87.33 EUR/RUB (-1.71% н/н, -4.58% с начала года)

Рынок акций:

• Индекс полной доходности Московской биржи снизился на -0.41% до 7066.62 пунктов (+0.66% н/н, +18.71% с начала года)

• Индекс полной доходности РТС вырос на 0.16% до 3094.81 пунктов (+2.57% н/н, +23.32% с начала года)

Облигационный рынок:

• Индекс высокодоходных облигаций снизился на -0.03% (-0.12% н/н, +3.58% с начала года)

• Индекс корпоративных облигаций со сроком до погашения от 1 до 3 лет снизился на -0.05% (-0.26% н/н, +0.73% с начала года)

• Индекс государственных облигаций со сроком обращения от 1 до 3 лет снизился на -0.04% (-0.28% н/н, -0.59% с начала года)

• Индекс муниципальных облигаций на основе 20 самых ликвидных бумаг снизился на -0.14% (-0.17% н/н, -0.47% с начала года)

Инвестирующие в РФ фонды - за неделю по 9 июня приток составил $130 млн - EPFR

- 11 июня 2021, 09:24

- |

Чистый приток капитала в российские акции (с учетом фондов, ориентированных не только на РФ) за неделю по 9 июня составил $100 миллионов, а в российские облигации (также с учетом фондов, ориентированных не только на РФ) — $30 миллионов. Фонды акций, инвестирующие в только Россию, по итогам недели показали чистые притоки в размере $10 миллионов.

Традиционные фонды потеряли $20 миллионов, что было более чем компенсировано за счет страновых ETF, получивших 30 миллионов. Таким образом, фонды ETF продолжают отбирать долю рынка у традиционных фондов, что мы считаем глобальным трендом

После 9 недель оттоков, фонды облигаций, ориентированные на Россию, сообщили о нулевых чистых потоках за неделю, что можно считать позитивным сигналом.

Внимание российских инвесторов на рынке облигаций полностью сосредоточено на ожидаемом повышении ставки ЦБ и прогнозах регулятора. Пока рынок закладывал агрессивное ужесточение денежно-кредитной политики и в ближайшие недели может взять паузу

https://emitent.1prime.ru/News/NewsView.aspx?GUID={06A5F021-8B7A-48C9-AE13-1144C9D61798}

что общего у US treasures с ковбоем по имени Неуловимый Джо

- 11 июня 2021, 09:15

- |

Возможна ли ситуация, когда, например, 70% всех US Treasures держит ФРС ?

Вспомнил анекдот:

Скачут два ковбоя в прериях, а мимо них проносится третий.

— Кто это был? Спросил один другого.

— Это Неуловимый Джо.

— Наверное, так его прозвали потому, что он такой быстрый, что его никто не может поймать?

— Нет, просто он никому не нужен.

Хочется написать много слов, но они не литературные.

Поэтому ещё один анекдот про слова, которые хочется сказать.

— Вовочка! Откуда ты знаешь такое плохое слово?

— А его сказал Дед Мороз, когда споткнулся в коридоре о мой велосипед!

А на кой иметь US Treasures с 0 доходностью ?

Ну, ползают они туда — сюда, интересный индикатор эти US Treasures, всё очень прикольно.

Но зачем они нужны — то, эти US Treasures, USD и разная прочая хрень с 0 доходностью ?

И зачем нужны еврооблигации с отрицательной доходностью ?

Это — обязанность богатых, чтобы занимались благотворительностью ???

( Читать дальше )

Коротко о главном на 11.06.2021

- 11 июня 2021, 08:56

- |

Новые выпуски и программа на рынке ВДО:

- «Круиз» («Грузовичкоф») планирует новый выпуск четырехлетних облигаций серии БО-01 объемом 50 млн руб. Купоны ежемесячные. Поручитель — ООО «Автофлот-Столица». По выпуску предусмотрена возможность досрочного погашения. Организатор — «Юнисервис Капитал».

- Лизинговая компания «Дельта» зарегистрировала программу облигаций серии 001Р объемом до 10 млрд рублей включительно на Московской бирже. Присвоенный регистрационный номер — 4-00556-R-001P-02E.

- «Институт стволовых клеток человека» (ИСКЧ) принял решение о выпуске пятилетних облигаций серии БО-01 объемом 300 млн рублей. По выпуску предусмотрено обеспечение исполнения обязательств в форме поручительства.

- «Эксперт РА» подтвердило рейтинг кредитоспособности группы компаний «ОР» на уровне ruBBB и изменило прогноз по рейтингу на стабильный. Ранее у компании действовал развивающийся прогноз.

( Читать дальше )

Новости компаний — обзоры прессы перед открытием рынка

- 11 июня 2021, 08:24

- |

Бундестаг отклонил резолюцию против «Северного потока-2»

Бундестаг отклонил резолюцию фракции «Зеленых» с требованием пересмотреть политику в отношении России и отказаться от строительства трубопровода «Северный поток – 2». Об этом сообщается на сайте германского парламента. «Предложение было отклонено в ходе прямого голосования большинством в составе фракций ХДС/ХСС, Социал-демократической партии Германии, «Альтернативы для Германии» и Левой партии»,— говорится в сообщении (перевод по ТАСС). За принятие резолюции проголосовали только сами «Зеленые».

https://www.kommersant.ru/doc/4855695?from=hotnews

Кредиты обернулись бумагами. Банки собираются секьюритизировать портфели

Российские банки собираются расширить предложение долговых бумаг для частных инвесторов, проводя секьюритизацию кредитных портфелей. В дополнение к широко представленным на рынке ипотечным облигациям кредитные организации рассматривают выпуски ценных бумаг с обеспечением потребкредитов или кредитов малого и среднего бизнеса. Однако, как указывают эксперты, такие облигации несут в себе дополнительные риски за счет ухудшение качества и невыплаты по лежащим в их основе кредитам.

https://www.kommersant.ru/doc/4855482

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал