ОБлигации

Размещение ОФЗ

- 23 июня 2021, 18:32

- |

Очередное размещение от Минфина. Предложено два новых выпуска, ОФЗ-ПД серии 26238 в объеме 30 млрд рублей и ОФЗ-ПД серии 26237 в объеме 20 млрд рублей.

ОФЗ 26237 с погашением 14 марта 2029 года, купон 6,7% годовых

ОФЗ 26238 с погашением 15 мая 2041 года, купон 7,1% годовых

Итоги:

ОФЗ 26238

Спрос составил 19,457 млрд рублей по номиналу. Итоговая доходность 7,28%. Разместили 7,032 млрд рублей по номиналу (23%).

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 5 )

Онлайн Микрофинанс-01-об выплатил 1-й купон🔥

- 23 июня 2021, 18:07

- |

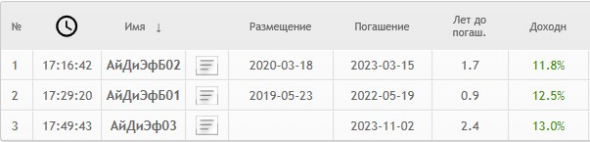

Вид, категория: Онлайн Микрофинанс-01-об;

Государственный регистрационный номер: 4-01-00459-R от 19.10.2020 г.;

ISIN: RU000A103406;

Отчетный период: с 20 мая 2021 года по 19 июня 2021 года, 1 (первый) купонный период;

Общий размер выплат: 5 135 000 (Пять миллионов сто тридцать пять тысяч) рублей 00 копеек;

Выплаты на одну облигацию: 10 (Десять) рублей 27 копеек;

Размер процента: 12,5 % ;

Напомним, что облигации серии 01-об были размещены на Московской бирже 20.05.2021 г. Дата погашения 04.05.2024. Возможность досрочного погашения: Не предусмотрено. Безотзывная оферта: нет.

Наши облигации:

https://smart-lab.ru/q/watchlist/idf-eurasia/2840/

( Читать дальше )

Греф и Златкис купили облигаций Сбербанка на ₽100 млн каждый

- 23 июня 2021, 16:24

- |

Президент, Председатель Правления ПАО Сбербанк Греф Г.О.:

— 100 000 штук Биржевых облигаций серии 001P-SBER22 на общую сумму 100,0 млн. рублей.

Заместитель Председателя Правления ПАО Сбербанк Златкис Б.И.:

— 100 000 штук Биржевых облигаций серии 001P-SBER22 на общую сумму 100,0 млн. рублей

Раскрытие информации о приобретении Биржевых облигаций произведено 23.06.2021 через компанию DGAP Mbh на европейских торговых площадках (Лондонская и Франкфуртская фондовые биржи)

www.dgap.de/dgap/Companies/sberbank/?companyId=358749

e-disclosure.ru/portal/event.aspx?EventId=DCLWnSzp00q7Yoz1oEwC-Ag-B-B

Книга заявок. Второй выпуск облигаций МФК "Займер" (ruBB, 500 млн.р., 3 года, YTM 13,5-13,7%)

- 23 июня 2021, 15:10

- |

На 8 июля намечено размещение второго выпуска облигаций крупнейшей микрофинансовой компании России МФК «Займер» (ruBB, 500 млн.р., 3 года, YTM 13,5-13,7%). Размещение пройдет по закрытой подписке для квалифицированных инвесторов.

На 8 июля намечено размещение второго выпуска облигаций крупнейшей микрофинансовой компании России МФК «Займер» (ruBB, 500 млн.р., 3 года, YTM 13,5-13,7%). Размещение пройдет по закрытой подписке для квалифицированных инвесторов.Предварительные параметры выпуска приведены в приложении.

Для участия в размещении обязательна подача предварительной заявки организатору размещения ИК «Иволга Капитал».

Контакты клиентского блока ИК «Иволга Капитал»:

— Екатерина Захарова: @ekaterina_zakharovaa, zaharova@ivolgacap.com, +7 916 645-44-68

— Евгения Зубко: @EvgeniyaZubko, zubko@ivolgacap.com, +7 912 672 68 83

— Ольга Киндиченко: @Kindichenko_Olga, kindichenko@ivolgacap.com, +7 916 452 81 12

( Читать дальше )

Заявок на оферту по 3-му выпуску «Грузовичкоф» не поступило

- 23 июня 2021, 13:14

- |

В рамках предусмотренной оферты эмитент ООО «Круиз», являющийся агрегатором сервиса «Грузовичкоф», снизил ставку купона до 12% годовых по выпуску биржевых облигаций серии БО-03. По условиям выпуска в рамках безотзывной плановой оферты инвесторы имели право предъявить облигации к выкупу, однако ни одной заявки не зафиксировано.

Решение о снижении ставки было принято на основании того, что ценные бумаги по третьему (№ 4B02-03-00337-R-001P от 10.06.2019) и четвертому (№ 4B02-04-00337-R-001P от 13.03.2020) выпускам, находящимся в обращении, успешно торгуются выше номинала. К тому же компания уже заработала положительную репутацию среди частных инвесторов, погасив в 2020 году согласно графику первые два выпуска БО-П01 и БО-П02, полностью выполнив обязательства перед инвесторами, а по действующим выпускам добросовестно осуществляет выплату купонов.

( Читать дальше )

Финансовые рынки 22 июня

- 23 июня 2021, 11:06

- |

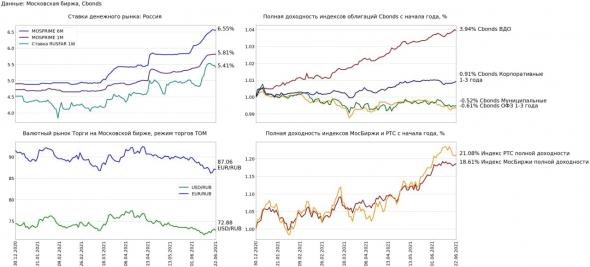

Денежный рынок:

• Ведущий индикатор денежного рынка: 6-месячная ставка MOSPRIME снизилась на -0.01 п.п. до 6.55% (+0.1 п.п. н/н, +1.65 п.п. с начала года)

• 1-месячная ставка MOSPRIME не изменилась, значение до 5.81% (+0.03 п.п. н/н, +1.09 п.п. с начала года)

• Однонедельная RUSFAR, индикатор стоимости обеспеченных денег, снизилась на -0.06 п.п. до 5.41% (-0.09 п.п. н/н, -0.11 п.п. с начала года)

Валютный рынок:

• Рубль по отношению к доллару укрепился на 0.35% до 72.875 USD/RUB (+0.96% н/н, -2.07% с начала года)

• Рубль по отношению к евро укрепился на 0.11% до 87.06 EUR/RUB (-0.56% н/н, -4.87% с начала года)

Рынок акций:

• Индекс полной доходности Московской биржи вырос на 0.27% до 7060.77 пунктов (+0.06% н/н, +18.61% с начала года)

• Индекс полной доходности РТС вырос на 0.24% до 3038.48 пунктов (-1.11% н/н, +21.08% с начала года)

Облигационный рынок:

• Индекс высокодоходных облигаций снизился на -0.05% (+0.15% н/н, +3.94% с начала года)

• Индекс корпоративных облигаций со сроком до погашения от 1 до 3 лет вырос на 0.03% (+0.11% н/н, +0.91% с начала года)

• Индекс государственных облигаций со сроком обращения от 1 до 3 лет вырос на 0.07% (-0.04% н/н, -0.61% с начала года)

• Индекс муниципальных облигаций на основе 20 самых ликвидных бумаг вырос на 0.03% (-0.02% н/н, -0.52% с начала года)

Коротко о главном на 23.06.2021

- 23 июня 2021, 10:34

- |

Купоны, коммерческие облигации, дивиденды и дефолты:

- «Брайт финанс» установил ставку 10-го купона по биржевым облигациям в размере 10,5% годовых.

- «Атомэнергопром» установило финальный ориентир ставки 1-го купона дебютного выпуска зеленых облигаций на уровне 7,5% годовых. Техническое размещение запланировано на 25 июня.

- НРД зарегистрировал выпуск коммерческих облигаций красноярской золотодобывающей компании «Карат». Параметры выпуска не раскрываются.

- «Дядя Денер» допустил дефолт по выплате 15-го купона по облигациям серии БО-П02. Объем неисполненных обязательств составил 554 800 рублей.

- «Дэни колл» допустил дефолт по погашению номинальной стоимости и выплате 12-го купонного дохода облигаций серии КО-П01. Объем неисполненных обязательств по погашению номинальной стоимости составил 100 млн рублей, по выплате купонного дохода — 1 млн 233 тыс. рублей.

( Читать дальше )

Самая большая глупость при инвестировании в ВДО!

- 23 июня 2021, 09:50

- |

Совершать глупости свойственно людям не умеющим смотреть в будущее, а также людям, не умеющим делать выводы из опыта прошлого. Самые большие глупости люди совершают по незнанию или доверившись кому угодно только не себе. Так проще, так можно найти крайнего и оправдать себя беспомощного. Но правильно ли это? И как всё-таки инвестировать в ВДО без глупостей?

Здравствуйте, юные инвесторы, начинающие и продвинутые. Огромное вам спасибо за ⭐➕❤👍 и за комментарии, но самое ОГРОМНОЕ спасибо я хочу вам сказать, за то, что читаете меня. Надеюсь моя история поможет вам не совершать глупости, как маленькие, так и большие, как в жизни, так и при инвестировании в ВДО.

( Читать дальше )

Девелопер ГК "Страна". Предварительные параметры выпуска облигаций (1 млрд.р., ориентир купона 12%)

- 23 июня 2021, 09:21

- |

Примерно через месяц пройдет размещение дебютных облигаций крупного застройщика ГК «Страна». «Страна» исторически базируется в Тюмени, но на сегодня имеет в т.ч. и введенные в эксплуатацию объекты в Москве, Санкт-Петербургке и Екатеринбурге. Подробности об эмитенте и эмиссии – в течение предстоящего месяца.

Примерно через месяц пройдет размещение дебютных облигаций крупного застройщика ГК «Страна». «Страна» исторически базируется в Тюмени, но на сегодня имеет в т.ч. и введенные в эксплуатацию объекты в Москве, Санкт-Петербургке и Екатеринбурге. Подробности об эмитенте и эмиссии – в течение предстоящего месяца.Первая серия видео-интервью с собственниками и менеджментом Группы здесь:

( Читать дальше )

Новости компаний — обзоры прессы перед открытием рынка

- 23 июня 2021, 08:25

- |

Биткойну отрегулировали курс. Китайские власти распугали криптовалютных инвесторов

Курс биткойна впервые с января опустился ниже $30 тыс., потеряв за неделю более 20%. В результате падения других виртуальных валют на 26–35% суммарная капитализация рынка снизилась почти на $500 млрд. «Медвежья» игра идет на фоне ужесточения регуляторного надзора в Китае и запрета на майнинг. В ближайшее время, полагают эксперты, курс биткойна может упасть до $20–25 тыс., однако эти уровни будут способствовать притоку новых игроков.

https://www.kommersant.ru/doc/4868517

Фактор иранской нефти станет ключевым в переговорах РФ и Саудовской Аравии

Неясность со сроками возвращения на рынок иранской нефти может осложнить диалог на предстоящей 1 июля встрече ОПЕК+. Учитывая рост цен на нефть до $75 за баррель, Россия может предложить уже с августа начать увеличение квот ОПЕК+, поскольку переговоры по снятию американского эмбарго на экспорт иранской нефти затягиваются, а рынок стал глубоко дефицитным. Однако Саудовская Аравия, бюджет которой требует более высоких цен на нефть, может занять более осторожную позицию: в таком случае цены могут подойти к $80 за баррель.

https://www.kommersant.ru/doc/4868551

Взлеты и волнения: биржевые цены на керосин превысили допандемийный уровень. Чем обернется новый рекорд стоимости авиатоплива

Стоимость авиатоплива на бирже превысила допандемийный уровень — почти 48 тыс. рублей за тонну. Еще 10 июня цена керосина составляла 46,2 тыс. за тонну — на 17,4% выше, чем годом ранее, следует из протокола совещания у замминистра энергетики Евгения Грабчака. Власти и отрасль озаботились положением дел на топливном рынке — вице-премьер Александр Новак 22 июня провел совещание с нефтяниками. По его итогам Минэнерго и ФАС рекомендовано увеличить нормативы продаж на бирже и рассмотреть предложения по увеличению интервалов размещения и покупки топлива. Представители бизнеса отметили, что предложенных мер недостаточно для сдерживания цен. В то же время в Минэнерго назвали ситуацию на рынке авиакеросина стабильной.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал