ОБлигации

Московская биржа в сентябре запустит вечерние торги ОФЗ и евробондами

- 24 июня 2021, 14:50

- |

Это вдохновило нас на то, чтобы продлить на бондах вечернюю сессию, и в «вечерку» мы в сентябре планируем выпустить в первую очередь еврооблигации, ну и ОФЗ, разумеется, где есть естественная ликвидность

С маркетмейкерами у нас есть определенное понимание, что они будут (выставлять — ред.) двусторонние котировки — маркетмейкеров против физиков. Вот такая экосистема, посмотрим, что получится

У нас планы довольно скромные, хотя глядя на коллег с рынка equity, где были тоже очень скромные планы, сейчас они почти к 10% приближаются, по-моему, цифра в районе 8% — это доля «вечерки» от дневных торгов. Мы скромнее на эту историю смотрим: в еврооблигациях если мы получим 6%, то это уже будет неплохо, в ОФЗ, конечно, будет цифра немножечко поменьше

https://emitent.1prime.ru/News/NewsView.aspx?GUID={56622460-835A-4976-AF94-7B34DAE85061}

- комментировать

- Комментарии ( 0 )

Итоги заседания ЦБ — что ждать дальше?

- 24 июня 2021, 13:16

- |

11 июня состоялось заседание Совета директоров Банка России, на котором было принято решение о повышении ключевой ставки на 50 б.п. с 5,0 до 5,5%. На пресс-конференции Эльвира Набиуллина сказала, что Совет директоров обсуждал повышение сразу на 100 б.п. (1%), но решил не повышать так сильно, чтобы дать экономике адаптироваться. Учитывая такие дискуссии на прошедшем заседании, ждем повышения ставки в июле на 50 б.п.

В посте посмотрим:

- что нового появилось в пресс-релизе по итогам заседания;

- как отреагировали ОФЗ на повышение ставки;

- на вероятное будущее ключевой ставки;

- на предпочтительную дюрацию корпоративных облигаций.

Что нового было сказано

- Инфляция начнет снижаться осенью. По итогам 2021 будет выше апрельского прогноза Банка 4,7-5,2%. Возвращение к цели 4% прогнозируют во 2п22 (ранее — в середине 2022). В середине июня годовая инфляция составила 6,2%. По итогам июня прогнозируется 6,3% г/г.

- Возвращение к докризисному ВВП состоится уже во 2 кв. 21 (ранее — во 2п21). В 1 кв. 21 сокращение ВВП составило -0,7% г/г, во 2 кв. 21 ожидается +3,5-4,0% г/г и по итогам полного 2021 прогнозируется 3,8% г/г.

( Читать дальше )

Тинькофф банк планирует секьюритизировать свой ипотечный портфель

- 24 июня 2021, 13:11

- |

Заявки на облигации компания планирует собрать 5-6 июля, начало размещения ценных бумаг предварительно назначено на 8 июля.

Ориентир доходности — премия 140-160 базисных пунктов к полуторалетним ОФЗ.

Выпуск предусматривают выплату квартальных купонов.

Номинальный срок обращения ценных бумаг составляет 13 лет, при этом ожидаемый – 3 года.

Организаторы размещения — Совкомбанк, "ВТБ Капитал", Промсвязьбанк, СКБ-банк и Транскапиталбанк.

В качестве кредитной поддержки выступит младший транш в форме выпуска облигаций класса «Б», приобретаемый оригинатором, "Тинькофф банком", в размере 13,5% от портфеля кредитов.

https://emitent.1prime.ru/News/NewsView.aspx?GUID={994A3654-F739-4E75-991C-59C4F7B90D3C}

«ЮниМетрикс» развивает новые направления сырьевого трейдинга

- 24 июня 2021, 12:50

- |

Являясь классическим нефтетрейдером и развивая основной вид деятельности, компания также запускает другие направления работы: заключены контракты с двумя клиентами в двух новых сферах.

Согласно намеченной стратегии развития, ключевыми целями компании является, помимо расширения географии поставок нефтепродуктов и увеличение количества обслуживаемых АЗС, также развитие новых направлений сырьевого трейдинга.

В этом ключе, ООО «ЮниМетрикс» начал сотрудничество с двумя новыми контрагентами по поставке сырья для производства пластмассы и строительных материалов.

С апреля текущего года трейдер начал работу с ведущим производителем сэндвич-панелей. А с мая — с компанией, занимающейся производством изделий из пластмасс для строительного и пищевого направлений промышленности. ООО «ЮниМетрикс» осуществляет закуп сырья для клиентов, из которого производятся готовые товары. Услуги оказываются пока в тестовом режиме, сейчас «ЮниМетрикс» более детально изучает данные сферы и рассматривает возможность долгосрочного сотрудничества.

( Читать дальше )

«Ламбумиз»: новые виды продукции

- 24 июня 2021, 12:38

- |

Прошлый год для многих был непростым, но, как известно, любые трудности — это еще и возможности. Какие перспективы открыл и реализовал завод, читайте далее.

В связи с введением локдауна многие предприятия общепита перешли на обслуживание гостей «на вынос» и с помощью доставки, из-за чего резко возрос спрос на тару. И «Ламбумиз» оперативно запустил новое направление деятельности по производству одноразовой картонной упаковки для предприятий сферы быстрого питания.

( Читать дальше )

Финансовые рынки 23 июня

- 24 июня 2021, 12:21

- |

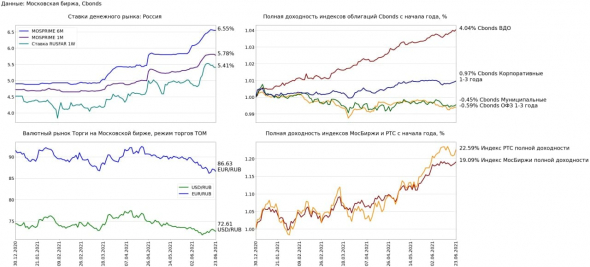

Денежный рынок:

• Ведущий индикатор денежного рынка: 6-месячная ставка MOSPRIME не изменилась, значение 6.55% (+0.08 п.п. н/н, +1.65 п.п. с начала года)

• 1-месячная ставка MOSPRIME снизилась на -0.03 п.п. до 5.78% (-0.01 п.п. н/н, +1.06 п.п. с начала года)

• Однонедельная RUSFAR, индикатор стоимости обеспеченных денег, не изменилась, значение 5.41% (-0.12 п.п. н/н, -0.11 п.п. с начала года)

Валютный рынок:

• Рубль по отношению к доллару укрепился на 0.37% до 72.6075 USD/RUB (+0.06% н/н, -2.43% с начала года)

• Рубль по отношению к евро укрепился на 0.49% до 86.63 EUR/RUB (-0.55% н/н, -5.34% с начала года)

Рынок акций:

• Индекс полной доходности Московской вырос биржи на 0.4% до 7089.35 пунктов (+0.25% н/н, +19.09% с начала года)

• Индекс полной доходности РТС вырос на 1.25% до 3076.55 пунктов (-0.71% н/н, +22.59% с начала года)

Облигационный рынок:

• Индекс высокодоходных облигаций вырос на 0.09% (+0.28% н/н, +4.04% с начала года)

• Индекс корпоративных облигаций со сроком до погашения от 1 до 3 лет вырос на 0.05% (+0.15% н/н, +0.97% с начала года)

• Индекс государственных облигаций со сроком обращения от 1 до 3 лет вырос на 0.02% (+0.15% н/н, -0.59% с начала года)

• Индекс муниципальных облигаций на основе 20 самых ликвидных бумаг вырос на 0.07% (+0.01% н/н, -0.45% с начала года)

НЕСКОЛЬКО СЛОВ О РИСКЕ

- 24 июня 2021, 08:24

- |

Операции с ценными бумаги на фондовых рынках сопряжены с рисками. Наши инвестиции или спекуляции (в зависимости к какой категории участников вы себя относите) могут оказаться не слишком удачными и привести к потере части или всего капитала.

Научный подход измеряет риск с помощью волатильности. Наверняка, вы слышали такие понятия как дисперсия, стандартное отклонение, сигма, коэффициент Бэта. Считается, что чем более волатилен актив от своих средних доходностей (причем в обе стороны), тем он рискованнее. Коэффициент Бэта измеряет насколько чувствителен актив к движению рынка в целом, и с какой силой проявляется эта чувствительность. Например, если у актива Бэта равна 2, то при росте рынка на 1% процент, актив увеличивал свою стоимость на 2%. Чем выше коэффициент Бэта, тем рискованнее актив.

Московская биржа ежедневно рассчитывает коэффициент Бэта по регламенту ЦБ (за период 30 дней). Давайте посмотрим на самые рискованные активы с точки зрения научного подхода:

Лукойл – бэта 1,74

ТРМК – бэта 1,72

Новатэк – бэта 1,62

Тинькофф – бэта 1,49

Мэйл – бэта 1,4

Сбер – бэта 1,37

И компании с отрицательной бэтой:

Куйбышевазот – бэта -0,84

Распадская – бэта — 0,32

Русгидро – бэта -0,18

Коэффициент Бэта также используется в моделях дисконтирования будущих денежных потоков или дивидендов.

Есть другой подход, который можно встретить у многих стоимостных инвесторов, в первую очередь у Грэма и Баффета.

Согласно этому подходу, рынок ценных бумаг по своей природе отличается волатильностью и вполне вероятно, что купленные вами акции в какой-то момент могут стоить дешевле цены приобретения. Такое часто бывает при общей коррекции рынка, когда падает практически все.

Но согласно этому подходу, если акции были куплены по не завышенной стоимости, и компания продолжает демонстрировать хорошие финансовые показатели – то такие вложения можно считать надежными в независимости от колебаний фондового рынка. Инвестора никто не заставляет продавать ценные бумаги на спаде фондового рынка, тем более когда такие колебания носят временный характер.

Поэтому риск здесь – это ухудшение финансового положения компании, и другие факторы которые могут повлиять на фундаментальную стоимость компании. И вот только тогда возможно придется продать акцию с убытком. Но никак не потому, что в моменте снизились котировки акции или рынка в целом. Сторонники данного подхода (к их числу принадлежит ваш покорный слуга) рекомендуют меньше внимания уделять ежедневным котировкам ценных бумаг, а больше сосредоточиться на анализе финансового положения и результатах деятельности компаний, входящих в портфель.

Рыночные котировки – не должны быть главным и единственным ориентиром для оценки своих инвестиций.

Приведу пример: допустим вы владеете облигациями надежной компании с наивысшим рейтингом. Вы приобрели облигации по цене близкой к номиналу. Вдруг на рынках начинается обвал, и стоимость ваших облигаций падает на 30%. Это падение произошло не в результате ухудшения деятельности компании, а в результате изменения настроений на рынках. Многие впадают в панику и продают свои бумаги, хотя никто не заставляет их этого делать. Если компания продолжает демонстрировать хорошие финансовые результаты, вы можете считать свои вложения надежными. Эмитент продолжает платить купоны и в состоянии погасить выпуск облигаций как и раньше. Поэтому вы даже можете воспользоваться моментом и докупить прекрасные бумаги по прекрасной цене.

Новости компаний — обзоры прессы перед открытием рынка

- 24 июня 2021, 08:19

- |

В ЦБ заявили о неизбежности нового кризиса

Новый кризис в России неизбежно наступит, заявил на конференции «Ренессанс капитала» заместитель председателя Банка России Алексей Заботкин. Он отметил, что в настоящий момент регулятор реализовывает необходимые антикризисные меры. Однако их нужно свернуть сразу после того, как кризис завершится, чтобы «экономика могла дальше развиваться нормально». «Кроме того, эти меры останутся у нас в арсенале, и, если наступит следующий кризис, а он наступит неизбежно, мы воспользуемся этим арсеналом»

В правительстве разгорелся спор о компенсациях авиакомпаниям за керосин

Министерство энергетики России выступило против корректировки текущего механизма компенсаций авиакомпаниям роста цен на авиакеросин – так называемого демпфера. Тема обсуждалась на двух совещаниях в министерстве в июне. В Минэнерго считают ситуацию с ценами стабильной и называют это «восстановительным ростом» после пандемийного 2020 года: топливо дорожает на фоне постепенного возобновления международных авиаперевозок и из-за фактора сезонности – в начале лета керосин традиционно дороже и это повторяется каждый год.

https://www.vedomosti.ru/business/articles/2021/06/23/875363-kompensatsiyah-aviakompaniyam

( Читать дальше )

Коротко о главном на 24.06.2021

- 24 июня 2021, 07:42

- |

Начало размещений, ставки купона и итоги оферты:

- «Татнефтехим» сегодня начинает размещение трехлетнегшо выпуска облигаций серии 02 объемом 300 млн рублей. Ставка купона — 11% годовых, установлена на все три года обращения бумаг. Выплата купона каждые два месяца. Предусмотрена амортизация. Организатор — ИК «Велес капитал».

- «Бэлти-Гранд» зарегистрировал выпуск биржевых облигаций серии БО-П04. Бумаги включены в третий уровень листинга и Сектор ПИР.

- «Атомэнергопром» установил ставку купона дебютного выпуска «зеленых» облигаций в размере 7,5% годовых. Объем выпуска — 10 млрд рублей, срок обращения — пять лет. Начало размещения запланировано на 25 июня.

- «Сибирский КХП» установил ставку 7-го купона в размере 10,25% годовых.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал