ОБлигации

Инвестиции без предсказаний. Три графика.

- 31 июля 2021, 12:17

- |

Представьте, что вы путешествуете за рулем по незнакомой дороге в новой для вас местности. Вы предсказываете что будет впереди? Конечно нет – зачем вам это?

Вы просто смотрите на дорогу, разметку, знаки и навигатор. И следуете им, а также правилами дорожного движения. Красный – останавливаетесь, поворот – притормаживаете, зеленый – нажимаете на педаль газа и разгоняетесь. Простая логика действий, доведенная до автоматизма.

То же самое в инвестициях. Нам неизвестно – куда пойдут активы завтра. Мы не прогнозируем события, а просто следуем правилам, оценивая общую дорожную обстановку: “Если будет так – я сделаю вот так”.

Три графика

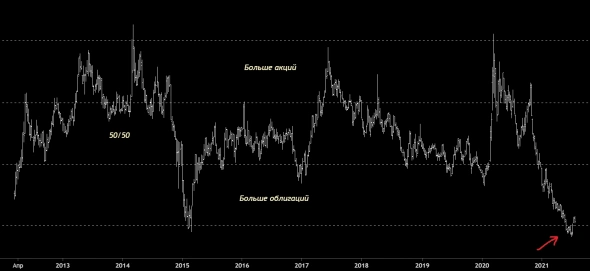

1. Сейчас не время для рисковых портфелей, наполненных акциями:

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 3 )

ОФЗ -н

- 30 июля 2021, 16:53

- |

Параметры

Цена — 98% от номинала, доходность под погашение 8,02%.

Дата начала размещения облигаций: 2 августа 2021 г.

Дата окончания размещения облигаций: 4 февраля 2022 г.

Процентные ставки купонного дохода: первый купон – 5,00% годовых, второй купон – 6,00% годовых, третий купон – 7,00% годовых, четвертый купон – 8,00% годовых, пятый купон – 8,50% годовых, шестой купон – 8,87%.

Купонный доход: по первому купону – 27 (двадцать семь) рублей 12 копеек; по второму купону – 29 (двадцать девять) рублей 92 копейки; по третьему купону – 34 (тридцать четыре) рубля 90 копеек; по четвертому купону – 39 (тридцать девять) рублей 89 копеек; по пятому купону – 42 (сорок два) рубля 38 копеек; по шестому купону – 44 (сорок четыре) рубля 23 копейки.

Даты выплаты купонного дохода:

16 февраля 2022 г.;

17 августа 2022 г.;

15 февраля 2023 г.;

16 августа 2023 г.;

14 февраля 2024 г.;

14 августа 2024 г.

Дата погашения облигаций: 14 августа 2024 г.

( Читать дальше )

торопись пока не квал!)

- 30 июля 2021, 15:28

- |

rusbonds.ru/news/20210729114500685040

«Энергия всегда в цене» вышла на биржу!

- 30 июля 2021, 15:26

- |

АО «Открытие Брокер» успешно провело размещение своей первой структурной облигации с биржевым обращением «Энергия всегда в цене». Из заявленного объема размещения в 300 млн рублей размещено 295 тыс. штук облигаций общей суммой 295 млн рублей.

Среди ключевых преимуществ новой структурной облигации «Энергия всегда в цене» помимо высокой ликвидности — инновационный подход к составу продукта. В этой облигации впервые применена корзина из пяти бумаг вместо обычных четырех — такой принцип формирования позволил сохранить высокий купон и отодвинуть защитный барьер до 25%, улучшив тем самым характеристики продукта для конечного инвестора. В качестве базовых активов новой облигации выступают акции российских энергетических и электросбытовых компаний — «Россети», ФСК ЕЭС, «Русгидро», «Интер РАО», «Юнипро». Этот сектор ориентирован на внутренний спрос и не сильно зависит от внешней конъюнктуры и экономических циклов.

Условный купон составляет 16% годовых (c эффектом памяти) в рублях и выплачивается даже при существенном снижении базовых активов до -25% от начальных цен на дату размещения.

( Читать дальше )

Роман Гольдман: «Для меня любые финансовые инструменты – это именно инструменты. Они нужны для определенного случая, в определенный момент и за определенные деньги»

- 30 июля 2021, 14:05

- |

27 июля на СПБ бирже состоялось размещение дебютного выпуска ПАО УК «Голдман Групп». Его инвесторы ждали: весь выпуск объемом 1 млрд рублей был раскуплен за первый день торгов. Эмитент не новичок на фондовом рынке и давно завевал репутацию ответственного заемщика, привлекая инвестиции через дочерние компании. «Голдман Групп» отличает новаторский подход во всем: там, где другие видят ограничения, он находит колоссальные возможности — будь то строительство уникальной станции, превращающей отходы свинокомплекса в газ, или использование технологий, которые доказывают, что пищевое производство в промышленных масштабах возможно без использования консервантов и различных химических добавок. Российский холдинг открыл частным инвесторам, проявляющим интерес к сегменту ВДО, новую торговую площадку — Санкт-Петербургскую биржу. По горячим следам мы побеседовали с основателем и генеральным директором «Голдман Групп» Романом Гольдманом и узнали, что делает его компанию по-настоящему уникальной, и каким он видит ее будущее.

( Читать дальше )

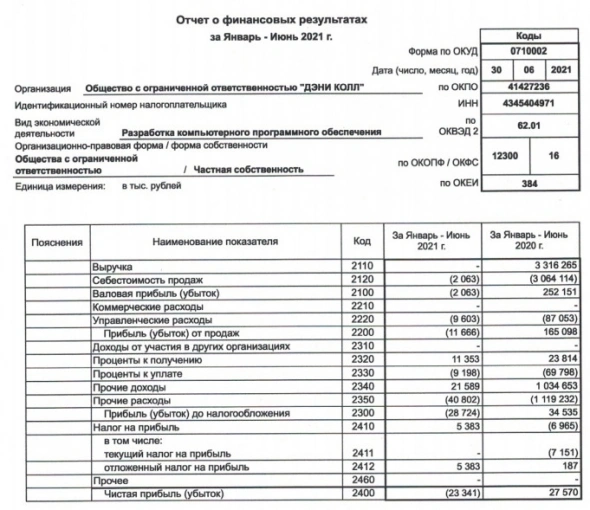

Убыток ДЭНИ КОЛЛ 1 п/г РСБУ составил ₽23 млн против прибыли годом ранее

- 30 июля 2021, 12:23

- |

www.e-disclosure.ru/portal/FileLoad.ashx?Fileid=1716646

Производство свекловичного сахара урожая 2021 года начнется с 01 августа

- 30 июля 2021, 11:44

- |

По данным аналитической службы Союзроссахара с 01 августа в Краснодарском крае начнется производство свекловичного сахара из урожая сахарной свеклы 2021 года. Восемь сахаропроизводителей заводов, среди которых и Концерн «Покровский», за первые 10 дней августа произведут более 50 тыс. тонн свекловичного сахара из урожая сахарной свеклы 2021 года, которые будут приоритетно отгружаться предприятиям розничной торговли.

По данным Национальной товарной биржи за последнюю неделю биржевые цены сахар на российских сахарных заводах стабилизировались на уровне 40,30-40,70 руб/ кг.

Источник: Новости (rossahar.ru)

/Облигации Концерн Покровский 001P-01 (эмитент ОАО «Агрофирма – племзавод „Победа“) входят в портфели PRObonds на 7,5-8% от активов/

ООО "ВсеИнструменты.ру": Анализ финансового состояния

- 30 июля 2021, 11:03

- |

Анализ финансового состояния ООО «ВсеИнструменты.ру» проводится с целью оценки:

- финансовой устойчивости предприятия;

- риска ведения бизнеса;

- инвестиционного риска

Здравствуйте, юные инвесторы, начинающие и продвинутые. Огромное вам спасибо за ⭐➕❤👍 и за комментарии под статьёй "13 вопросов нищего миллионера"

❗Чтобы личные симпатии и антипатии не влияли на объективность анализа, я не читаю пресс-релизы от компаний, я не интересуюсь их сферой деятельности и мне всё равно, как компанию превозносят сторонники и как её топят конкуренты. Я смотрю только на финансовое положение конторы и исходя из увиденного делаю вывод, в котором меня уже никто не переубедит.

( Читать дальше )

Коротко о главном на 30.07.2021

- 30 июля 2021, 10:52

- |

Начало и завершение размещений и ставка купона:

- Сегодня «ПРОМОМЕД ДМ» начинает размещение трехлетних облигаций серии 001P-02 объемом 1,5 млрд рублей. Ставка купона установлена на уровне 9,45% годовых, купоны полугодовые. Номинальная стоимость одной облигации — 1 000 рублей. Цена размещения — 100% от номинала. Московская биржа включила ценные бумаги в Сектор Рынка инноваций и инвестиций. По выпуску предусмотрено поручительство от ООО «Биохимик» и ковенанты.

- «ХимТэк» 5 августа начнет размещение выпуска дебютных четырёхлетних облигаций серии 001P-01 объемом 150 млн рублей. Ставка купона установлена на уровне 13% годовых и зафиксирована на весь период обращения, купоны ежеквартальные. По выпуску предусмотрена амортизация.

- «Кузина» установила ставку 25-48-го купонов по облигациям серии БО-П01 на уровне 15% годовых. До этого ставка была установлена на том же уровне.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал