ОБлигации

Рейтинг компании АО АПРИ "Флай Плэнинг"

- 30 сентября 2021, 14:02

- |

Ранний доступ к рейтингам российских компаний на сайте «Финансовый анализ предприятий ВДО». Подпишись и предсказывай дефолты вместе с ЛИСП-ИР

ИНН: 7453326003

Организация: АО АПРИ «Флай Плэнинг»

Рейтинг-статистика финансового состояния компании с 2017 года. Финансовые показатели, уровень инвестиционного риска и рейтинг предприятия рассчитывался по данным бухгалтерской отчётности предоставленной в ФНС России. С подробным финансовым анализом предприятия по годам, можно ознакомиться перейдя в раздел АО АПРИ «Флай Плэнинг»

Рейтинг АО АПРИ «Флай Плэнинг»

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 5 )

Рэй Далио: Меняющийся мировой порядок. Отношения и войны между США и Китаем. Часть 3 из 3

- 30 сентября 2021, 11:46

- |

Часть 1 | Часть 2

Война культур

То, как люди относятся друг к другу, имеет первостепенное значение для определения того, как они будут справляться с обстоятельствами, с которыми они совместно сталкиваются, и культуры, которые они имеют, будут самыми большими определяющими факторами того, как они относятся друг к другу. То, что американцы и китайцы ценят больше всего и как, по их мнению, люди должны относиться друг к другу, определяет то, как они будут вести себя друг с другом при разрешении конфликтов, которые мы только что рассмотрели. Поскольку у американцев и китайцев разные ценности и культурные нормы, за которые они будут сражаться и умирать, если мы хотим мирно преодолеть наши разногласия, важно, чтобы обе стороны понимали, что это такое и как правильно с ними обращаться.

( Читать дальше )

Рэй Далио: Меняющийся мировой порядок. Отношения и войны между США и Китаем. Часть 2 из 3

- 30 сентября 2021, 11:39

- |

Геополитическая война

Суверенитет, особенно в отношении материковой части Китая, Тайваня, Гонконга, Восточно-Китайского и Южно-Китайского морей, вероятно, является самой большой проблемой Китая. Как вы можете себе представить, период «100 лет унижения» и вторжения иностранных «варваров» во время него дали Мао и китайским лидерам веские основания для того, чтобы а) иметь полный суверенитет в пределах своих границ, б) вернуть отнятые у них части Китая (например, Тайвань и Гонконг) и в) никогда не быть настолько слабыми, чтобы ими могли помыкать иностранные державы. Стремление Китая к суверенитету и сохранению своего особого образа действий (т.е. своей культуры) — вот почему китайцы отвергают требования американцев изменить внутреннюю политику Китая (например, быть более демократичными, по-разному относиться к тибетцам и уйгурам, диктовать Китаю, как поступать с Гонконгом и Тайванем и т.д.). В частном порядке некоторые китайцы отмечают, что они не диктуют Соединенным Штатам, как им следует обращаться с людьми в пределах своих границ. Они также считают, что США и европейские страны культурно склонны к прозелитизму — т.е. к навязыванию другим своих ценностей, своих иудео-христианских верований, своей морали и своего образа жизни, и что эта склонность развивалась на протяжении тысячелетий, еще до крестовых походов. Для них риск суверенитета и риск прозелитизма представляют собой опасную комбинацию, которая может угрожать способности Китая быть всем, чем он может быть, следуя тем подходам, которые он считает наилучшими. Китайцы считают, что их суверенитет и возможность действовать так, как они хотят, что вытекает из их иерархической структуры управления, неприкасаемы. Что касается вопроса суверенитета, они также отмечают, что у них есть основания полагать, что Соединенные Штаты свергнут их правительство — т.е. китайскую коммунистическую партию — если смогут, что также недопустимо [4]. Это самые большие экзистенциальные угрозы, за победу над которыми, по моему мнению, китайцы будут сражаться до смерти, и Соединенные Штаты должны быть осторожны в отношениях с Китаем, если они хотят предотвратить прямое военное столкновение. Что касается вопросов, не связанных с суверенитетом, я полагаю, что китайцы рассчитывают бороться за влияние на них ненасильственным путем, но избегая прямой войны.

( Читать дальше )

Рэй Далио: Меняющийся мировой порядок. Отношения и войны между США и Китаем. Часть 1 из 3

- 30 сентября 2021, 11:30

- |

Предисловие: В этой главе я рассмотрю позиции, в которых сейчас находятся США и Китай, и значение этих позиций для для американо-китайских отношений. Поскольку США и Китай сейчас конкурируют в ряде областей, в рамках которых происходят войны и столкновения, мы будем рассматривать их позиции [в этих областях]. Поскольку по большей части то, что мы будем рассматривать, — это новые версии старых и классических конфликтов (например, новые технологии в классической технологической войне, новое оружие в классической войне и т.д.), мы будем рассматривать их в контексте того, что неоднократно происходило в истории, и с учетом вечных и универсальных принципов, которые мы узнали, изучая эти случаи. Хотя я буду рассматривать спектр возможностей, которые можно рассмотреть, я буду делать это, не вдаваясь в то, как может выглядеть будущее. Я сделаю это в «Будущем», заключительной главе этой книги. В этой главе я также перейду от изложения фактов к изложению мнений (т.е. поделюсь своими неопределенными предположениями).

( Читать дальше )

Алгоритм анализа облигаций

- 29 сентября 2021, 20:06

- |

Приветствую! Напишу о том, как найти облигации, какие выбрать, как анализировать и купить.

Последний пост про рост инфляции заставил многих задуматься о том, как защитить деньги от обесценения, приумножить их в долгосрочном периоде и в то же время не влезать в переоцененные акции.

Многие просили написать про облигации. Я полностью согласен с тем, что облигации в текущих условиях оптимальный вариант инвестирования свободных денег. Поэтому по этим просьбам решил написать об этом инструменте.

Облигации играют важную роль в портфеле. У меня в портфелях они составляют 45% активов. В первую очередь, это ликвидный запас денег на случай снижения рынка акций. Во-вторых, это инструмент с понятной и стабильной доходностью в отличие от акций. Многие помнят, что я увеличиваю инвестиции в акции, когда рынок падает, поэтому в такие периоды облигационный резерв выступает источником покупки акций.

Проще говоря, когда рынок растет, я увеличиваю резерв из облигаций и покупаю акции на минимум. Когда рынок падает, я увеличиваю покупки акций и сокращаю облигационный резерв.

( Читать дальше )

Лизинг-Трейд стал партнером 1С:Лизинг

- 29 сентября 2021, 15:10

- |

Источник: Лизинг-Трейд – новый партнер «1С: Лизинг» (leasing-trade.ru)

/Облигации ООО «Лизинг-Трейд» входят в портфели доверительного управления ИК «Иволга Капитал» в среднем более чем на 5% от активов/

Инновации в инвестициях, или как стать недосягаемым

- 29 сентября 2021, 15:01

- |

Ранний доступ к финансовому анализу на сайте «Финансовый анализ предприятий ВДО». Подпишись и предсказывай дефолты вместе с ЛИСП-ИР

Как-то, видимо по привычке уже, анализируя очередное предприятие на предмет финансового состояния, ждёшь миллиардных оборотов, много миллиардных долгов, отвратительного финансового состояния и повышенного инвестиционного риска. Но ООО «С-Инновации» не такое богатое, в прямом и переносном смысле, предприятие, и оправдывает своё названия, видимо прибегая к инновациям в сфере ведения бизнеса.

Анализ финансового состояния ООО «С-Инновации»

( Читать дальше )

Сбор заявок на облигации ООО МФК «Мани Мен»🔥

- 29 сентября 2021, 11:21

- |

6 сентября 2021 года состоялось открытие книги на сбор заявок на облигационное предложение от ООО МФК «Мани Мен».

Организаторы Банк ГПБ (АО), АО «Альфа-Банк», ООО «УНИВЕР Капитал» и ПАО ТКБ БАНК

ООО МФК «Мани Мен» входит в международную финтех-группу IDF Eurasia, предоставляющую финансовые услуги в России (под брендами Moneyman RU, Online-Ipoteka, ID Collect) и Казахстане (Solva, Moneyman KZ)

-Moneyman обладает наивысшим кредитным рейтингом среди всех МФО

-Занимает 2 место по объему выданных микрозаймов в РФ

-Чистая прибыль Moneyman выросла на 88%

-RoE 48%

🔹Рейтинг эмитента: ruBBB- стабильный прогноз (Эксперт РА)

🔹 Срок обращения облигаций: 3 года.

🔹 Доходность к погашению 12,96% годовых

🔹 Ставка купона: 12.25% годовых

🔹 Выплата купона: ежемесячно

🔹Объем выпуска: 2 млрд руб.

🔹 ISIN код - RU000A103PS8 (МаниМен 03)

Запись вебинара с сооснователем посвященная выпуску облигаций:

( Читать дальше )

Коротко о главном на 29.09.2021

- 29 сентября 2021, 08:47

- |

Итоги размещения, новые выпуски и ставка купона:

- Сегодня «ДиректЛизинг» начинает размещение пятилетних облигаций серии 001P-07 объемом 300 млн рублей. Ставка купона установлена на уровне 11,5% годовых и зафиксирована на весь период обращения бумаг. Купоны квартальные. По выпуску предусмотрена амортизация. Организатор — ИК «Фридом Финанс».

- Мосбиржа зарегистрировала облигации «МСБ-Лизинга» серии 002Р-05. Выпуску присвоен регистрационный номер 4B02-05-24004-R-001P. Бумаги включены в Третий уровень котировального списка и в Сектор компаний повышенного инвестиционного риска.

- НПП «Моторные технологии» 5 октября планирует начать размещение по открытой подписке пятилетних облигаций серии 001Р-03 объемом 100 млн рублей. Ориентир ставки купона ― 11%-11,5% годовых. Организатор — ИК «Риком-траст».

( Читать дальше )

Результаты облигационного доверительного управления ИК "Иволга Капитал" (средняя чистая доходность 11,6% годовых)

- 29 сентября 2021, 07:39

- |

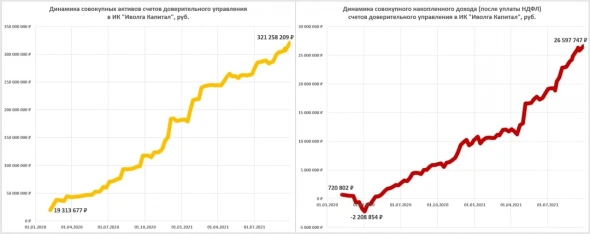

Сумма активов частных инвесторов под управлением ИК «Иволга Капитал» за неделю увеличилась до 321 млн.р. (+8 млн.р.). Накопленный клиентами доход за последние 7 дней также восстановился, до 26,6 млн.р. (+0,5 млн.р.). Компенсационный фонд (на покрытие дефолтных рисков и рисков глубокой просадки облигаций) мы нарастили с 10,1 до 11 млн.р. (3,4% от активов).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал