ОБлигации

📉 Индекс российских государственных облигаций упал до уровня марта 2020 года

- 21 сентября 2021, 10:21

- |

Основные причины: массовый risk — off, инфляция в России и мире, предстоящее заседание ФРС и риски повышения ставки ЦБ РФ

- комментировать

- Комментарии ( 1 )

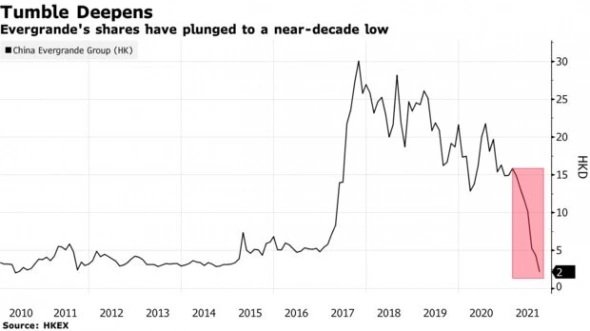

📉 Evergrande продолжает падать после того, как S&P заявляет о вероятности дефолта

- 21 сентября 2021, 10:02

- |

👉 Во вторник ценные бумаги China Evergrande Group продолжили падение на фондовых и кредитных рынках

👉 Акции девелопера в Гонконге рухнули еще на 7% после закрытия в понедельник, зафиксировавшись на уровне 2011 года

👉 Долларовые облигации компании со сроком погашения в 2022 году упали на 0,3 цента до 24,9 цента, в результате чего они потеряли примерно 75% с конца мая

👉 Компания с мусорным рейтингом является крупнейшим эмитентом высокодоходных облигаций в Азии

Отчёт S&P от 20 сентября:

Мы считаем, что Пекин будет вынужден вмешаться только в том случае, если произойдет дефолтное заражение финансовой системы, которое приведет к банкротству нескольких крупных игроков и создаст системные риски для экономики.

👉 Тем не менее, по словам кредитного оценщика, проблемы могут еще больше подорвать доверие инвесторов к сектору недвижимости Китая и кредитным рынкам с мусорным рейтингом. Страх дефолта спровоцировал глобальную распродажу

( Читать дальше )

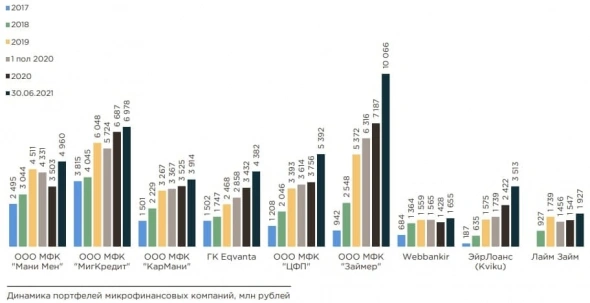

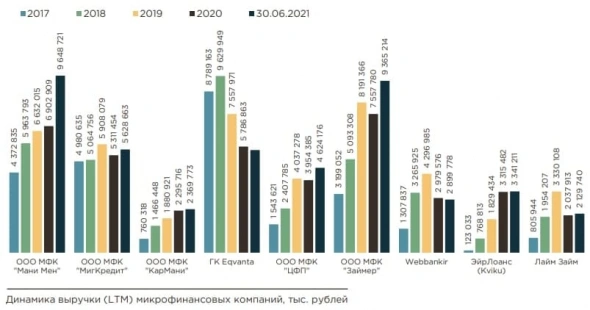

Аналитическая записка ИК "Иволга Капитал". Операционные итоги микрофинансовых компаний - эмитентов облигаций за 1 полугодие 2021 года

- 21 сентября 2021, 09:45

- |

Привожу несколько графиков из записки и прикладываю файл с ней самой.

( Читать дальше )

Онлайн-семинар «IDF Eurasia/MoneyMan: вышли на новый уровень размещения облигаций»⚡️

- 21 сентября 2021, 08:56

- |

Приглашаем на онлайн-семинар, посвященный выпуску облигаций Moneyman (входит в IDF Eurasia) объемом 2 млрд рублей.

Moneyman обладает наивысшим кредитным рейтингом среди всех микрофинансовых организаций в РФ: ruBBB- со стабильным прогнозом по версии Эксперт РА и при этом по итогам первого полугодия 2021 г. Moneyman занимает 2 место по объему выданных микрозаймов, согласно рэнкингу Эксперт РА.

Для Группы IDF Eurasia это уже пятый по счету выпуск облигаций на Московской бирже, участие в составе организаторов крупных игроков финансового сектора АО «Газпромбанк», АО «Альфа-Банк», ПАО «ТРАНСКАПИТАЛБАНК» и ИГ «УНИВЕР Капитал» подтверждает зрелость и надежность эмитента для выхода на новый уровень развития компании.

Это уникальный шанс задать вопрос эмитенту и организатору выпуска и получить ответ в прямом эфире.

Дата и время проведения онлайн-семинара: 21 сентября 2021 г., 11:30.

( Читать дальше )

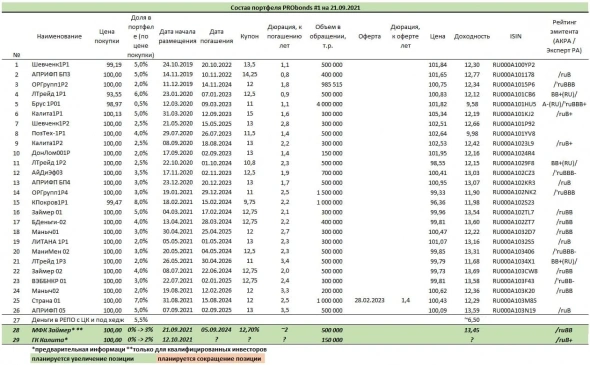

Обзор портфелей PRObonds (доходности 12,5-12,3% годовых). Сохраняем результат вопреки погружению рынка облигаций

- 21 сентября 2021, 07:47

- |

Доходности публичных портфелей PRObonds почти сравнялись, чего не было уже около года. Так, чисто облигационный портфель #1 имеет текущую доходность (за 365 дней) – 12,5% годовых, смешанный портфель #2 – 12,3%.

В плюс портфелю #2, который долго отставал от первого портфеля, сыграл обвал цен на палладий. Остаток короткой позиции в этом металле на прошлой неделе был частично закрыт. И ожидается полное закрытие данной позиции.

( Читать дальше )

MoneyMan, лидер альтернативного кредитования в России, размещает новый выпуск облигаций объемом 2 млрд рублей

- 20 сентября 2021, 17:27

- |

ООО «МФК Мани Мен» (бренд Moneyman, входит в Группу IDF Eurasia) анонсирует размещение выпуска облигаций на 2 млрд рублей. Срок обращения бумаг — три года с ежемесячной выплатой купона для максимизации эффективной доходности инвесторов. Номинал одной бумаги — 1 000 рублей.

Ставка купона составляет 12,25% (доходность 12.96%), что отражает высокое кредитное качество эмитента и является показателем эффективной бизнес-модели и стабильности компании.

Moneyman обладает наивысшим кредитным рейтингом — ruBBB- со стабильным прогнозом по версии Эксперт РА — среди всех микрофинансовых организаций в РФ.

Данный выпуск облигаций является для Moneyman пятым по счету. Объем выпуска обусловлен наличием растущего интереса со стороны различных категорий инвесторов, включая значительный институциональный спрос, как к эмитенту, так и к сектору в целом, и позволяет повысить ликвидность бумаг. Таким образом Moneyman диверсифицирует базу инвесторов и привлекает крупных институциональных игроков.

( Читать дальше )

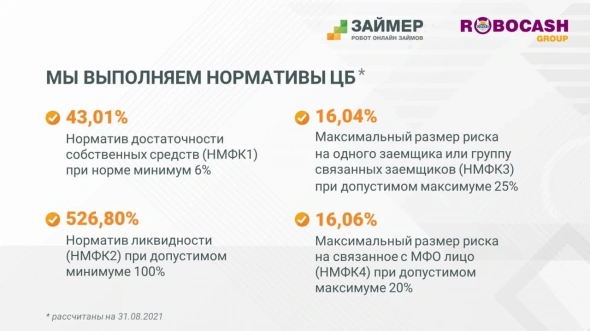

"Займер" опубликовал нормативы, по которым его контролирует ЦБ

- 20 сентября 2021, 15:12

- |

МФК “Займер” публикует значения нормативов НМФК -1, 2, 3, 4, рассчитанные на конец августа 2021 года. Ежемесячно специалисты компании предоставляют их в ЦБ для контроля надежности финансового бизнеса. Особенно важны НМФК 1 и НМФК 2 — нормативы достаточности средств и ликвидности, они лучше всего говорят об устойчивости компании.

Принимайте во внимание — и следите за развитием «Займера» вместе с нами!

ЭнергоТехСервис-финансовый проглот или энергетический лидер?

- 20 сентября 2021, 15:02

- |

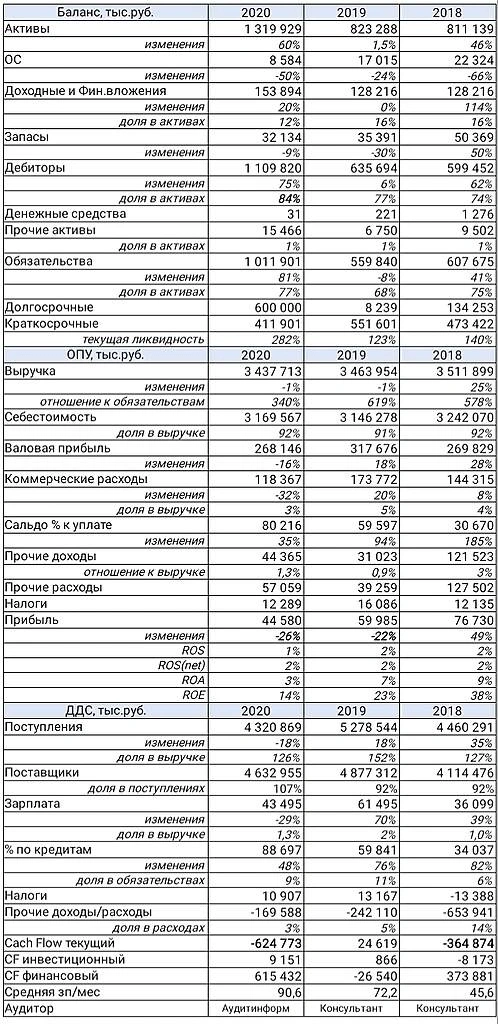

Какое предприятие не возьми, оно непременно будет лидирующим, либо номером один в своей отрасли. Не обошлось без самовосхваления и ООО «ЭнергоТехСервис». То, что они лидеры среди российских энергетических компаний, можно узнать на их сайте. Становится интересным, как выглядит энергетический лидер с финансовой точки зрения?

Анализ финансового состояния ООО «ЭнергоТехСервис»

Финансовый анализ ООО «ЭнергоТехСервис»

Анализ финансового состояния ООО «ЭнергоТехСервис» проводится с целью оценки:

- финансовой устойчивости;

- риска ведения бизнеса;

- инвестиционного риска

( Читать дальше )

Недельный обзор рынков

- 20 сентября 2021, 13:23

- |

Если вас интересуют другие аналитические и информационные материалы от банка АО АКБ «ЦентроКредит», смотрите их на нашем сайте в информационном разделе.

ГЛОБАЛЬНЫЙ РЫНОК

СТАНЕТ ЛИ EVERGRANDE КИТАЙСКИМ LEHMANN BROTHERS?

Сможет ли крах Evergrande сыграть такую же роль, какую 13 лет назад сыграл коллапс LB? На эту тему уже много спекуляций, но ответ однозначный – НЕТ! Это совершенно разные кейсы. Там был банк из топ-5 монстров Wall-Street. Как только он прекратил платить по счетам, возник паралич всей мировой финансовой системы. Здесь же застройщик с долгом $300 млрд (у LB было $700 млрд). Конечно, китайские банки и многие фонды понесут потери. Но ни для кого из крупных китайских банков (крупнейшие кредиторы Evergrande – Agriculture Bank of China, China Minsheng Banking Corp, China CITIC Bank Corp) эти потери не станут фатальными. Эта ситуация возникла не вчера. Банки наверняка последний год сокращали exposure на Evergrande и формировали резервы. Если всё-таки им потребуется поддержка, то нет сомнений в том, что крупнейшим банкам Китая регулятор всегда подставит плечо.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал