ОБЛИГАЦИИ

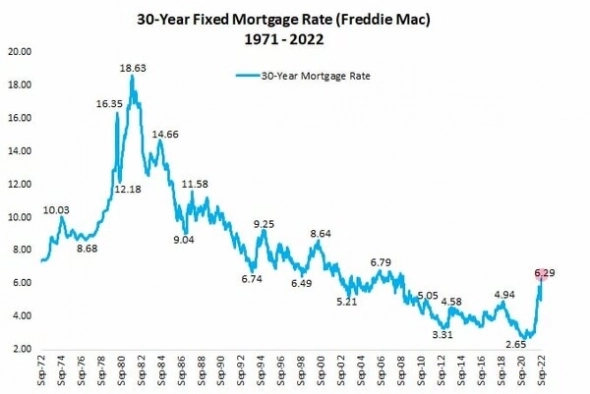

Bloomberg: на Западе повышение ставок вызвало сильнейший с 1949 года обвал гособлигаций — РБК

- 26 сентября 2022, 08:06

- |

Обвал гособлигаций по всему миру происходит на фоне того, что ФРС США и другие центральные банки отошли от политики по удержанию процентных ставок около нуля и начали их повышать

https://www.rbc.ru/finances/26/09/2022/6330cc599a7947a5420e9817

- комментировать

- 205 | ★1

- Комментарии ( 0 )

Обзор прессы: рубль, уголь, облигации — 26/09/22

- 26 сентября 2022, 08:01

- |

Реальный рубль будет относительно стабилен в отдаленном будущем

Центр макроэкономического анализа и краткосрочного прогнозирования (ЦМАКП) рассчитал макроэкономическую оценку разных режимов денежно-кредитной политики на среднесрочную динамику курса рубля, стабильность цен и выживаемость отраслей—нетто экспортеров. В силу переоцененности курса самыми уязвимыми сейчас являются добыча нефти и газа, прочих полезных ископаемых, обработка древесины, лесной сектор, часть легкой промышленности и сектор прочего транспорта и оборудования. В долгосрочной перспективе и при заданных параметрах рисков заметного изменения курса рубля аналитики не видят.

https://www.kommersant.ru/doc/5581345

Минфин сможет направить на закупки валюты ₽900 млрд в следующем году

Минфин может в следующем году направить на закупки валюты почти 1 трлн руб. Согласно проекту Основных направлений бюджетной, налоговой и таможенно-тарифной политики, ведомство ожидает дополнительных нефтегазовых доходов федерального бюджета в 2023 г. в объеме 939 млрд руб. Как уточнил близкий к правительству источник, эта сумма в теории может быть направлена на закупки валюты для ослабления рубля в рамках бюджетного правила, которое планируется перезапустить со следующего года, хотя и не во всей его полноте. «Бюджет формируется на основе новых параметров бюджетного правила, которое будет законодательно закреплено, поэтому возможность [возобновить интервенции] есть, в том числе в переходный период»

( Читать дальше )

Как завладеть миром. Инвестируйте умно и мыслите глобально

- 25 сентября 2022, 14:12

- |

Эндрю Крейг — автор книги «Как завладеть миром. Инвестируйте умно и мыслите глобально» более 20 лет проработал в различных финансовых компаниях в Лондоне и Нью-Йорке после чего решил нести свет знаний в этот невежественный мир.

«Прочитав эту книгу, без преувеличения вы, скорее всего, будете понимать в экономике больше, чем многие политики и журналисты широкого профиля в США и Великобритании».

Книга начинается с классической байки западного мира — рассказе о силе сложных процентов. Если сам Эйнштейн считал это 8-м чудом, то разве вы не уверуете? Откладывайте и вкладывайте на протяжении 30 лет и станете мультимиллионером.

В российской же действительности за тридцать лет меняются политические уклады, и жизнь сбрасывается на ноль. У нас приходит серенький волчок и кусает за бочок (обособление иностранных акций производит), или была избушка лубяная, а стала ледяная (заморозили ETF-фонды). Такие книги нужно соотносить с нашей реальностью.

( Читать дальше )

Как пережить безумные времена на фондовом рынке. Несколько советов для новичков.

- 25 сентября 2022, 11:37

- |

🌪 В такое неспокойное время хотелось бы вам дать несколько советов в инвестировании. Все-таки та волатильность, которая присутствует на рынке, будоражит умы частных инвесторов и тем самым подвергает их капиталы опасности. Вот несколько советов, чтобы не утонуть в пучине безумия:

▪️ Если красный портфель подвергает ваш разум панике и даже малейшее отклонение мешает вашему спокойному сну, то необходимо подумать о вкладе в застрахованные депозиты. В крайнем случае иметь портфель только из облигаций. Доходность будет малой, но это плата за спокойный сон.

▪️ Спустя какой-либо кризис, каждый второй вам будет рассказывать, что был шанс хорошо заработать и нарастить свой капитал, но все забывают, что начало этого кризиса воспринимается как риск и плодит множество страхов. Готовы ли вы инвестировать, когда актив падает каждую неделю? Возможно, надо пересмотреть свою стратегию и сделать равные доли финансовых инструментов.

( Читать дальше )

Из позитивного: отсутствует ажиотаж в магазинах и банках. Экстраполяция на рынки. Акции и ОФЗ.

- 25 сентября 2022, 11:25

- |

2. Таким образом, представляется, что паника затронула в основном «креативный класс» — пользователей соцсетей и людей, могущих попасть под призыв

3. Население (поведение населения) мобилизацию не отвергло! То есть народ не считает мобилизацию безумием, как хотят видеть некоторые

4. То есть власть доказала, что может контролировать финансовую систему, продовольствие, наладить экспорт и импорт

5. Но! Это отнюдь не гарантирует проведение той же дивидендной политики! Поэтому акции могут просесть. Как я уже говорил ранее — самым простым способом пополнить бюджет является — заставить госкомпании(а может быть и не только) купить за счёт средств, выделенных на дивиденды, ОФЗ на все 100%.

6. В течение ближайших трёх лет дефицит бюджета будет финансироваться за счёт ОФЗ. Поэтому для власти крайне важно не допустить сильных движений на долговом рынке.

7. Представляется, что покупка ОФЗ — разумный шаг.

Проект бюджета складненький, поводов для пессимизма особых не вижу.

- 24 сентября 2022, 12:37

- |

Рисков с ходу два:

1. Удобнее, чем делиться дивидендами заставить госкомпании купить на все ОФЗ для покрытия дефицита бюджета, но это все по чеснаку, так как сейчас цены на ОФЗ низкие и дивиденды могут быть отложены и выплачены с профитом для стратегических держателей. Поэтому, надежды на дивиденды могут не оправдаться

2. Может заметно подсократиться число желающих ипотеку брать, и здесь просадка может быть, но это давно пора

Дефицит бюджета в 2% ВВП совсем не критичен, если больше будет — тоже не страшно

У ОФЗ не вижу потенциала большой просадки, не факт что вырастут вот прямо сейчас, правда. Но доходность сейчас солидная.

Что творится? Утренний обзор

- 24 сентября 2022, 10:59

- |

Субботий. Посмотрим, что нам там пишут и сообщают.

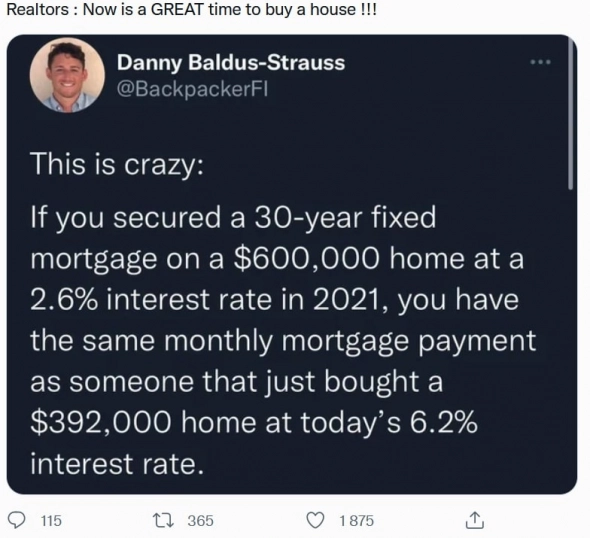

Начнем… начнем с недвижки. Они пишут...

( Читать дальше )

Волатильная нефть, падающее в цене золото, кризис недвижимости в США, геополитические риски - все это приговор для нашего фондового рынка.

- 23 сентября 2022, 20:51

- |

📉 Сегодняшний слив на фондовом рынке был для вас сюрпризом? Не думаю. Если активно изучать экономические новости, учитывать геополитические риски и наблюдать за рынком сырья, то становится понятно многое. То ралли на дивидендах Газпрома/Татнефти, что устроили вчера хватило всего на один день, а дальше фиксировали прибыль. Я бы во многом для начала дождался референдумов, последующей реакции Европы/Запада по санкциям, а потом бы уже откупал дно (не факт, что это будет именно оно, факторов ещё множество, чтобы словить второе в подарок или третье). А вот какие показатели рынка намекают нам о том, что это ещё не конец истории падения:

▪️ В сегодняшний кризис золото — это лакмусовая бумажка. Своего рода валюта, которая себя чувствует весьма удручающе. Золото падает ниже 1650$, то ли ещё будет?

( Читать дальше )

Ozon согласовал условия реструктуризации конвертируемых облигаций с их держателями

- 23 сентября 2022, 19:12

- |

В результате переговоров с держателями облигаций кипрская Ozon Holdings PLC договорилась с держателями 35,9% облигаций, в том числе с комитетом держателей конвертируемых облигаций, об условиях реструктуризации выпуска на 750 миллионов долларов

Ozon досрочно погасит облигации в рублях или долларах — на выбор владельца бумаги. Выплаты составят до 85% от номинала облигаций в рублях и до 67% от номинала в долларах, включая проценты, начисленные до 24 августа, и вознаграждение за участие в соглашении о неотчуждении.

Ozon согласовал условия реструктуризации конвертируемых облигаций — ПРАЙМ, 23.09.2022 (1prime.ru)

"Лукойл" разместит замещающие облигации на $6,3 млрд

- 23 сентября 2022, 16:37

- |

Совет директоров «Лукойла» принял решение о размещении замещающих облигаций на $6,3 млрд.

Выпускаемые облигации подлежат оплате еврооблигациями, выпущенными компаниями LUKOIL International Finance, LUKOIL Capital DAC и LUKOIL Securities.

Совет директоров «Лукойла» принял решение о размещении замещающих облигаций на $6,3 млрд (tass.ru)

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал