ОБЛИГАЦИИ

Минфин вышел на рынок внутреннего долга. Во флоутере очередное крупное размещение, перед этим банки заняли в РЕПО ₽1 трлн.

- 09 декабря 2022, 09:51

- |

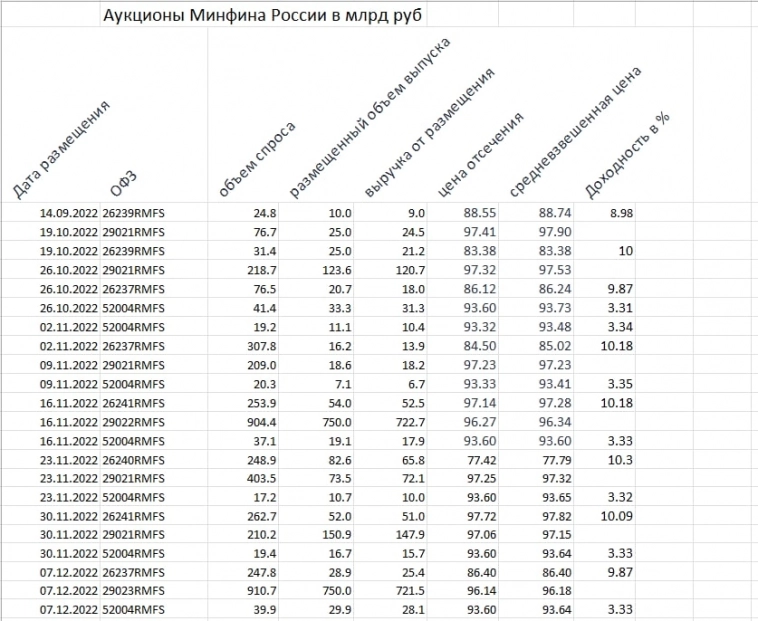

🇷🇺🏦 Минфин в очередной раз вышел на рынок внутреннего долга. Кажется, что правительство испытывает дефицит бюджета. Инвесторы могли наблюдать второе внушительное размещение во флоутере, которое как бы нам намекает, что аппетиты Минфина растут. Всего же на рынок было предложено ОФЗ трёх типов:

▪️ Флоутер ОФЗ—29023 (переменный купон, погашение в 2034)

▪️ Классика ОФЗ—26237 (погашение в 2029)

▪️ Линкер ОФЗ—52004 (погашение в 2032, с индексируемым номиналом)

Средневзвешенная доходность в классике составила 9,87%, бумаг было продано на ₽28,87 млрд при спросе в ₽247,75 млрд. В линкере спрос составил ₽39,89 млрд, а продано было по номиналу ₽29,9 млрд, средневзвешенная доходность — 3,33%. Самое интересное случилось с флоутером. При спросе ₽910,7 млрд, было размещено на ₽750 млрд по средневзвешенной цене в 96,18. Как итог Минфин разместил на ₽808,8 млрд в этот день.

( Читать дальше )

- комментировать

- 233

- Комментарии ( 1 )

Приоритетное направление бизнеса ООО «НЗРМ»

- 09 декабря 2022, 07:26

- |

В начале 2022 года эмитент планировал развитие бизнеса сразу по нескольким направлениям. Однако рыночный спрос внес свои коррективы. На первый план вышел проект по производству быстровозводимых модульных конструкций и зданий.

Завод и ранее выпускал модульные конструкции, но уже в этом году проект был доработан до стадии готового продукта, привлечены партнеры, каждый из которых отвечает за свою часть производственного цикла: обшивку, монтаж, логистику и прочее.

Дмитрий Ионычев, директор ООО «НЗРМ»:

«Все, кому мы предлагаем это направление, и надо сказать, успешно, — производственные компании, которые по идее должны были с нами конкурировать. Нам удалось выстроить бизнес-процессы таким образом, что компании-конкуренты стали нашими партнерами — участниками нового перспективного проекта».

Этот вид продукции имеет огромный спрос — продукт сам себя продает настолько эффективно, что производственные мощности не успевают за выполнением поступающих заявок. В связи с этим пришлось экстренно закупать две дополнительные единицы оборудования, чтобы расширить объемы производства на участке.

( Читать дальше )

«Группа «Продовольствие» перенесла дату окончания размещения бумаг

- 09 декабря 2022, 07:20

- |

Компания рассчитывает доразместить выпуск номинальным объемом 170 млн рублей до конца января 2023 г. Шансы найти заинтересованных инвесторов на рынке ВДО в компании оценили как «довольно высокие». Тем более что первые два биржевых выпуска эмитента разошлись за день.

«Группа «Продовольствие» продлила срок размещения трехлетнего биржевого выпуска облигаций серии 001P-02 номинальным объемом 170 млн рублей до 31 января 2023 г. К настоящему времени компания реализовала чуть больше 15% облигаций.

«Это уже наше третье размещение «Группы «Продовольствие» на рынке облигаций. Шансы на успешное размещение оцениваем как довольно высокие, так как компания имеет хорошую репутацию и за годы работы на публичном долговом рынке смогла завоевать доверие инвесторов. Мы получаем хороший отклик со стороны частных инвесторов», — говорит директор «Группы «Продовольствия» Дементий Глухов.

( Читать дальше )

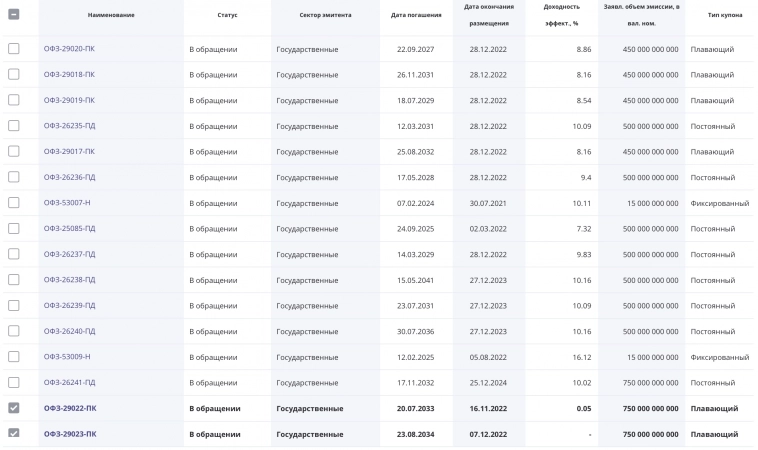

портфель из ОФЗ

- 09 декабря 2022, 00:06

- |

Какие могут быть варианты портфеля только из ОФЗ? Может кто скинет варианты. В сети посмотрел, что есть, это теория. Теперь интересно кто как сделал на практике.

Если вопрос глупый, прошу не смеяться. Все когда то начинали с нуля.

Сумма портфеля — 500.000.

МОЭК 13 декабря проведет сбор заявок на 6-летние облигации серии 001Р-05 объемом 5 млрд руб

- 08 декабря 2022, 18:23

- |

Ориентир доходности — премия не выше 140 б.п. к ОФЗ на сроке 3 года. Купоны полугодовые.

Организатором и агентом по размещению выступит Газпромбанк.

Техразмещение запланировано на 22 декабря.

В настоящее время в обращении находится 4 выпуска биржевых облигаций компании на 20 млрд рублей.

Мосбиржа зарегистрировала облигации Группы Черкизово серии БО-001P-06

- 08 декабря 2022, 18:17

- |

Выпуску присвоен регистрационный номер 4B02-06-10797-A-001P.

Андеррайтером при размещении выпуска назначен Газпромбанк.

Параметры займа пока не раскрываются.

В настоящее время в обращении находятся 4 выпуска биржевых облигаций компании на 32,3 млрд рублей.

По итогам первого полугодия 2022 года выручка группы выросла на 20,1%, до 88,9 млрд рублей. Чистая прибыль сократилась на 48,9%, до 6,9 млрд руб.

Как заработать миллиард долларов? Откровения гендиректора ИК "Иволга Капитал"

- 08 декабря 2022, 18:03

- |

Онлайн-эссе гендиректора ИК «Иволга Капитал» о российской экономике и фондовом рынке, о практике ведения бизнеса и деньгах.

9 декабря 16:00 (МСК)

( Читать дальше )

ТГК-1 15 декабря проведет сбор заявок на 5-летние облигации серии БО-001Р-01 с офертой через 3 года объемом 5 млрд руб.

- 08 декабря 2022, 17:55

- |

Ориентир доходности будет определен позднее. Купоны полугодовые. Организатором и агентом по размещению выступит Газпромбанк.

Техразмещение запланировано на 22 декабря.

В настоящее время в обращении нет облигаций компании, последний выпуск был погашен в феврале 2022 года.

Как сохранить деньги в 2023 году? / Что делать со своими сбережениями в России? Инвестиции в Кризис

- 08 декабря 2022, 17:04

- |

Обсуждаем сегодня оставшиеся варианты сохранения и инвестирования средств в России. Где найти доходность, но с минимальными рисками на кошелька и для нервов? Есть ли надежные варианты сохранения денег в валюте? Говорим об этом сегодня.

( Читать дальше )

QE в России. «Почему одним можно, а другим нельзя?

- 08 декабря 2022, 16:42

- |

Многие задавались справедливым вопросом. Если США, Япония, Еврозона и Великобритания лупят эмиссией во все стороны, чем Россия хуже?

Данный механизм был табу у Центробанка, опасаясь утечек капитала и разгона инфляции. Если с хаотичным выводом капитала относительно разобрались, по крайней мере, в юрисдикцию недружественных стран, а с инфляцией еще есть вопросы.

Как известно, Минфин в ноябре вышел на очень крупные размещения, одни из максимальных за месяц и рекордные за всю историю в рамках одного размещения. Вчера (7 декабря) этот трюк был повторен, причем в полном соответствии с изначальной схемой.

Размещения флоутера (с переменной ставкой) 29023 с погашением в 2034 году состоялось очень успешно на невероятную сумму в 750 млрд руб по номиналу по средневзвешенной цене в 96.18 с конечной выручкой для Минфина в 721.5 млрд (разница ушла покупателям).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал