SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Норникель

Обвал доллара начался? Ралли в акциях продолжается

- 25 ноября 2020, 00:04

- |

💗 Спасибо каждому за лайки и подписку на канал 💗 Прочти описание целиком! 🔽🔽🔽

🔔Подписаться на канал youtube.com/c/EverydayMarketInvestments

( Читать дальше )

- комментировать

- 4.8К | ★6

- Комментарии ( 41 )

Рынок в бешенстве, есть ли ориентиры на рынке? Что делать с долларом

- 24 ноября 2020, 00:17

- |

💗 Спасибо каждому за лайки и подписку на канал 💗 Прочти описание целиком! 🔽🔽🔽

🔔Подписаться на канал youtube.com/c/EverydayMarketInvestments

( Читать дальше )

Подробный анализ «Норникель» за 9 месяцев 2020года.

- 21 ноября 2020, 01:22

- |

Подробный анализ «Норникель» за 9 месяцев 2020года.

Всем привет, пробуя себя в этом первый раз. Не судите строго. Возможно могу быть ошибки.

P.S кому лень читать, тот может посмотреть видео в самом низу

«Норникель» — российская горно-металлургическая компания.

В настоящее время «Норникель» объединяет группу предприятий, возглавляемую Публичным акционерным обществом «Горно-металлургическая компания «Норильский никель».

Кредитный рейтинг компании

1-Standard & Poor's: BBB- на 11.10.2019

2-Moody's: Baa3 на 12.02.2019

3-Fitch Ratings: Baa3 на 12.02.2019

4-Эксперт РА:ruAAA 26 ноября 2019

Финансовое состояние бизнеса

Бухгалтерский баланс — отображает балансовую стоимость всех активов, принадлежащих фирме, а также источники финансирования данных активов.

1-СДП: 338млрд.руб.

( Читать дальше )

Всем привет, пробуя себя в этом первый раз. Не судите строго. Возможно могу быть ошибки.

P.S кому лень читать, тот может посмотреть видео в самом низу

«Норникель» — российская горно-металлургическая компания.

В настоящее время «Норникель» объединяет группу предприятий, возглавляемую Публичным акционерным обществом «Горно-металлургическая компания «Норильский никель».

Кредитный рейтинг компании

1-Standard & Poor's: BBB- на 11.10.2019

2-Moody's: Baa3 на 12.02.2019

3-Fitch Ratings: Baa3 на 12.02.2019

4-Эксперт РА:ruAAA 26 ноября 2019

Финансовое состояние бизнеса

Бухгалтерский баланс — отображает балансовую стоимость всех активов, принадлежащих фирме, а также источники финансирования данных активов.

1-СДП: 338млрд.руб.

( Читать дальше )

Консенсус по ценам на металлы и оценка ГМК на споте

- 19 ноября 2020, 01:25

- |

Как видно из таблицы ниже, спотовые цены на металлы догнали и перегнали прогнозы на 2021 год особенно после положительных новостей об успешности вакцин-кандидатов. На споте Норникель стоит очень дешево ~ 5x EBITDA 21-22E с дивидендной доходность ~14,5% (с учетом выплаченных дивидендов в соответствующий период)

Аналитика сектора в t.me/RussianMetals

Аналитика сектора в t.me/RussianMetals

Обвал рубля и рынка акций начинается или нас ждет тотальный развод? Обзор рынка

- 19 ноября 2020, 01:20

- |

💗 Спасибо каждому за лайки и подписку на канал 💗 Прочти описание целиком! 🔽🔽🔽

🔔Подписаться на канал youtube.com/c/EverydayMarketInvestments

( Читать дальше )

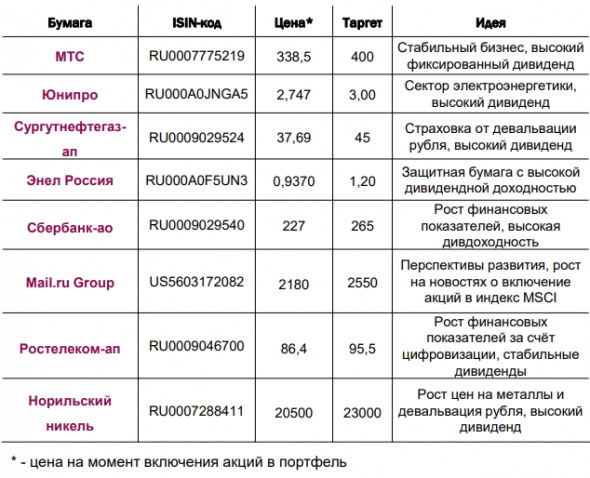

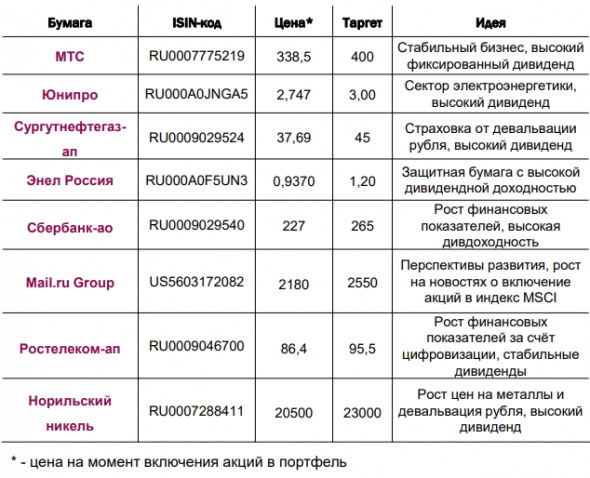

Портфель “Top Picks” - КИТ Финанс Брокер

- 18 ноября 2020, 20:45

- |

Портфель Top Picks — инвестиционный портфель, сформированный из ценных бумаг российских эмитентов, которые согласно нашей оценке имеют оптимальное соотношение риск-доходность.

СТРУКТУРА ПОРТФЕЛЯ

100%акций

Пересмотр портфеля 1 раз квартал

ГОРИЗОНТ ИНВЕСТИРОВАНИЯ

— 1-3 года

Портфель подойдет для формирования ИИС

ТОРГОВАЯ ПЛОЩАДКА

Московская биржа

На акциях ФосАгро и НОВАТЭка с учётом дивидендов мы заработали +15,3% и +19,3%. Кроме этого, мы получили дивиденды по акциям Сбербанка и МТС в размере 18,7 руб. и 8,93 руб., что в свою очередь равняется доходности +8,3% и +2,6%.

( Читать дальше )

СТРУКТУРА ПОРТФЕЛЯ

100%акций

Пересмотр портфеля 1 раз квартал

ГОРИЗОНТ ИНВЕСТИРОВАНИЯ

— 1-3 года

Портфель подойдет для формирования ИИС

ТОРГОВАЯ ПЛОЩАДКА

Московская биржа

Спустя 1,5 месяца после публикации портфеля 2 из 8 выбранных нами акций дошли до целевого уровня, в связи с этим, мы закрываем позиции и производим ребалансировку портфеля.КИТ Финанс Брокер

На акциях ФосАгро и НОВАТЭка с учётом дивидендов мы заработали +15,3% и +19,3%. Кроме этого, мы получили дивиденды по акциям Сбербанка и МТС в размере 18,7 руб. и 8,93 руб., что в свою очередь равняется доходности +8,3% и +2,6%.

( Читать дальше )

Все ждут коррекцию, а будет ли она? что делать с долларами?

- 17 ноября 2020, 01:46

- |

💗 Спасибо каждому за лайки и подписку на канал 💗 Прочти описание целиком! 🔽🔽🔽

🔔Подписаться на канал youtube.com/c/EverydayMarketInvestments

Запись рекомендую смотреть на скорости х1,25-1,5

( Читать дальше )

Усиленные Инвестиции: обзор за 6 - 13 ноября

- 16 ноября 2020, 02:10

- |

Уважаемые коллеги, представляем итоги последней недели:

Портфель вырос на 2.4% (+2.1% совокупно с учетом Evraz и Petropavlovsk на бирже LSE) против индекса Мосбиржи +4.5%Petropavlovsk -2.3%, Evraz -0.3% в пересчете на рубли. Портфель на LSE (включает только эти компании) на данный момент составляет 7.4% от совокупного

По основным компаниям изменения: Русагро +8.3%, Фосагро +1.9%, Норникель +1.7%, QIWI +1.8%, Петропавловск -2.9%, Полиметалл -10.0%, Лента +5.6%, М.Видео +3.1%, Магнит +2.8%, QIWI +1.8%, X5 -2.1%

1Изменения цен здесь приводятся от вечера пятницы прошлой недели к ценам вечера последней пятницы (момент окончания торгов).

Данный аналитический обзор не является индивидуальной инвестиционной рекомендацией, и финансовые инструменты либо операции, упомянутые в данном сообщении, могут не соответствовать Вашему инвестиционному профилю. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. За возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном сообщении, никто, кроме самого инвестора, ответственности не несет.

С уважением,

Команда Усиленных Инвестици

Портфель вырос на 2.4% (+2.1% совокупно с учетом Evraz и Petropavlovsk на бирже LSE) против индекса Мосбиржи +4.5%Petropavlovsk -2.3%, Evraz -0.3% в пересчете на рубли. Портфель на LSE (включает только эти компании) на данный момент составляет 7.4% от совокупного

По основным компаниям изменения: Русагро +8.3%, Фосагро +1.9%, Норникель +1.7%, QIWI +1.8%, Петропавловск -2.9%, Полиметалл -10.0%, Лента +5.6%, М.Видео +3.1%, Магнит +2.8%, QIWI +1.8%, X5 -2.1%

1Изменения цен здесь приводятся от вечера пятницы прошлой недели к ценам вечера последней пятницы (момент окончания торгов).

Данный аналитический обзор не является индивидуальной инвестиционной рекомендацией, и финансовые инструменты либо операции, упомянутые в данном сообщении, могут не соответствовать Вашему инвестиционному профилю. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. За возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном сообщении, никто, кроме самого инвестора, ответственности не несет.

С уважением,

Команда Усиленных Инвестици

Рубль снова падает, а акции продолжают взлет.

- 14 ноября 2020, 00:34

- |

💗 Спасибо каждому за лайки и подписку на канал 💗 Прочти описание целиком! 🔽🔽🔽

🔔Подписаться на канал youtube.com/c/EverydayMarketInvestments

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал