Норильский никель

Как я не стал миллионером, или об эффективности стратегии "купил и держи".

- 21 февраля 2020, 18:47

- |

Кредитования населения банки тогда еще не практиковали, как сейчас, а состоятельных родных-знакомых

в окружении не имелось. Пришлось резать все портфели с российскими акциями

( именно резать, так, как собирались они мной с 1995 года,

и совсем не по тем ценам, по которым пришлось продать).Там было много разных эмитентов, но остановлюсь на

Норильском Никеле. в обладании имелся пакетик в 100 акций обычки, а стоили они тогда по 220 рублей за штуку при баксе по 28.

И если бы мне тогда удалось удержаться от их продажи, то по простому подсчету сейчас бы стоимость моего пакетика была 2 200 000 +

850 000 за 100 акций «Полюс-золота», которые выделяли в свое время из бумаг самого «Никеля».

Итого минимум 3 ляма деревянных ничего не делая.

Да и дивидендов по этому пакету накопилось бы прилично за прошедшие 19 лет. Эхх.

А ведь наверняка и сейчас можно найти бумаги, которые обеспечат безбедное будущее рискнувшему вложиться и удержать лет 10 -15.

П.С. Пишу, именно потому что пакет у меня был, а не из теории если бы купил тогда-то, тогда-то,

и удержать его при сильном желании было возможно. Но не судьба…

- комментировать

- 3.1К | ★1

- Комментарии ( 39 )

❗❗❗Инвестиционная идея шорт (продажа) акций Норникеля по текущей цене 21900 цель снижения 17000

- 12 февраля 2020, 12:44

- |

Инвестиционная идея шорт (продажа) акций Норникеля по текущей цене 21900 цель снижения 17000

Ближайшие цели снижения акций Норильского никеля 17000-19000

❗В акциях Норникеля пузырь и могут очень сильно обвалится, они выросли с апреля 2018 года более чем на 150% в рублях, долларах и евро, и могут упасть более чем на 30 % до 14000.

Акции Норникеля продают иностранные инвесторы Vanguard (на 31.12.2019 -4,75%), Шведский банк (-6,05% и -3,08%), BlackRock (-1,29%)

Норникель производит Никель, Медь, Платину и Палладий.

С апреля 18 года цена на никель не изменилась 13800

Цена на Медь упала на 9 % до 6250

Цена на Платину выросла всего на 7%

Цена на Палладий выросла на 115%

Рубль укрепился в доллару на 2, 5% и на 9,5 % к евро.

Сейчас акции Норникеля выглядят сильно перегретыми

Инвестиционные идеи, новости, аналитика на канале в Telegram ttttt.me/hedge_fund_com

РФПИ может получить $1 млрд из ФНБ для инвестиций в «Арктик Палладий»

- 10 февраля 2020, 13:29

- |

Президент РФ Владимир Путин в январе поручил выделить средства, позже первый вице-премьер РФ Андрей Белоусов направил поручение в Минфин, Минэкономразвития, а также в Минвостокразвития.

Норильский никель: рекордные производственные результаты за 2019 г.

- 03 февраля 2020, 19:10

- |

Компания отчиталась о производственных результатах по итогам 2019 г. Производство никеля выросло на 5% по сравнению с прошлым годом – до 229 тыс. на фоне перехода новой технологии, а также роста загрузки мощностей на Кольской ГМК. Производство меди аналогично увеличилось на 5% — до рекордных 449 тыс. тонн. за счёт увеличения добычи руды с содержания меди и планового выхода на полную мощность Быстринского ГОКа.

Благодаря выработке незавершенного производства в 2019 г. на фоне ралли цен на производимые металлы, производство палладия выросло на 7% по сравнению с 2018 г. – до 2,9 млн унций, а платины на 8% — до 0,7 млн унций.

( Читать дальше )

Норильский никель . Обзор операционных показателей за 4-ый квартал 2019 года. Прогноз дивидендов за 2020г, общие мультипликаторы сектора.

- 31 января 2020, 17:14

- |

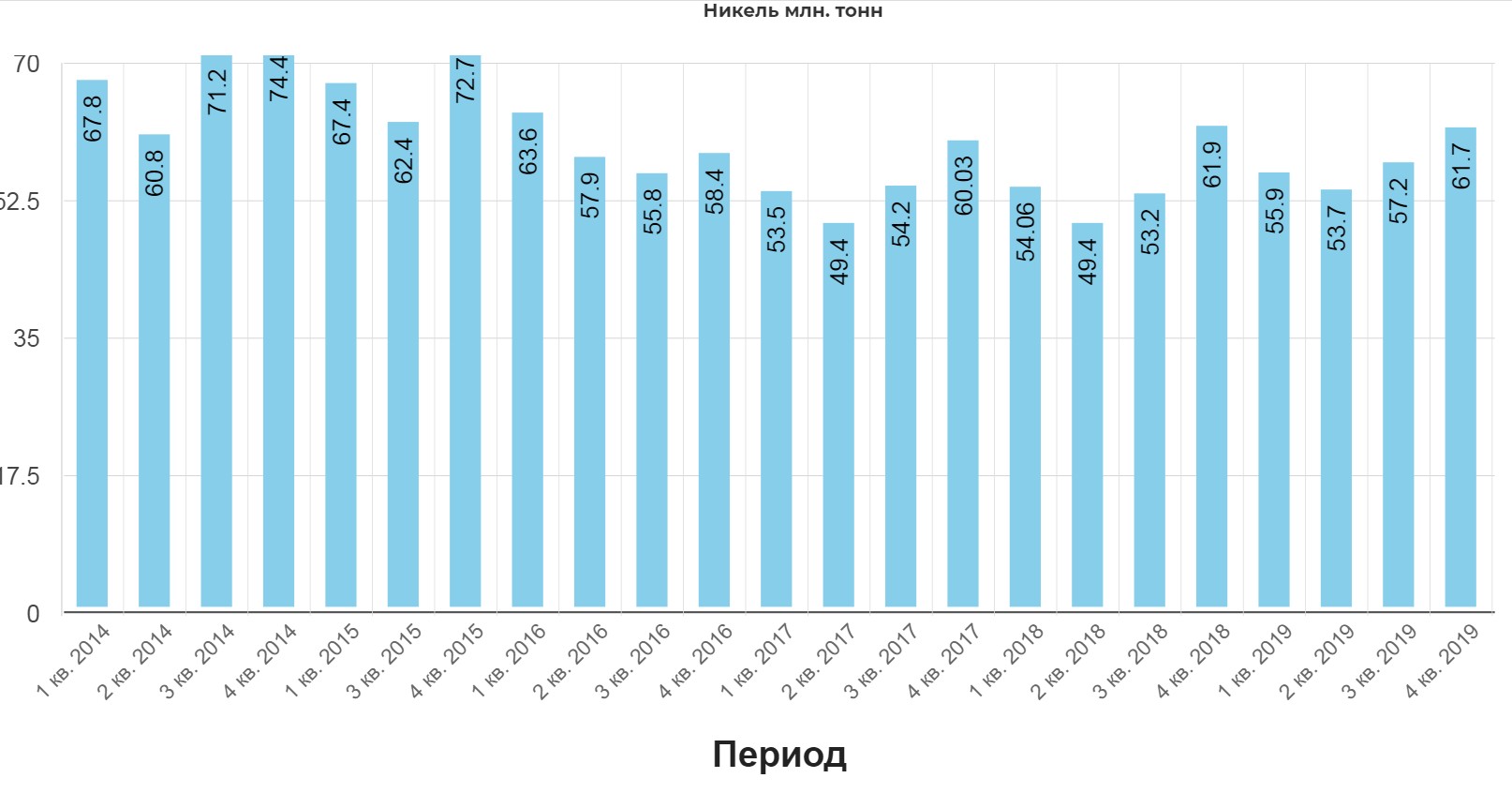

В результате перехода никелевого рафинирования на технологию хлорного выщелачивания, а также роста загрузки карбонильных мощностей на Кольской ГМК производство никеля выросло на 5% до 229 тыс. тонн. Производство меди выросло на 5% до рекордных 499 тыс. тонн за счет повышения производственной эффективности, роста объемов добычи руды и увеличения содержания меди, а также планового наращивания производства на Быстринском ГОКе, который перешел в режим полной промышленной эксплуатации с сентября 2019 года

В четвертом квартале 2019 года объем производства никеля составил 62 тыс. тонн, что на 8% выше третьего квартала. Основными причинами роста стали увеличение производства никелевого концентрата для реализации третьим лицам и более высокие объемы производства карбонильного никеля на Кольской ГМК.

дивидендов за 2020г, общие мультипликаторы сектора." title="Норильский никель . Обзор операционных показателей за 4-ый квартал 2019 года. Прогноз дивидендов за 2020г, общие мультипликаторы сектора." />

дивидендов за 2020г, общие мультипликаторы сектора." title="Норильский никель . Обзор операционных показателей за 4-ый квартал 2019 года. Прогноз дивидендов за 2020г, общие мультипликаторы сектора." />

В четвертом квартале 2019 года объем производства меди составил 127 тыс. тонн, что на 5% выше третьего квартала. При этом практически весь объем металла был произведен из собственного сырья. Рост связан с увеличением содержания меди в добытой 2 www.nornikel.ru руде Заполярного филиала, а также наращиванием производства меди на Быстринском ГОКе.

( Читать дальше )

❗❗❗Никель упал на 34%, акции Норникеля могут упасть на 34% до 14500

- 27 января 2020, 14:02

- |

Никель падает на 2,2 % сегодня и уже на 34% упал со своего максимума сентября, это очень негативно для акций Норникеля.

Цена на никель упала сегодня на 2,5% до 12630 это минимум за последние 7 месяцев и на 34 % ниже максимума сентября.

Медь падает на 2% и упала на 9 % со своего максимума января. Палладий падает сегодня на 1,3%, платина падает сегодня на 1,5%

При такой низкой цене на никель акции Норникеля 7 месяцев назад стоили 14 400.

Рубль укрепился на 5% к доллару, это снижает рублевую выручку, прибыль и дивиденды Норникеля.

Кап. затраты Нориникеля в этом году будут почти в 2 раза больше чем в прошлом году.

Акции Норникеля упали на 6% со своего максимума января и продолжат свое падение.

Видно что в акциях Норникеля большой пузырь, ближайшие цели снижения 🔻 акций Норникеля 17000 — 19000 ⬇️🔻🔻🔻

❗Основная среднесрочная цель снижения акций Норникеля 14000-16000

Инвестиционные идеи, новости, аналитика на канале в Telegram ttttt.me/hedge_fund_com

❗Цена на никель упала на 31%, акции Норникеля могут упасть на 30%

- 24 января 2020, 17:56

- |

Цена на никель упала сегодня на 2,36% до 13035 это минимум с июля прошлого года и на 31 % ниже максимума сентября.

При такой низкой цене на никель акции Норникеля в июле стоили 14 500.

Рубль укрепился на 5% к доллару, это снижает рублевую выручку, прибыль и дивиденды Норникеля.

Кап. затраты Нориникеля в этом году будут почти в 2 раза больше чем в прошлом году.

Видно что в акциях Норникеля большой пузырь, ближайшие цели снижения 🔻 акций Норникеля 18000 — 19000 ⬇️

Инвестиционные идеи, новости, аналитика на канале в Telegram ttttt.me/hedge_fund_com

❗Ближайшая цель снижения акций Норникеля 16500-18000

- 23 января 2020, 11:08

- |

По Норникелю, я и писал 19 января о том что 20 января будет финальный задерг вверх на тонком рынке, и не ведитесь на провокации и фейкрвые новости, в итоге Норникель 20 января развернули тренд вниз и он уже упал на 5% со своего максимума.

Никель падает сегодня на 2,13% и почти на 30% ниже максимума сентября и акции Норникеля падают за ним.

❗Ближайшая цель снижения акций Норникеля 16500-18000

Пузырь в акциях Норникеля которые выросли на 150% с апреля 2018 года начали сдувать.

Инвестиционные идеи, новости, аналитика на канале в Telegram ttttt.me/hedge_fund_com

Всего за 7 дней Юрлица на 2660% увеличили шорт палладия

- 22 января 2020, 11:07

- |

Всего за 7 дней Юрлица на 2660% увеличили шорт палладия, а физики наоборот начитавшись газеты Комерсантъ и поверив в дефицит палладия на 100% увеличили лонг палладия.

Похоже у Юрлиц которые так сильно увеличили шорт палладия есть инсайд что дефицита нет и сейчас начались продажи палладия из Палладиевого фонда Норникеля и на этом будут падать цены на палладий и акции Норникеля.

А информация о дефиците палладия на рынке это фейк, для короткосрочной манипуляции ценами на палладий и акциями Норникеля.

Ближайшая поддержка у акций Норникеля на месячном графике и цель снижения 18000, следующая цель снижения акций Норникеля 16500.

Норникель и палладий это пузырь сейчас, который в любой момент может сильно лопнуть.

Инвестиционные идеи, новости, аналитика на канале в Telegram ttttt.me/hedge_fund_com

❗В акциях Норникеля и Палладия огромный пузырь и могут очень сильно обвалится, более чем на 30%

- 21 января 2020, 13:38

- |

❗В акциях Норникеля пузырь и могут очень сильно обвалится, они выросли с апреля 2018 года более чем на 150% в рублях, долларах и евро, и могут упасть более чем на 30 % до 12000 — 14000.

Акции Норникеля продают иностранные инвесторы Vanguard (на 31.12.2019 -4,75%), Шведский банк (-6,05% и -3,08%), BlackRock (-1,29%)

Норникель производит Никель, Медь, Платину и Палладий.

С апреля 18 года цена на никель не изменилась 13800

Цена на Медь упала на 9 % до 6250

Цена на Платину выросла всего на 7%

Цена на Палладий выросла на 115%

Рубль укрепился в доллару на 2, 5% и на 9,5 % к евро.

Сейчас акции Норникеля выглядят сильно перегретыми, вчера вечером цены на палладий и никель остановить движение наверх, и развернулись вниз, и цена на Никель упала на 3,7%, а цена на Платину упала на 2,2%. Акции Норникеля пойдут вниз, учитывая накопленную перекупленность.

Норникель ожидает в 2020 году роста добычи никеля на 2%, снижения добычи палладия, платины и меди на 2% г/г.

Мы ожидаем снижение дивидендной доходности по акциям компании до 6% годовых.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал