SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

НоваТЭК

Срок окупаемости газового проекта Алроса может не устроить Новатэк

- 19 февраля 2018, 17:55

- |

Реакция рынка на новость о выигранном «НОВАТЭКом» аукционе по продаже непрофильных активов «АЛРОСА» неоднозначна. После заявления «Роснефти» о том, что, по ее мнению, эти активы переоценены, аналитики не исключали снижения их цены или вообще отмены аукциона.

ИК «Фридом Финанс»

Для «НОВАТЭКа» эти активы составляют около 2% от текущей добычи, а их доля в выручке от продажи газа оценивается около 5%. Существенных рисков для «НОВАТЭКа» нет, у компании 73 млрд руб. денежных средств на балансе, а долговая нагрузка окажется менее 1,5х EBITDA. При текущих ценах на газ срок окупаемости проекта ориентировочно составит от 15 до 20 лет, но это будет сильно зависеть от цен и капзатрат, которые за длительный срок невозможно надежно спрогнозировать.Ващенко Георгий

Нельзя исключать, что, если активы в итоге не устроят «НОВАТЭК», он, в свою очередь, захочет их продать. Для «АЛРОСА» новость скорее позитивна. Газодобыча для компании — это непрофильный бизнес, а деньги от продажи могут пойти на общекорпоративные цели, в том числе на восстановление рудника Мир. Расходы на эти цели точно не известны, но, по моему мнению, компании будет выгодно восстанавливать добычу, если требуемый объем инвестиций не превысит 150 млрд руб.

ИК «Фридом Финанс»

- комментировать

- Комментарии ( 0 )

Итоги аукциона на газовые активы Алроса слишком долго ожидали

- 19 февраля 2018, 17:37

- |

«НОВАТЭК» стал победителем открытого аукциона АК «АЛРОСА» по продаже 100% пакета акций компании Maretiom Investments Limited (владеет 100% акций АО «Геотрансгаз») и 100% акций компании Velarion Investments Limited (владеет 100% долей участия в уставном капитале ООО «Уренгойская газовая компания»). Цена продажи активов по итогам аукциона составила 30,3 млрд руб. Об этом сообщил «НОВАТЭК».

ИК Норд-Капитал"

Значимым корпоративным событием дня стало известие об успешном завершении аукциона по продаже газовых активов алмазодобывающей компании «АЛРОСА». Победителем аукциона стала независимая газодобывающая компания Новатэк. Как мы видим, участники локальных торгов достаточно сдержанно отреагировали на указанную новость. Возможно, это связано с тем, что ее слишком долго ожидали. Итоговая стоимость сделки составит 30.3 млрд руб., что не вызвало энтузиазма у акционеров обеих компаний. Для компании «Алроса» решающим стимулом в пользу продажи непрофильных активов стала остановка аварийного рудника «Мир». В то же время, компания «Роснефть» отказалась от участия в состоявшихся торгах, мотивировав это наличием риска списания существенной части запасов после их приобретения.Манжос Виталий

ИК Норд-Капитал"

НОВАТЭК - победил в аукционе по продаже газовых активов АЛРОСА

- 19 февраля 2018, 12:36

- |

АЛРОСА подвела итоги открытого аукциона по продаже своих газовых активов. Его победителем стал НОВАТЭК, предложившее за обе выставленные на продажу компании 30,3 млрд рублей.

Помимо «Новатэка» в торгах принимало участие ООО «Статус».

Генеральный директор АЛРОСА Сергей Иванов:

пресс-релиз

Помимо «Новатэка» в торгах принимало участие ООО «Статус».

Генеральный директор АЛРОСА Сергей Иванов:

«Мы удовлетворены результатами аукциона. Финальная цена в полностью соответствует нашим ожиданиям и рыночной оценке этих активов. Для нас особенно важно, что «Алроса» смогла, наконец, реализовать непрофильные для себя газовые активы, на которые долгое время не находился покупатель. В то же время мы довольны тем, что их приобрел стратегический инвестор, который имеет огромный опыт и хорошо понимает специфику производства. В свою очередь «Алроса» получила возможность сконцентрироваться на профильном для компании алмазодобывающем бизнесе».

пресс-релиз

НОВАТЭК - договорился с Saudi Aramco развивать сотрудничество в сфере СПГ

- 19 февраля 2018, 11:06

- |

"Новатэк" и Saudi Aramco договорились сотрудничать по поставкам СПГ, по разведке и добыче газа, а также по исследованиям и технологиям.

Председатель Правления «НОВАТЭКа» Леонид Михельсон:

пресс-релиз

Председатель Правления «НОВАТЭКа» Леонид Михельсон:

«Мы видим большие перспективы взаимовыгодного стратегического партнерства с Саудовской Аравией. Наша компания обладает высококачественными запасами природного газа и уникальным опытом реализации СПГ-проектов в российском арктическом регионе. Стратегия «НОВАТЭКа» предусматривает наращивание объемов производства СПГ быстрыми темпами с привлечением международных партнеров, и мы приветствуем заинтересованность такой значимой в мире компании, как Saudi Aramco, в сотрудничестве на глобальных рынках газа».

пресс-релиз

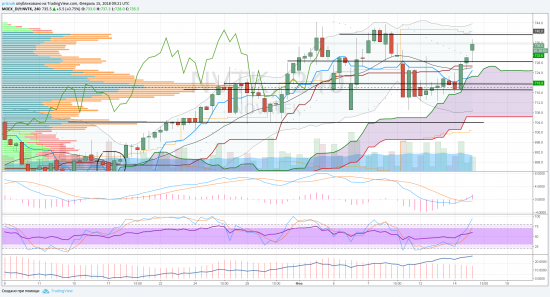

Переставим перед открытие биржи стоп-ордер у Новатэк

- 16 февраля 2018, 10:02

- |

Переставим перед открытие биржи стоп-ордер у Новатэк

(Подробности о сигналах и возможности зарабатывать на взрывных американских компаниях смотрите в профиле о Себе)

(Подробности о сигналах и возможности зарабатывать на взрывных американских компаниях смотрите в профиле о Себе)

НОВАТЭК - японский госбанк заявил о планах финансировать два проекта компании

- 15 февраля 2018, 19:34

- |

Японский банк международного сотрудничества (JBIC) заявил о готовности профинансировать проекты НОВАТЭКа. Об этом рассказал глава Тадаси Маеда.

Маеда пояснил, что рассчитывает на то, что JBIC будет финансировать не только подрядчиков, но и предоставит финансирование японским инвесторам для вхождения в проект Арктик СПГ.

Маеда также рассказал о полученном от НОВАТЭКа предложении профинансировать строительство газового хаба на Камчатке. Однако этот вопрос пока находится на предварительной стадии обсуждения.

РБК

Маеда пояснил, что рассчитывает на то, что JBIC будет финансировать не только подрядчиков, но и предоставит финансирование японским инвесторам для вхождения в проект Арктик СПГ.

«Я надеюсь, в «Арктик СПГ» будут японские инвесторы. Это могут быть частные трейдинговые компании и энергетические компании, но окончательное решение они, конечно, примут сами. Мы только предложили им рассмотреть возможность инвестиций

Маеда также рассказал о полученном от НОВАТЭКа предложении профинансировать строительство газового хаба на Камчатке. Однако этот вопрос пока находится на предварительной стадии обсуждения.

«Если НОВАТЭК примет решение привлечь японских акционеров, мы поддержим проект»

РБК

Продажа участия в Арктик СПГ-2 может стать одним из важнейших факторов роста акций НОВАТЭКа

- 15 февраля 2018, 12:57

- |

Saudi Aramco ведет переговоры с «НОВАТЭКом» о вхождении в проект «Арктик СПГ -2» и закупки части сжиженного газа, выпускаемого в его рамках. Об этом сообщили «Ведомости» со ссылкой на неназванные источники. По информации издания, Saudi Aramco может получить такую же долю в упомянутом проекте, как и французская Total.

Мы полагаем, что продажа долей участия в проекте «Арктик СПГ-2», возможно, станет одним из важнейших факторов роста для котировок «НОВАТЭКа» в ближайшие год-полтора, т. к. сразу принесет компании миллиарды долларов и поможет ей профинансировать свою долю во втором проекте по производству СПГ. Мы полагали, что большая часть сделок будет заключена в 2019 году, однако определенной ясности в отношении будущих партнеров по данному проекту, вероятно, можно ожидать уже в этом году.Sberbank CIB

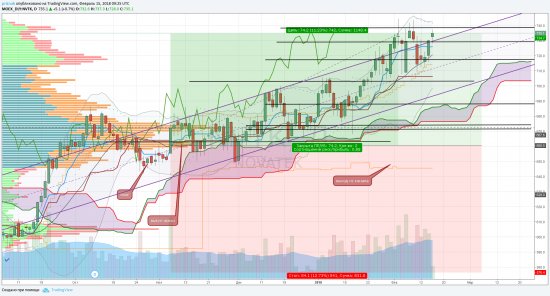

Новатэк. Позиция от ноября 2017. Мысли на 15.02.2018.

- 15 февраля 2018, 12:55

- |

Позиция открыта еще в ноябре 2017 года, в данный момент более + 11%.

Сегодня повторный выход из коридора.

( Читать дальше )

Новатэк - саудиты могут вложить в проект 4 млрд долларов

- 15 февраля 2018, 11:57

- |

Saudi Aramco может войти в Арктик СПГ-2 НОВАТЭКа

По информации газеты Ведомости НОВАТЭК договаривается о партнерстве с саудовской государственной нефтяной компанией Saudi Aramco. Речь идет именно об участии Saudi Aramco в проекте Арктик СПГ-2, а не только о покупке сжиженного газа, рассказывают несколько собеседников издания, знакомых с ходом переговоров. Структура новой компании НОВАТЭКа может быть похожа на Ямал СПГ (НОВАТЭК– 50,1%, французская Total – 20%, китайские CNPC – 20% и SRF – 9,9%) с той разницей, что место китайских партнеров займут саудиты

По информации газеты Ведомости НОВАТЭК договаривается о партнерстве с саудовской государственной нефтяной компанией Saudi Aramco. Речь идет именно об участии Saudi Aramco в проекте Арктик СПГ-2, а не только о покупке сжиженного газа, рассказывают несколько собеседников издания, знакомых с ходом переговоров. Структура новой компании НОВАТЭКа может быть похожа на Ямал СПГ (НОВАТЭК– 50,1%, французская Total – 20%, китайские CNPC – 20% и SRF – 9,9%) с той разницей, что место китайских партнеров займут саудиты

НОВАТЭКу необходимы инвесторы в проект, т.к. компания ограничена в привлечении средств. Если доля Saudi Aramco будет как у CNPC в Ямал СПГ (20%), то с учетом оценки всего проекта в 20 млрд долл., саудиты могут вложить в него 4 млрд долларов.Промсвязьбанк

Новость о возможном участии Saudi Aramco в проекте Арктик СПГ-2 Новатэка позитивна лишь с точки зрения восприятия

- 15 февраля 2018, 11:34

- |

Saudi Aramco может принять участие в проекте Арктик СПГ-2 Новатэка

Ведомости пишут, что Новатэк ведет переговоры с Saudi Aramco не только о возможных покупках газа, но также и о прямых инвестициях в проект Арктик СПГ-2. Сделка может быть структурирована также как и Ямал СПГ, в котором Новатэку принадлежит 50,1%, Total — 20%, CNPC — 20%, а SRF — 9.9%, однако в Арктик СПГ-2 место CNPC займет Saudi Aramco. Арктик СПГ-2 — второй СПГ-завод Новатэка, запуск которого намечен на 2023. Его мощность составит 18 млн т СПГ в год.

Ведомости пишут, что Новатэк ведет переговоры с Saudi Aramco не только о возможных покупках газа, но также и о прямых инвестициях в проект Арктик СПГ-2. Сделка может быть структурирована также как и Ямал СПГ, в котором Новатэку принадлежит 50,1%, Total — 20%, CNPC — 20%, а SRF — 9.9%, однако в Арктик СПГ-2 место CNPC займет Saudi Aramco. Арктик СПГ-2 — второй СПГ-завод Новатэка, запуск которого намечен на 2023. Его мощность составит 18 млн т СПГ в год.

Пока нет никаких деталей, поэтому новость позитивна лишь с точки зрения восприятия.АТОН

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал