Нефть

Биржевые будни Тихомирова А.А.

- 11 марта 2025, 07:57

- |

✔️ Нефть намедни попыталась отскочить, но было видно, что это лишь технические потуги. Ни о каком развороте и наборе лонгов крупными игроками речи нет. По всей видимости в ближайшее время останемся на этих уровнях, показывая небольшие колебания цены.

✔️ Природный газ после вчерашнего высокого открытия пошёл в коррекцию. На данный момент уровень 4450 является поддержкой без прохода которой смотреть вниз рано. С другой стороны мы не оттестили зону максимальных отметок и можем вернуться назад.

Общее вью пока не бьётся, но нового набора лонгов не замечено и поэтому предпочтение прежнему сценарию со снижением.

Дальние планы не строим, газ волатилен и нужен постоянный мониторинг ситуации… но мы справляемся и мед заслуженный получаем.

Больше информации, графики и обзор текущей ситуации здесь — t.me/TaderTikhomirovAlex

Хорошего дня!

- комментировать

- Комментарии ( 0 )

Жду девальвации рубля, сейчас нефть в рублях ниже чем в январе 2022 до СВО и санкций

- 10 марта 2025, 23:35

- |

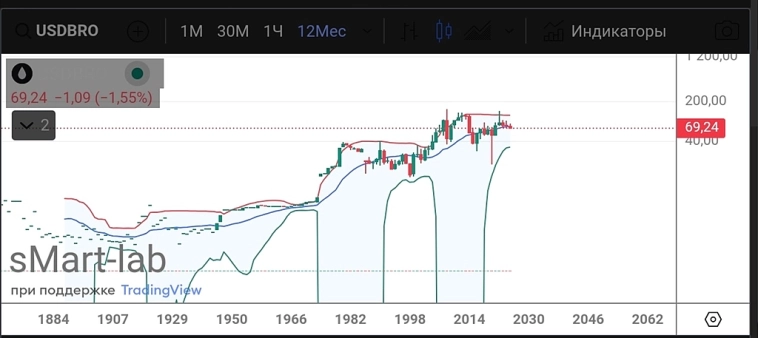

👆До начала СВО и до санкций в январе 2022 года нефть Urals стоила 85,6 долларов и доллар был около 80

Нефть Urals в рублях была 6848

Сегодня нефть Urals примерно 55 долларов и курс доллара на межбанке был 87.5

Сейчас нефть Urals в рублях 4812 руб это сильно ниже чем было даже до начала СВО и сейчас рекордный дефицит бюджета

Напоминаю что в бюджете РФ на этот год заложен курс доллара 96.5 при нефти 69,7

Нефть Urals в рублях 6726

Что бы получить нефть в рублях 6726 при нефти 55 нужен курс доллара 122 руб

У меня большой лонг фьючерсов на юани, жду ослабления рубля, текущее укрепление рубля временное

Инвестиционные идеи, новости и аналитика в телеграм канале Хедж-Фонд Hedge Fund t.me/hedge_fund_online/22763

Всем хорошего настроения и удачных инвестиций 👍

Если Вам интересно моё мнение подписывайтесь и ставьте лайк 👍

Нефть идет вниз. Ситуация критична?

- 10 марта 2025, 19:56

- |

За последнюю неделю “черное золото” скорректировалось с 78$ до 70$ за бочку. Происходит это на нескольких факторах:

1. Возможное завершение напряженности между Россией и Украиной и, как следствие, выхода РФ из-под санкций.

2. Снижение экономической активности Китая. Чем меньше Поднебесная производит товаров и услуг, тем сильнее давление на котировки нефти

3. Действия ОПЕК+. Участники картеля заговорили о возможности повышения добычи, что увеличит количество нефти на рынке.

4. Торговые войны США. Действия Трампа могут привести к мировой рецессии. Подробнее писал — здесь.

Кстати, все свои мысли по экономике и фондовому рынку я всегда пишу в своем телеграм-канале — t.me/+6spfjkz9gtU0Y2Ji

Насколько это критично?

Здесь важно понимать, что у нефти есть себестоимость, которая различается для каждой страны. Например, у США — это в районе 65 долларов за бочку, в РФ — 40-50$ (зависит от месторождения).

Конечно, Трамп может снизить налоги и пошлины на свою нефть, чтобы несколько уменьшить ее цену, но вряд ли она упадет ниже 60 баксов. Америка планирует много добывать при 47-м президенте, поэтому я не вижу сценария, что США допустит добычу “черного золота” себе в убыток.

( Читать дальше )

🛢 Нефть - Итоги недели - Обзор

- 10 марта 2025, 16:50

- |

🛢 НЕФТЬ — 14-я неделя базового цикла (28 недель), очень зрелая 1-я фаза. Экстремум-прогноз 3 марта развернул 2-дневную коррекцию нефти в новую медвежью волну под пробитый и размытый уровень поддержки. Этот сценарий предполагался две недели назад (https://t.me/jointradeview/327). Рабочая амплитуда движения экстремум-прогноза 3 марта по фьючерсу CL составила $2K на контракт. По таймингу (14 недель) и картинке есть признаки начала второй фазы.

⚠️ Я сохраняю медвежий настрой, который обосновал в посте о нефти летом 2024 года (https://t.me/jointradeview/140). Следующий экстремум-прогноз 19 марта в комбинации с ретроградным Меркурием (https://t.me/jointradeview/314) 17 марта.

Трамп обвалил сильно доходы РФ

- 10 марта 2025, 14:32

- |

В итоге сейчас рекордный дефицит бюджета и сильное падение доходов от нефти и другого экспорта

В бюджете РФ на этот год заложен курс доллара 96.5 при нефти Urals 69.7, а сейчас курс доллара был ниже 88 при нефти Urals в районе 56

А реального позитива так и не произошло ещё так как позиции Украины и РФ разные, никто не захочет уступать территорию. Зато Трамп успел продлить на год санкции против РФ

Ждем результата завтрашних переговоров США и Украины… на переговорах представителей РФ не будет..

Жду ослабление рубля когда инвесторы поймут что до реального позитива, а не на словах ты фейковых новостях ещё долго

Это моё личное мнение

❗️При нефти Urals 56 долларов должен быть курс доллара 120 что бы получить цену нефти в рублях 6726 которая заложена на этот год

Инвестиционные идеи, новости и аналитика в телеграм канале Хедж-Фонд Hedge Fund t.me/hedge_fund_online/22752

( Читать дальше )

Число нефтегазовых буровых в мире в феврале выросло за счет Канады

- 10 марта 2025, 11:00

- |

В среднем в прошлом месяце в мире работала 1741 установка против 1696 в январе. При этом февральский уровень на 71 ниже показателя за аналогичный месяц 2024 года.

В США количество установок в феврале выросло на восемь относительно предыдущего месяца и составило 590. В Канаде их число увеличилось на 38 — до 247.

Количество установок в Латинской Америке за прошедший месяц сократилось на две (до 130), в Африке — на три (до 98). Между тем в Азиатско-Тихоокеанском регионе их число выросло на четыре (до 210), в Европе — на одну (до 121), а на Ближнем Востоке — не изменилось (346).

Baker Hughes публикует данные о действующих буровых установках с 1944 года. Сначала компания собирала информацию только в США и Канаде, с 1975 года — по всему миру.

Среднемесячное число действовавших нефтяных и газовых буровых установок в мире в 2024 году сократилось после роста три года подряд и составило 1734 по сравнению с 1812 годом ранее.

Исторический максимум по числу работающих буровых был отмечен в 1981 году — 5624 установки. Минимальное количество было зафиксировано в 2020 году и составляло 1352 установки.

( Читать дальше )

Провальный февраль для нефтянки

- 10 марта 2025, 10:51

- |

Укрепление рубля в паре с падение цены на нефть, привели к резкому снижению бочки Urals в рублях в феврале 2025 года до 5733 рублей. При этом в бюджет заложена средняя по году в 6755 рублей. Одновременно с падением доходов, мы видим рост расходов: во-первых, заплатили больше налогов, чем в январе; во-вторых растут расходы на транспортировку нефти — доступных танкеров становится все меньше, мы видим, что75% танкеров совкомфлота стоят на якоре, а значит цена на услуги оставшихся растет. О будущем делать выводы рано, но пока первый квартал у сектора вырисовывается не очень. Хочется сразу развеять популярное мнение, что из-за цены на нефть ниже заложенной в бюджет, нас ждет резкая девальвация рубля, поскольку «как же мы бюджет пополнять будем». Достаточно посмотреть на долю не нефтегазовых доходов в составе бюджета, что бы понять — экономика уже не сидит на нефтяной игле. Даже при текущей цене рублебочки бюджет сложится вполне приличный, с терпимым дефицитом. А учитывая, что минфин уже перевыполнил план по размещениям за первый квартал, есть вариант просто больше занять на рынке ОФЗ. Так что специального ослабления рубля я не жду, особенно учитывая инфляцию, которую надо сдерживать, а не разгонять курсом.

( Читать дальше )

Ликвидная часть ФНБ на 1 марта 2025 г. составила ₽3,4 трлн – 1,6% от прогнозного ВВП на 2025 год. Минфин прогнозирует, что к концу 2025 года ликвидная часть составит ₽7,3 трлн (3,4% ВВП) – Ведомости

- 10 марта 2025, 08:19

- |

Ликвидная часть Фонда национального благосостояния (ФНБ) России на 1 марта 2025 года составила 3,394 трлн рублей ($38,7 млрд), что составляет лишь 1,6% от прогнозного ВВП на 2025 год. Это наименьший уровень с 2008 года.

Снижение резерва наблюдается уже несколько месяцев подряд. В январе резервы Минфина уменьшились на 58 млрд рублей, а в феврале — на 357 млрд рублей. В декабре 2024 года ликвидная часть фонда была на уровне 3,81 трлн рублей.

Несмотря на это, Минфин прогнозирует, что к концу 2025 года ликвидная часть ФНБ составит 7,3 трлн рублей (3,4% ВВП). Тем не менее, на стабильность фонда могут повлиять колебания цен на нефть и курс рубля.

Эксперты считают, что при текущем уровне цен на нефть и стабильном курсе рубля, ФНБ не истощится в ближайшие годы. Однако в случае дальнейшего падения цен на нефть до 50 долларов за баррель, фонд может быть исчерпан за 18 месяцев.

Источник: www.vedomosti.ru/economics/articles/2025/03/10/1096925-analitiki-otsenili-veroyatnost-ischerpaniya-likvidnoi-chasti-fnb?from=newsline

( Читать дальше )

⭐️⭐️⭐️ Клуб Нефтяников: НЕФТЕГАЗ, РУБЛЬ-ДОЛЛАР-ЮАНЬ. 10.03.2025

- 10 марта 2025, 08:09

- |

Необходимо авторизоваться.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал