Нафтатранс Плюс

Главное на рынке облигаций на 09.01.2024

- 09 января 2024, 14:25

- |

- ТК «Нафтатранс Плюс» 2 февраля проведет оферту по облигациям серии БО-04. Цена приобретения составит 100% от номинальной стоимости плюс НКД. Период предъявления бумаг к выкупу — с 18 по 24 января. Агентом по приобретению выступит ИК «Юнисервис Капитал».

- «Эксперт РА» присвоил кредитный рейтинг «Аполлакс Спэйс» (оператор гибких офисов для среднего и крупного бизнеса) на уровне ruBB- со стабильным прогнозом.

- «Пионер-Лизинг» установил ставку 21-го купона облигаций серии 01 на уровне 19,45% годовых.

- «Эксперт РА» подтвердил рейтинг кредитоспособности «Группы ЛСР» и облигаций компании на уровне ruA. Прогноз по рейтингу изменен с «развивающегося» на «стабильный».

- ЭБИС не удалось получить согласия общего собрания владельцев облигаций на избрание ООО «РКТ» в качестве представителя владельцев облигаций по выпуску серии БО-П05. ПВО по выпуску остается «Регион Финанс».

( Читать дальше )

- комментировать

- Комментарии ( 0 )

ООО ТК «Нафтатранс плюс» проведет плановую безотзывную оферту

- 29 декабря 2023, 16:43

- |

29 декабря 2023 года сибирский нефтетрейдер — ООО ТК «Нафтатранс плюс» — раскрыл информацию по проведению полной безотзывной оферты по выпуску серии БО-04, № 4B02-04-00318-R. Период сбора заявок: с 18 по 24 января.

Оферта была предусмотрена на этапе размещения выпуска серии Нафтатранс плюс-БО-04 (ISIN: RU000A105CF8), данная оферта является безотзывной — эмитент обязан приобрести биржевые облигации, заявленные инвесторами, по 100% от номинала + НКД, рассчитанный на дату приобретения по требованию владельцев.

Подать требования о выкупе инвесторы могут в период с 18 по 24 января 2024 года. Для участия инвесторам необходимо обратиться к своему брокеру. Дата приобретения бумаг эмитентом — 2 февраля 2024 года.

Эмитент примет решение по размеру ставки на 16-36 купонные периоды не позднее 17 января, информация будет раскрыта на странице «Интерфакс».

По данному выпуску эмитент уже реализовал четыре добровольных оферты, ни по одной из оферт заявок на выкуп от инвесторов не поступило.

( Читать дальше )

Главное на рынке облигаций на 22.12.2023

- 22 декабря 2023, 12:56

- |

- «Корпсан» сегодня, 22 декабря, начинает размещение трехлетних облигаций серии БО-П01 объемом 150 млн рублей. Регистрационный номер — 4B02-01-00583-R-001P. Бумаги включены в Сектор роста. Ставки 1-4-го купонов установлены на уровне 19% годовых, 5-8-го купонов — 17% годовых, 9-12-го купонов — 15% годовых. Купоны ежеквартальные. Организатор — Совкомбанк. НРА в октябре 2023 г. присвоило кредитный рейтинг эмитенту на уровне ВB-|ru| со стабильным прогнозом.

- «ДжетЛенд» (краудлендинговая платформа) сегодня, 22 декабря, начинает размещение трехлетних облигаций серии БО-01 объемом 80 млн рублей. Регистрационный номер — 4B02-01-00129-L. Бумаги включены в Третий уровень котировального списка и Сектор ПИР. Ставки купона установлены на уровне 21% годовых на весь период обращения. Купоны ежемесячные. Предусмотрена возможность досрочного погашения бумаг в дату окончания 12-го купона. Организатор — ИК «Юнисервис Капитал». «Эксперт РА» 20 декабря присвоил рейтинг кредитоспособности эмитенту на уровне ruBВ+ со стабильным прогнозом.

( Читать дальше )

«Евротранс»: необычная история IPO

- 19 декабря 2023, 13:34

- |

ПАО «ЕВРОТРАНС», действующий эмитент облигаций, провел IPO в ноябре 2023 г. С момента первичного размещения акций котировки упали почти на 5%, несмотря на решение эмитента о выплате дивидендов. Аналитики Boomin провели разбор финансовых показателей, а также собственную оценку стоимости компании.

Компания «Евротранс» ворвалась на публичный рынок достаточно неожиданно: прямо перед Новым годом, а именно 27 декабря 2022 г., предложив инвесторам облигационный выпуск сразу на 3 млрд рублей.

К эмитенту уже тогда возникало много вопросов и по финансам, и по лизинговым сделкам с имуществом, но тем не менее за месяц ему удалось разместить весь выпуск. Помог в этом и пул организаторов (среди которых БКС, Газпромбанк, РСХБ), и высокий рейтинг на уровне A- (несмотря на все вопросы по финансовой отчетности) и ставка (с премией для данной рейтинговой категории). В целом можно сказать, что выпуск размещался достаточно долго для такого уровня рейтинга.

Уже в начале февраля компания анонсировала следующий выпуск еще на 3 млрд рублей. Ставку сделали чуть ниже, но даже несмотря на хорошую рыночную конъюнктуру, размещение заняло больше месяца. Цели привлечения столь масштабного финансирования у инвесторов вызывали сомнения еще и на фоне планов по выходу на IPO, озвученных в этот же период.

( Читать дальше )

Чистая прибыль ООО ТК «Нафтатранс плюс» по итогам 9 месяцев 2023 г. увеличилась на 126%

- 14 декабря 2023, 08:28

- |

Эмитент продолжает работать над развитием сети АЗС и транспортного направления. Активно ведутся работы по строительству придорожного комплекса в селе Ояш — в постотчетном периоде открыта новая АЗС NAFTA24 в рамках будущего масштабного проекта. Эмитент продолжает демонстрировать положительную динамику результатов своей финансово-хозяйственной деятельности в сравнении АППГ, детали — ниже.

Рассмотрим более подробно итоги работы за 9 месяцев 2023 г. эмитента ООО ТК «Нафтатранс плюс».

На фоне роста объёма продаж (+37% к АППГ) компании удалось существенно нарастить чистую прибыль, которая в отчетном периоде составила 153,9 млн руб. (+126% к АППГ). Показатели валовой прибыли и EBITDA adj LTM также демонстрируют уверенно положительную динамику: на 30.09.2023 г. рост обоих показателей составил 45% и 53% соответственно в сравнении с данными на 30.06.2023 г.

Уверенный рост показателей продолжается благодаря развитию транспортного направления, развиваемого эмитентом вместе с партнёрскими компаниями, что позволило уменьшить прямые транспортные расходы по доставке нефтепродуктов до покупателей.

( Читать дальше )

Главное на рынке облигаций на 23.11.2023

- 23 ноября 2023, 13:25

- |

- Сегодня, 23 ноября, «ДиректЛизинг» начинает размещение пятилетних облигаций серии 002P-02 объемом 300 млн рублей. Ставка 1-го купона установлена на уровне 18% годовых. Ставка 2-60-го купонов будет рассчитываться по формуле: ключевая ставка Банка России, действующая по состоянию на пятый рабочий день, предшествующий купону, плюс 3% годовых. Купоны ежемесячные. По выпуску предусмотрена амортизация: по 1,67% от номинала будет погашено в даты окончания 1-59-го купонов, еще 1,47% номинала — в дату выплаты 60-го купона. Организатор — ИК «Цифра брокер». АКРА 3 ноября повысило кредитный рейтинг эмитента до уровня ВВ+(RU) со стабильным прогнозом.

- Сегодня, 23 ноября, «ЭкономЛизинг» начинает размещение трехлетних облигаций серии 001Р-06 объемом 100 млн рублей. Ставка 1-2-го купонов установлена в размере 20% годовых. Ставка 3-4-го купонов составит 17% годовых, 5-12-го купонов — 16% годовых. Купоны ежеквартальные. Размещение бумаг начнется 23 ноября. Организатор — ИК «Иволга Капитал». «Эксперт РА» в августе 2023 г. подтвердил рейтинг кредитоспособности эмитента на уровне ruВВ+ со стабильным прогнозом.

( Читать дальше )

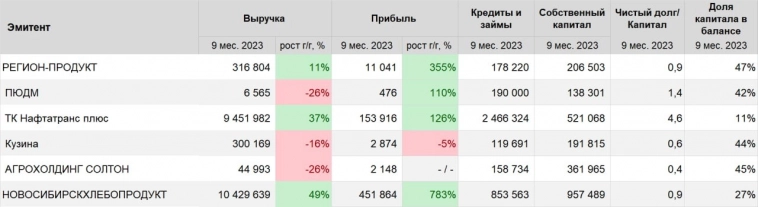

Дайджест отчётностей в сегменте ВДО за 9 месяцев 2023 (Регион Продукут, ПЮДМ, ТК Нафтранс плюс, Кузина, Солтон, Новосибирскхлебопродукт)

- 19 ноября 2023, 18:35

- |

В таблице нет микрофинансовых, лизинговых и девелоперских компаний, т.к. по ним делаем отдельные отраслевые обзоры. Важно напомнить, РСБУ отчётности имеют свои особенности, а также не могут учесть бизнес-модель и структуру бизнеса каждого эмитента

Предыдущие дайджесты по отчётностям за 9 месяцев 2023 тут,тут и тут.

Количество новых отчётностей уменьшается с каждой неделей. На будущей неделе подготовим список компаний, которые не отчитались за 9 месяцев 2023 года.

P.S. У Агрохолдинг Солтон в новой отчётности существенно изменились цифры за январь-сентябрь 2022 года (изначально за январь-сентябрь 2022 года отчитывались о прибыли 1.4 млн., в новой отчётности за данный период наблюдается убыток 40.7 млн). Держателям облигаций может быть полезно разобраться в причине изменений отчётности

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

Открыта новая АЗС NAFTA24, являющаяся частью будущего придорожного комплекса

- 17 ноября 2023, 10:43

- |

Эмитент ООО ТК «Нафтатранс плюс» совместно с партнерами ООО «АЗС-Люкс» реализует новый грандиозный проект — комплекс придорожного сервиса. Новая АЗС, открывшая свои двери в селе Ояш, Мошковского района, Новосибирской области является частью данного глобального проекта.

Проект запланирован гораздо более обширным, чем действующие АЗС под брендом NAFTA24 — помимо АЗС, комплекс будет включать стоянку на 100-150 машиномест в том числе для большегрузов, профильную мойку, СТО и кафе с гостиницей.

Участок, на котором стоится комплекс, находится в собственности партнеров эмитента ООО «АЗС-Люкс». Достаточно длительное время проводились проектные работы, которые сопровождались долгим регламентом согласований. Но наконец проект начал воплощаться в жизнь — автозаправочная станция открыла свои двери для клиентов 15 ноября. Запуск полностью всего придорожного комплекса запланирован на 2024-2025 год.

( Читать дальше )

Главное на рынке облигаций на 30.10.2023

- 30 октября 2023, 12:05

- |

- Московская биржа зарегистрировала пятилетние облигации «Бэлти-Гранд» серии БО-П06. Регистрационный номер — 4B02-06-00417-R-001P. Бумаги включены в Третий уровень котировального списка и в Сектор ПИР. Параметры займа пока не раскрываются.

- АКРА повысило кредитный рейтинг «Элемент Лизинг» и его облигаций до уровня А(RU) со стабильным прогнозом. Ранее у эмитента действовал рейтинг на уровне А-(RU) со стабильным прогнозом. Повышение рейтинга обусловлено повышением оценки фактора «Фондирование и ликвидность» при сохранении сильных оценок достаточности капитала и риск-профиля, а также адекватной оценки бизнес-профиля.

- «Новосибирский завод резки металла» (НЗРМ) установил ставку 23-го купона облигаций серии БО-01 на уровне 15,75% годовых.

- «Эксперт РА» присвоил ожидаемый кредитный рейтинг облигациям серии 001Р-02 «КИВИ Финанс» на уровне ruBBB+ (EXP) и установил статус «под наблюдением».

( Читать дальше )

Итоги четвертой добровольной оферты ООО ТК «Нафтатранс плюс»

- 27 октября 2023, 13:00

- |

Подведены итоги добровольной оферты по выпуску биржевых облигаций серии Нафтатранс плюс-БО-04. От инвесторов не поступило ни одной заявки на выкуп, как и по первым трем, ранее проведенным офертам.

Данная оферта являлась «добровольной» — то есть представляла собой приобретение бумаг по соглашению с их владельцами. Требования о выкупе собирались в период с 12 по 18 октября 2023 года. Дата выкупа была назначена на 26 октября.

По условиям оферты максимальный объем бумаг, который ООО ТК «Нафтатранс плюс» был готов принять — 25 тыс. шт. или 25% от объема в 100 млн. руб., цена выкупа — 100% от номинальной стоимости и накопленный купонный доход. От инвесторов не поступило ни одной заявки, информация раскрыта на странице «Интерфакс».

По данному выпуску облигаций на этапе размещения эмитент предусмотрел четыре добровольных оферты с одинаковыми условиями для поддержания ликвидности. Данная оферта являлась четвертой и завершающей, по первым трем ранее проведенным офертам заявок также не поступило.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал