Налогообложение на рынке ценных бумаг

Как остаться должным 40% налоговой США даже ни разу в жизни не побывав в Америке

- 01 февраля 2024, 17:12

- |

И снова про американские 🇺🇸 бумаги

Существует еще одна причина для «не американцев» не владеть ❌ напрямую американскими акциями и фондами с регистрацией в США.

Опять налоги.

Только теперь речь идет о так называемом «estate tax».

Максимально близко можно перевести как налог на наследование. Хотя это не совсем точно. В реальности estate tax это налог, который уплачивается из имущества человека после его смерти, даже если наследников у него нет. Поэтому часто его ещё называют death tax, или налог на смерть/посмертный налог.

В США действует прогрессивная шкала этого налога (чем больше объем активов, тем выше налог). На активы свыше 1млн USD ставка 40%. Получается, что с каждого 1 млн активов, государство претендует на 400тыс!!

В реальности система сложнее, и за счет разных вычетов «первые» 12 млн налогом не облагаются. Поэтому граждане и резиденты США озадачиваются вопросами «посмертного налога» при оценке активов, превышающей эти 12млн.

( Читать дальше )

- комментировать

- 407

- Комментарии ( 4 )

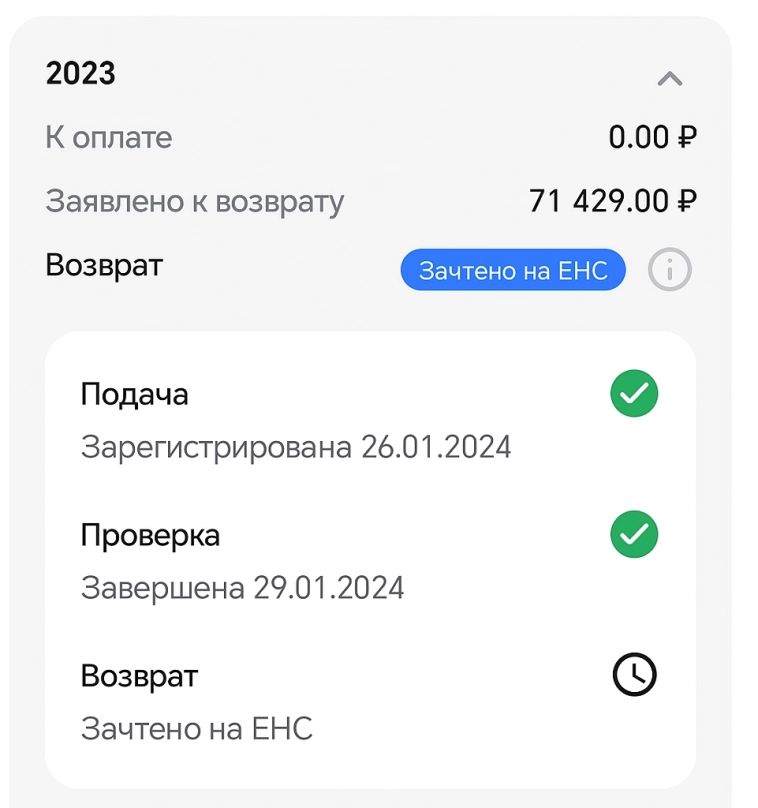

Декларацию проверили за 4 дня

- 31 января 2024, 15:06

- |

Декларацию проверили за 4 дня. 4 дня, Карл! Пишут правда, что я не заполнил заявление на возврат. Но это далеко не так.

Проверили и уже замечательно. Кроч, #продолжаюбогатеть

А у Вас как успехи на заводах? 😏

Приятно удивила скорость проверки декларации и возврата НДФЛ

- 31 января 2024, 06:10

- |

Двойное налогообложение дивидендов заблокированных бумаг

- 30 января 2024, 20:07

- |

Это случайно обнаружилось, благодаря жадности тиньковского брокера, единственного из известных мне брокеров, автоматом взимающего недоимки по налогам на дивы.

И если с тиньком все ясно, то какие дивы у других брокеров с двойным налогообложением, а какие нет — загадка.

Новый год — новые увлекательные квесты по отделению мух от котлет…

Как не платить 30% налог при инвестировании в американские ценные бумаги

- 30 января 2024, 20:04

- |

В прошлом посте я писал подробно о том, что такое «налог у источника» и когда он возникает.

Возвращаемся к нашему условному инвестору с брокерским счетом в Дубае.

Задача: получать USD доходность, инвестируя в американский рынок акций и облигаций и минимизировать налоговые последствия.

Вариант 1

Покупка отдельных американских акций и облигаций.

В этом случае в нашем примере с инвестором в ОАЭ при каждой выплате инвестору будет доходить только 70USD из 100 начисленных в виде купонов и дивидендов ❗Не оптимальный вариант❗

Вариант 2

Покупка ETF на акции и облигации американских компаний.

Налоговый результат в этом варианте будет зависеть от 2х параметров фонда:

🔸Осуществляет ли фонд промежуточные выплаты. Бывают фонды, регулярно (от 1 раза в месяц до 1 раза в год) выплачивающие промежуточный доход. А бывают такие, которые весь полученный внутри фона доход аккумулируют и реинвестируют).

🔸В какой юрисдикции находится сам фонд (США/Ирландия/Люксембург или какая-то другая). Здесь важна именно «прописка» самого фонда, а не активы, в которые он инвестирует.

( Читать дальше )

Тинек продолжает косячить с налогами

- 30 января 2024, 13:34

- |

Но этого ему показалось мало, поэтому с самых крупных дивов он решил взять еще 15% сверху.

Не, ну, а чо нет-то? 99% жертв все равно проверять не будут.

Налоговым вычетам — быть.

- 28 января 2024, 21:03

- |

В продолжении темы налогов…

Госдума приняла закон, который предлагает исключить из налогооблагаемого дохода активы из паевых фондов, переведенных в специальные закрытые ПИФы.

На минуточку: инициатива затронет более 3 млн человек.

✔️Из того, что нужно знать пайщикам: при выделении замороженных бумаг в дополнительный ПИФ с начала 2023 года платить налог на доход не нужно.

Кроме того, если вы владеете акциями ЗПИФа, вы можете получить инвестиционный налоговый вычет за долгосрочное владение ценными бумагами (если с момента покупки прошло более 3 лет).

Хочется надеяться, что на этом прогресс не закончится.

В частности, розничные инвесторы уже давно просят разрешить списывать в убыток замороженные бумаги и производные финансовые инструменты.

🚩Если же в ЕС внезапно вспомнят о праве частной собственности и разморозят активы россиян, то государство отберет недополученные 42 млрд рублей налоговых поступлений.

В общем, очень хочется верить, что борьба за интересы инвесторов продолжится.

( Читать дальше )

Как получить вычет за долгосрочное владение ценными бумагами?

- 27 января 2024, 20:42

- |

В продолжение темы налоговых вычетов, предположим, вы НЕПРЕРЫВНО держали ценные бумаги в своем портфеле более трех лет и получили доход – как его полностью «прикарманить»?

Для начала напомним, что в прошлом году Мосбиржа перешла на единый режим торгов и расчетов Т+1. Это значит, что если вы купили акции 1 января, то они будут зачислены на ваш счет 2 января.

Учитывайте это при расчете срока владения, иначе потом придется кусать локти.

И еще несколько важных моментов:

💙️Передача ценных бумаг в кредит или РЕПО, а также перевод их между вашими счетами или даже между брокерами не будет считаться перерывом в периоде владения.

💙️Если бумаги были приобретены в разное время, для каждой будет установлен свой срок владения. То есть, если вы купили акции компании А в разное время, вы не сможете получить вычет по всем сразу.

💙️Наконец, если активы были получены вами в дар или по наследству, срок владения ими будет исчисляться с момента зачисления на депозитарный счет.

( Читать дальше )

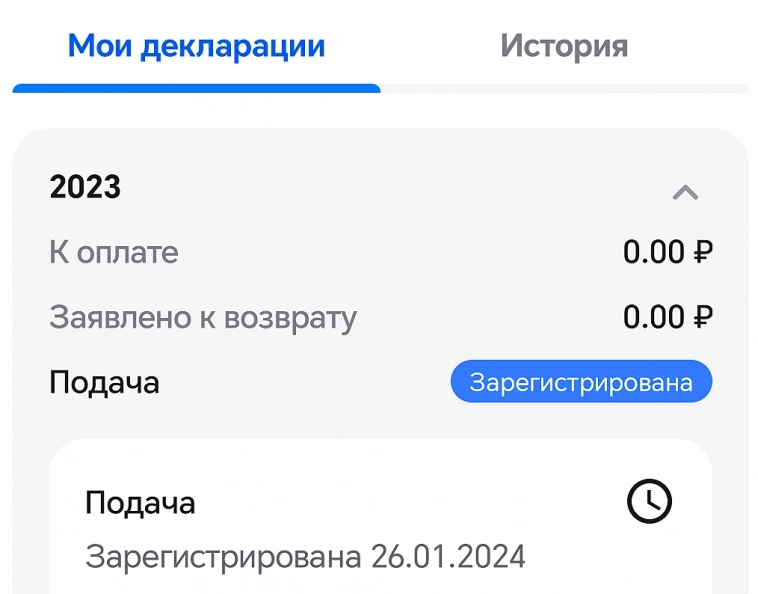

🔥Подал налоговую декларацию за 2023 год

- 27 января 2024, 14:47

- |

По моим вычетам:

✅ 52 000 р. взносы на ИИС

✅ 11 000 р. возврат процентов с процентов по ипотеке

✅ 8 000 р. возврат на лечение

Всего вышло около 71К подлежащих возврату из госбюджета. Осталось подождать 3 месяца камеральной проверки и увидеть кэш на своём счёте.

По супруге оказалось интереснее.

У неё 52К взносы на ИИС и 4К за лечение. Но. Я совсем забыл (к счастью), что в прошлый год зарядил допом вычет на покупку нашей квартиры, приобретенной в 2013 году. И весь его ещё не выбрали. Ну каеф же.

Теперь к возврату полагается шестизначная сумма 💵 Вообще налоговый вычет — это офигительная тема. Выплата равна тринадцатой зарплате. Или больше.

Весь полученный «доход» по отработанной схеме пустим на покупку билетов в отпуск. Потом вернув их за льготный проезд, пущу в рынок. Будет это уже осенью.

Осталось дождаться проверки декларации. Последние годы проверяли не более двух месяцев.

Гос.Дума приняла в третьем чтении законопроект по ЛДВ для замещающих облигаций.

- 25 января 2024, 14:27

- |

Гос.Дума приняла в третьем чтении законопроект по ЛДВ для замещающих облигаций.

Осталось пройти Совет Федерации и Президента.

« … сроком нахождения замещающих облигаций российских организаций в собственности налогоплательщика признается срок, исчисляемый с даты приобретения налогоплательщиком либо контролируемой иностранной компанией, контролирующим лицом которой является налогоплательщик, облигаций иностранных организаций (еврооблигаций), в результате обмена (замещения) которых налогоплательщиком получены такие замещающие облигации российских организаций, до даты реализации таких замещающих облигаций российских организаций. Данное положение применяется в случае, если по состоянию на 1 марта 2022 года еврооблигации, в результате обмена (замещения) которых получены такие замещающие облигации российских организаций, принадлежали налогоплательщику либо контролируемой иностранной компании, контролирующим лицом которой является налогоплательщик, на праве собственности и если такие еврооблигации по состоянию на указанную дату относились к ценным бумагам, обращающимся на организованном рынке ценных бумаг и указанным в подпункте 1 пункта 3 статьи 2141 настоящего Кодекса;»

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал