Московская биржа

Просветите по валютному свопу. Есть спекулянт на ВР (30М руб), очень выгодная комиссия по ВР (25 рублей за сделку). Расходный депозит в этом же банке 5%. Валютный своп по Евро дает 8%. Риски?

- 09 февраля 2019, 10:50

- |

- ответить

- Ответы ( 17 )

В поисках кратных доходностей

- 08 февраля 2019, 01:09

- |

Сегодня буду жаловаться на российский фондовый рынок. Вы спросите, а что жаловаться-то? Я вот в предыдущем посте писал, что в последние годы наш рынок несет хорошую доходность несмотря на санкции, плохую внешнеполитическую ситуацию и практически не растущую экономику. А недавно я прочитал очень интересный пост на смартлабе. Его автор показал эмпирически, что российский рынок ничуть не хуже американского с точки зрения получаемой доходности на длинном горизонте (10-15 лет, в пересчете на рублевую доходность). Вот ссылка: https://smart-lab.ru/blog/518810.php.

Так в чем проблема? Отвечаю — для меня проблема в отсутствии акций роста на рынке. 99% акций, представленных на московской бирже – дивидендные. Для многих, особенно консервативных инвесторов, – это скорее плюс. Волатильность у таких акций невелика, а доходность стабильно выше депозитов и облигаций. Но минус такого рынка заключается в невозможности значительно обыграть рынок.

По сути, в России мы сейчас выбираем из акций ресурсных компаний, производство которых почти не растет. То есть, главной определяющей силой является цена на ресурсы на мировых рынках. Угадал с движением цены ресурса, вовремя вложился в соответствующую этому ресурсу компанию, получил несколько процентов годовых сверх рынка. Но последнее время я все больше задумываюсь, а стоит ли такая игра свеч. Тратишь многие часы на анализ, а рынок обыгрываешь на пару процентов. Сбербанк Управление Активами в августе 2018 сделали ETF на индекс Московской биржи (тикер: SBMX). Если хочется купить российский риск, не вижу причин не использовать этот ETF вместо нудного гадания куда пойдут цены на уголь и сталь горячего проката.

( Читать дальше )

Московская биржа: ожидаемое сезонное снижение объема торгов в январе

- 05 февраля 2019, 14:03

- |

Вчера Московская биржа представила данные об объеме торгов за январь. Общий объем ожидаемо снизился за месяц – на 19%, как и в январе 2018 г. Сезонные факторы оказали давление и на среднедневной объем торгов, сократившийся на 15% месяц к месяцу. При этом акции были в небольшом плюсе (на 1%), остальные же сегменты показали снижение в диапазоне от 9% (облигации за вычетом однодневных бумаг и валютный рынок) до 35% (репо с корзиной ценных бумаг – как обычно, репо с Федеральным казначейством является волатильной категорией).

Год к году динамика остается почти нейтральной. Год к году общий объем прибавил 2% (третий месяц динамика остается близкой к нулю). Что касается комиссионного дохода, на результате должно сказаться уменьшение объемов в акциях и облигациях (сегменты с более высокими тарифами) на 8–10% год к году. С другой стороны, денежный рынок, который приносит около четверти всех комиссий, по объему торгов вырос на 2% относительно уровня годичной давности.

( Читать дальше )

Результаты Московской биржи за январь негативны с точки зрения восприятия - Атон

- 05 февраля 2019, 11:08

- |

Московская биржа сообщила, что оборот торгов на рынке акций в январе снизился на 10.2% г/г до 739 млрд руб. С корректировкой на облигации овернайт оборот торгов на рынке облигаций упал на 7.6% до 1.45 трлн руб.; с учетом сделок прямого репо с ЦБ объем торгов на денежном рынке вырос на 1.9%. Оборот торгов на валютном рынке сократился на 9.2%, а на рынке производных финансовых инструментов вырос на 9.5%. Средства участников рынка увеличились на 3% м/м / 18% г/г до 641 млрд руб.; рублевые средства, которые генерируют основной процентный доход, выросли на 7% м/м (-23% г/г) до 81 млрд руб.

Объявленные результаты оказались относительно слабыми, продемонстрировав снижение практически по всем сегментам. Хотя это всего лишь первый месяц года, результаты негативны с точки зрения восприятия.АТОН

Новости компаний — обзоры прессы перед открытием рынка

- 05 февраля 2019, 09:19

- |

Отток капиталов вернулся на развивающиеся рынки

Суммарный чистый отток инвестиций с развивающихся рынков по итогам 2018 года составил $23 млрд, подсчитали в вашингтонском Institute of International Finance. В 2017-м, напротив, наблюдался приток в размере $63 млрд. Только в декабре прошлого года с развивающихся рынков утекло $26 млрд. Такой отток сформировал Китай ($37 млрд), остальные рынки этой группы, напротив, испытали приток средств в размере $11 млрд. Большие, чем у Китая, объемы оттока наблюдались только у РФ (минус $67,8 млрд), Саудовской Аравии (минус $75,1 млрд) и Южной Кореи (минус $57,6 млрд). В первом полугодии из России утекло $17,3 млрд, в третьем квартале — $22,8 млрд, в четвертом — уже $27,7 млрд. Прогноз IIF на этот год — минус $71 млрд.

https://www.kommersant.ru/doc/3874052

Физлица обратились к брокерам. Число частных инвесторов на Мосбирже превысило 2 млн

( Читать дальше )

Московская биржа - в январе общий объем торгов вырос на 1,5% г/г

- 04 февраля 2019, 17:49

- |

В январе 2019 года общий объем торгов на рынках Московской биржи вырос на 1,5% составил 58,9 трлн рублей. Здесь и далее динамика показана по сравнению с аналогичным периодом 2018 года.

Объем торгов акциями, депозитарными расписками и паями составил 738,9 млрд рублей (823,1 млрд рублей в январе 2018 года). Среднедневной объем торгов составил 36,9 млрд рублей (41,2 млрд рублей в январе 2018 года).

Объем торгов корпоративными, региональными и государственными облигациями составил 1 335,1 млрд рублей (1 445,6 млрд рублей в январе 2018 года). Среднедневной объем торгов – 66,8 млрд рублей (72,3 млрд рублей в январе 2018 года).

В январе на фондовом рынке Московской биржи размещены 35 облигационных займов на общую сумму 1 128,0 млрд рублей (включая объем размещения однодневных облигаций на 358,0 млрд рублей).

( Читать дальше )

Отчет работы Plug’n’Trade BR за прошлый месяц

- 04 февраля 2019, 10:29

- |

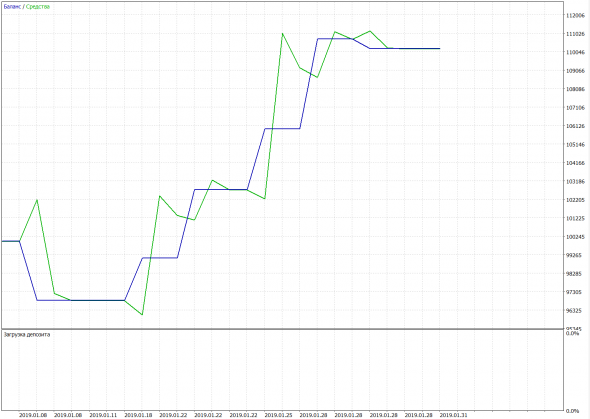

Всем привет! Решил сделать пост со сделками одного из наших роботов за прошлый месяц:

А это график и статистика с начала этого года, с настройкой торговать на 50% от счета:

( Читать дальше )

Стартовал сбор заявок на участие в первичном размещении облигаций «Нафтатранс плюс»

- 04 февраля 2019, 08:37

- |

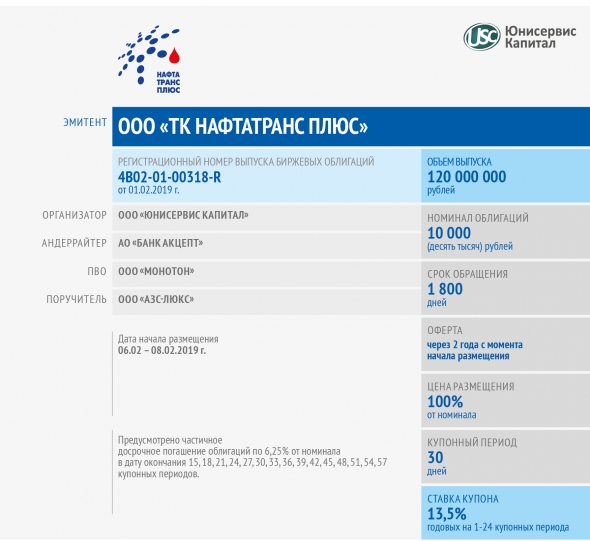

Выпуск ценных бумаг серии БО-01 топливной компании зарегистрирован под номером 4B02-01-00318-R от 01.02.2019.

Компания приняла решение разместить на Московской бирже 12 тыс. облигаций номинальной стоимостью 10 тыс. руб. каждая. Пятилетний выпуск предусматривает 60 купонных периодов. Ставка 1-24 купонов — 13,5% годовых. Оферта состоится спустя 2 года после начала размещения. Организатором программы выступает компания «Юнисервис Капитал», андеррайтером — АО «Банк Акцепт».

Для участия в первичном размещении инвесторам необходимо воспользоваться специальным разделом, подготовленным организатором выпуска, и в назначенный день подать заявку на покупку обозначенного количества облигаций согласно размещенной инструкции.

( Читать дальше )

Объем фондов FinEx ETF превысил 200 млн долл.

- 30 января 2019, 16:18

- |

Дивиденды МосБиржи могут составить 7 рублей на акцию - Пермская фондовая компания

- 30 января 2019, 14:03

- |

Сегодня постараемся ответить на вопрос, являются ли текущие уровни достаточно привлекательными для набора позиций.

В последние годы компания демонстрирует снижение финансовых результатов. Во многом это связано со снижением процентных доходов. Компания размещает значительную часть средств своего инвестиционного портфеля в инструменты с фиксированной доходностью. Снижение ставок в стране оказало определенное воздействие на данную статью. Также свою роль сыграл факт уменьшения размера инвестиционного портфеля на 9,7% за год и 14,2% за квартал. Тем не менее, на наш взгляд процентные ставки в экономике, вероятно, оттолкнулись от своего дна. Таким образом, давление на данную статью в результатах «Мосбиржи» снизится.

В то же время стоит отметить, что на фоне снижения объемов торгов значение комиссионных доходов продолжает свой умеренный рост. Результаты за 12 месяцев установили свой исторический максимум. Текущие же аналогичные показатели процентных доходов примерно на треть не достигают своего максимального значения.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал