Магнит

Портфель "8 акций" Купил Мосбиржу и Магнит. Начал формирование ДИВИДЕНДНОГО пакета.

- 17 марта 2019, 12:37

- |

- комментировать

- ★1

- Комментарии ( 4 )

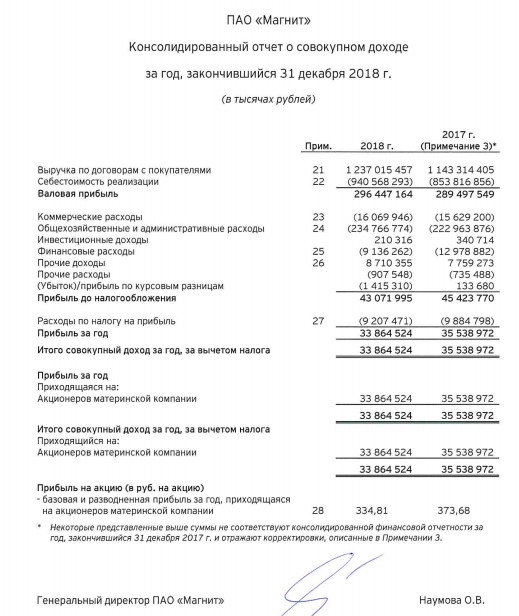

Магнит – Прибыль мсфо 2018г: 33,865 млрд руб (-4,7% г/г). Див история

- 15 марта 2019, 15:39

- |

Магнит – мсфо

101 911 355 акций http://fs.moex.com/files/12122

Free-float 71%

Капитализация на 15.03.2019г: 378,805 млрд руб

Общий долг на 31.12.2016г: 258,839 млрд руб

Общий долг на 31.12.2017г: 267,018 млрд руб

Общий долг на 30.06.2018г: 268,377 млрд руб

Общий долг на 31.12.2018г: 358,284 млрд руб

Выручка 2016г: 1,074.81 трлн руб

Выручка 1 кв 2017г: 266,983 млрд руб

Выручка 6 мес 2017г: 555,025 млрд руб

Выручка 9 мес 2017г: 840,985 млрд руб

Выручка 2017г: 1,143.31 трлн руб

Выручка 1 кв 2018г: 288,561 млрд руб

Выручка 6 мес 2018г: 595,263 млрд руб (+7,2% г/г)

Выручка 9 мес 2018г: 905,374 млрд руб (+7,7% г/г)

Выручка 2018г: 1,237.02 трлн руб (+8,2%)

Прибыль 2014г: 47,685 млрд руб

Прибыль 2015г: 59,061 млрд руб

( Читать дальше )

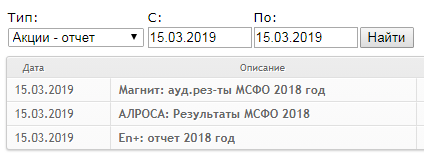

Магнит - аудированный отчет по МСФО за 2018 г

- 15 марта 2019, 10:15

- |

http://www.e-disclosure.ru/portal/FileLoad.ashx?Fileid=1493972

Снова флешмоб!

- 15 марта 2019, 09:40

- |

https://smart-lab.ru/calendar/index/company_reports/from_15.03.2019/to_15.03.2019/

Лучшие комментарии зарабатывают тыщу!

smart-lab.ru/forum/MGNT

smart-lab.ru/forum/ALRS

smart-lab.ru/forum/ENPL

Разбирайся в отчетах компаний вместе со смартлабом! Ура!

Рынок будет проявлять осторожность в отношении Магнита - Велес Капитал

- 12 марта 2019, 18:56

- |

Мы отмечаем, что инвестиционный профиль ретейлера, в связи с большим количеством переменных факторов, пока представляется нам непрозрачным. В 2019 г. начнется реализация ряда крупных проектов, в частности полномасштабное развертывание сети аптек, дополнительные открытия магазинов в почтовых отделениях, ускорение обновления действующих магазинов, что должно позитивно отразится на динамике трафика и улучшить ROIC компании.

Однако позитивный эффект на данный момент сложно оценить, а макроэкономическая ситуация в стране остается нестабильной с неоднозначной динамикой потребления. Серьезные изменения в управленческой команде, стратегии и структуре владения, на данный момент также добавляют рисков и непредсказуемости в оценку потенциала компании.

По нашему мнению, рынок будет проявлять осторожность в отношении «Магнита» в ближайшие кварталы, ожидая положительных результатов от последних инициатив и новых проектов. Факторами, которые позволят укрепить веру инвесторов, могут стать лучшая динамика трафика и выход сопоставимых продаж в положительную зону на протяжении ряда кварталов, ускорение роста продаж относительно прошлого года вкупе с устойчивыми показателями рентабельности, стабильность в стратегии и корпоративном управлении.Михайлин Артём

ИК «Велес Капитал»

Магнит - программа buy back завершена

- 06 марта 2019, 19:26

- |

ПАО «Магнит», один из ведущих российских ритейлеров (далее также «Компания», «Группа»; MOEX и LSE: MGNT), объявляет о завершении Программы обратного выкупа обыкновенных акций Компании (ISIN: RU000A0JKQU8) (далее — «Акции»), объявленной 21 августа 2018 года, с учетом изменений, анонсированных 5 октября 2018 года (далее — «Программа»).

В течение Программы с 05 сентября 2018 года по 01 марта 2019 года Компания выкупила 5 897 776 Акций, стоимость пакета выкупленных Акций по средней цене приобретения АО «Тандер» (дочерней компанией ПАО «Магнит») Акций у ООО «Ренессанс Брокер» (далее — «Ренессанс») составила 22 199 822 191 руб.

http://www.e-disclosure.ru/portal/event.aspx?EventId=7AnU-Aqlx10i0lu4gD8Rlew-B-B

Детский мир остается привлекательной дивидендной историей - Альфа-Банк

- 04 марта 2019, 13:54

- |

В краткосрочной перспективе «Детский мир» остается наиболее привлекательной дивидендной историей в розничном секторе и выигрывает от расширения доли рынка за счет менее эффективных специализированных детских магазинов. В то же время снижение уровня рождаемости в России и усиление конкуренции со стороны онлайн игроков остается структурной проблемой в долгосрочной перспективе. Таким образом, мы считаем потенциал роста акций ограниченным.

Обзор результатов. Выручка за 4К18 выросла на 13% г/г до 34,3 млрд руб., в итоге в 2018 г. выручка составила 110,9 млрд руб., что на 14% выше г/г и соответствует операционным результатам. EBITDA за 4К18 подскочила на 2,4% г/г до 4,3 млрд руб. при рентабельности 12,4% (что на 1,3 п. п. ниже г/г) и соответствует консенсус-прогнозу. Рентабельность ухудшилась в поквартальном сопоставлении из-за эффекта высокой базы валовой рентабельности за 4К17 (на фоне признания бонусов от поставщиков игрушек, которое произошло в 4К17). EBITDA за 2018 г. оказалась на 21% выше г/г и составила 11,9 млрд руб. при рентабельности 10,7%, что на 0,6 п.п. выше г/г на фоне снижения коммерческих, общих и административных расходов (в процентах от выручки) благодаря сокращению арендных расходов и повышению эффективности персонала. EBITDA за 2018 г. соответствует консенсус-прогнозу. Чистая прибыль за 4К18 оказалась на 1,4% выше г/г и составила 2,6 млрд руб., что на 17% выше консенсус-прогноза. Чистая прибыль за 2018 г. оказалась на 36% выше г/г и составила 6,6 млрд руб., опередив консенсус-прогноз на 6%.

( Читать дальше )

Последний день цикла "Убежденный технарь"

- 04 марта 2019, 13:16

- |

Обзор рынка акций Сбербанка, Газпрома, ГМК НорНикель и Магнита

Сбербанк. Черная свеча, и до закрытия разрыв вниз 14 февраля на уровне 213.1 рубля еще далеко. В такой ситуации котировки продолжают борьбу за уровень прохождения скользящей средней ЕМА-55, которая является уровнем поддержки. При этом на недельном графике вышла белая свеча. Таким образом, понижательная коррекция имеет шансы закончиться. Что касается фундаментальных показателей, то российские акции относительно Нефти Брент сейчас недооценены (примерно на 1.6%). Так, «расчетное» значение (РТС=18.5*Брент) составляет 65,25*18,5=1207.1 пункта, а биржевое значение — около 1187.9 пункта.

Газпром. Чередование вариантов 1-3, и мы открыли короткую позицию (продали 21 000 акций по 158.92). День закрылся черной свечой, и позиция перенесена на сегодня. В такой ситуации котировки опустились ниже уровня ЕМА-55. При этом на недельном графике вышла белая свеча. Это уменьшает шансы на реализацию падающего сценария, в котором осеннее снижение разложилось на пять волн, а сейчас, идет волна 3 новой пятиволновки вниз. В такой ситуации сегодня мы постараемся закрыть наш «шорт».

( Читать дальше )

Газпром уже выше ЕМА-55

- 01 марта 2019, 11:36

- |

Обзор рынка акций Сбербанка, Газпрома, ГМК НорНикель и Магнита

Сбербанк. Белая свеча при росте объема торгов, но до закрытия разрыв вниз 14 февраля на уровне 213.1 рубля еще далеко. В такой ситуации котировки продолжают борьбу за уровень прохождения скользящей средней ЕМА-55, которая является уровнем поддержки. При этом на недельном графике без значительного падения сегодня выйдет белая свеча. Таким образом, понижательная коррекция имеет шансы закончиться. Что касается фундаментальных показателей, то российские акции относительно Нефти Брент сейчас недооценены (примерно на 3.8%). Так, «расчетное» значение (РТС=18.5*Брент) составляет 67,00*18,5=1239.5 пункта, а биржевое значение — около 1193.0 пункта.

Газпром. Третья подряд белая свеча. На этот раз при увеличении объема торгов. В такой ситуации котировки превысили уровень ЕМА-55. При этом на недельном графике почти наверняка выйдет белая свеча. Это значительно уменьшает шансы на реализацию падающего сценария, в котором осеннее снижение разложилось на пять волн, а сейчас, идет волна 3 новой пятиволновки вниз.

( Читать дальше )

Ситуация в Магните ухудшается

- 28 февраля 2019, 12:56

- |

Обзор рынка акций Сбербанка, Газпрома, ГМК НорНикель и Магнита

Сбербанк. Снова небольшое изменение цен на акции, и до закрытия разрыв вниз 14 февраля на уровне 213.1 рубля еще далеко. В такой ситуации котировки продолжают борьбу за уровень прохождения скользящей средней ЕМА-55, которая является уровнем поддержки. При этом на недельном графике третья подряд черная свеча. Таким образом, понижательная коррекция имеет шансы продолжиться. Однако близость ЕМА-55 и незакрытый «медвежий» разрыв не должны способствовать сильному падению. Что касается фундаментальных показателей, то российские акции относительно Нефти Брент сейчас недооценены (примерно на 2.7%). Так, «расчетное» значение (РТС=18.5*Брент) составляет 66,10*18,5=1222.9 пункта, а биржевое значение — около 1189.3 пункта.

Газпром. Вторая подряд белая свеча, но котировки остаются ниже уровня ЕМА-55. При этом на недельном графике третья подряд черная свеча. Это оставляет шансы на реализацию падающего сценария, в котором осеннее снижение разложилось на пять волн, а сейчас, возможно, началась волна 3 новой пятиволновки вниз.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал