МКБ

Новости компаний — обзоры прессы перед открытием рынка

- 12 июля 2021, 08:18

- |

Глобальный налоговый минимум подступает все ближе

Министры финансов стран «большой двадцатки» поддержали на саммите G20 в Венеции введение минимальной ставки корпоративного налога для транснациональных компаний в размере 15% — инициатива, нацеленная в основном на технологических гигантов, была выдвинута Минфином США в мае этого года. На площадке ОЭСР, которая занимается борьбой с уходом от налогообложения, предложение поддержали уже 132 страны, включая Россию. Однако новый механизм потребует законодательной ратификации и в США, и в ЕС, где более низкие ставки применяются, в частности, в Ирландии и Венгрии.

https://www.kommersant.ru/doc/4898416

Какие ПИФы оказались прибыльными в июне

Июнь оказался менее успешным для рынка коллективных инвестиций, чем весенние месяцы. Однако и в этот месяц ряд фондов демонстрировали высокие результаты. Лучшую динамику показали отраслевые фонды, ориентированные на сырьевые и высокотехнологичные компании. Доходность таких вложений заметно превышала ставки по годовым вкладам. Аутсайдерами стали паи фондов драгоценных металлов и еврооблигаций. Впрочем, ставки по рублевым облигациям уже заметно выросли, поэтому ПИФы, на них ориентированные, могут показать неплохую доходность до конца года.

https://www.kommersant.ru/doc/4897847

ФРС впервые отметила криптоактивы в обзоре финансовых рисков

Федеральная резервная система США (ФРС) впервые выделила всплеск цен на криптоактивы в своей общей оценке стабильности финансовой системы, заявив, что этот рост отражает повышенную склонность инвесторов к риску. Об этом сообщает Bloomberg. В отчете ФРС отметила, что в целом финансовая система остается стабильной, но некоторые ее части стали более уязвимы к нестабильности с момента последнего мониторинга, который проводился в феврале. ЦБ США вновь назвал криптоактивы нестабильными и высокорискованными. Издание так же отмечает, что Центральный банк Соединенных Штатов планирует выпустить этим летом специальный документ, в котором будут собраны риски и преимущества цифровых платежей.

https://quote.rbc.ru/news/short_article/60e9c3619a79475028d4acd0

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Может кто пользовался услугами брокера "МКБ инвестиции"? Есть особенности? Подводные камни?

- 07 июля 2021, 10:38

- |

Разбор банковского сектора. Что выбрать?

- 06 июля 2021, 09:08

- |

Для меня, вопрос выбора даже не стоит. Свое предпочтение я пока отдаю Сбербанку, продолжая удерживать его префы. А вот тем инвесторам, у которых по каким-то причинам нет в наличие банковского сектора в портфеле, данная статья будет полезна. Проанализируем крупнейших представителей отрасли и решим, чьи акции в портфеле могут принести лучшую доходность. Начнем с динамика финансовых показателей, тезисно.

Выручка за последние 3 года:

Тинькофф банк +74%

Банк ВТБ +22%

Банк Санкт-Петербург +22%

Московский кредитный банк +23%

Сбербанк +18%

Прибыль за последние 3 года:

Тинькофф банк +63%

Банк ВТБ -59% 🔻

Банк Санкт-Петербург +20%

Московский кредитный банк +10%

Сбербанк -9%🔻

Тут нужно отметить, что 2020 год потребовал от банков выделить средства на формирование резервов под кредитные убытки. Это немного искажает доходность, но мы же сравниваем внутри сектора, поэтому данные референтны.

Далее сделаем сводную таблицу банковского сектора РФ. По мультипликаторам явно перегретым выглядит Тинькофф Банк. P/E в 24,8 и P/B в 9,3 говорят о перекупленности акций. Даже несмотря на рост последних месяцев, БСП еще сохраняет потенциал роста. По див. доходности лидером становится Сбербанк со средней за последние 3 года доходностью в 7,1% по обычке. БСП отстает в 1%. Сбербанк взял топ-1 и по прибыли за первый квартал. А вот с рентабельностью все хорошо у Тинькофф.

( Читать дальше )

Сигналы master114 от 29 июня

- 29 июня 2021, 09:28

- |

Сигнал №1 акции МосКредитБанк (#CBOM). Покупка по 6,501.

Правила блога по ссылке

Банк Санкт-Петербург стал одним из кредиторов Уральской ГМК, получившей кредит на ₽15 млрд

- 24 июня 2021, 16:40

- |

Кредит предоставлен пулом банков:

- Банк Санкт-Петербург

- Райффайзенбанк — координатор, агент по документации и кредитный управляющий

- Сбербанк

- Московский Кредитный Банк

www.bspb.ru/news/2021/06/24/

МКБ - справедливо оцененный середняк банковского сектора РФ - Финам

- 02 июня 2021, 18:06

- |

Мы рекомендуем «Держать» акции МКБ с целевой ценой на конец 2021 г. на уровне 6,85 руб., что предполагает потенциал роста лишь на 2%.

* В отличие от многих других ведущих российских кредиторов МКБ весьма успешно прошел через кризисный 2020 г., что обусловлено в том числе фокусом банка на крупных корпоративных клиентах, которые меньше пострадали в кризис. При этом позитивные тенденции продолжились и в нынешнем году.

* Недавно руководство МКБ представило достаточно амбициозную стратегию развития до 2023 г., реализация которой позволит банку продолжить показывать высокие темпы роста финпоказателей.

* Между тем акции МКБ не представляют из себя интересной дивидендной истории. При этом бумаги банка справедливо оценены по финансовым мультипликаторам.Додонов Игорь

ГК «Финам»

Сильные результаты МКБ поддерживают динамику акций - Атон

- 02 июня 2021, 11:43

- |

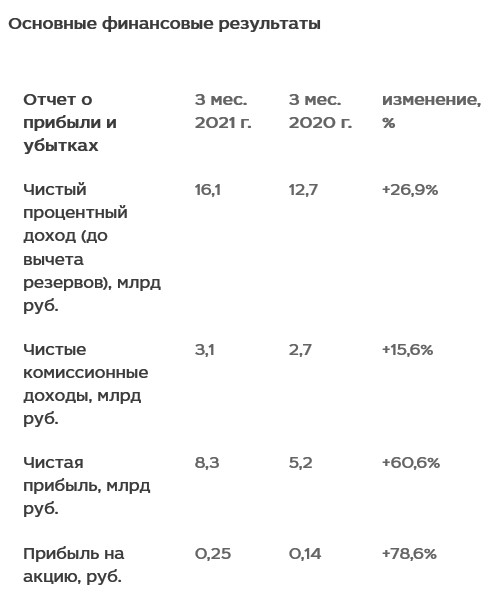

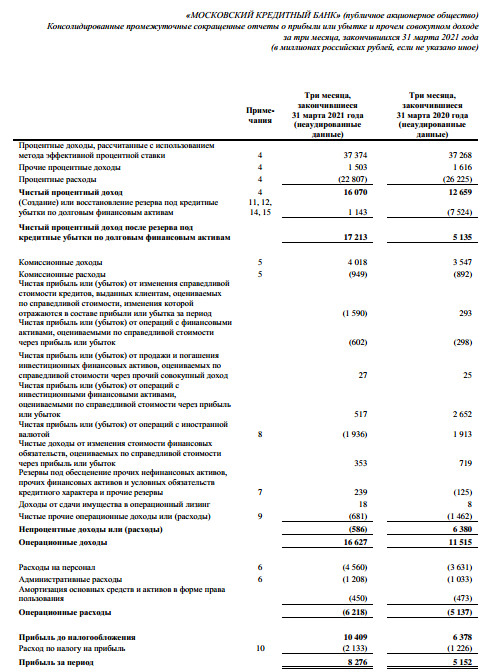

Чистая прибыль банка за 1К21 выросла на 61% г/г до 8.3 млрд руб., а рентабельность капитала (RoE) увеличилась до 17.3% с 12% годом ранее. Чистый процентный доход (ЧПД) показал рост на 27% г/г до 16.1 млрд руб. вследствие улучшения ЧПМ до 2.2% с 2.1% в 1К20.) и роста активов на 7.7% г/г до 3.1 трлн руб. Чистый комиссионный доход вырос на 15.6% до 15.5 млрд руб., что также является высоким результатом. Банк отразил восстановление резервов в размере 1.1 млрд руб. в результате снижения макропоправок. Общая доля неработающих кредитов осталась на уровне 3.1. Коэффициент достаточности капитала (CAR) банка составляет внушительные 19.5%. В 2021 банк прогнозирует увеличение корпоративного кредитного портфеля на 10-12%, портфеля займов физлицам — на 20-25%. Целевой уровень RoE на период 2021-2023 превышает 15%. МКБ также ожидает роста ЧПМ до 2.7% и снижения стоимости риска до 1.0%.

Московский кредитный банк продемонстрировал отличные результаты по всем финансовым показателям. Консенсус-прогноза аналитиков не было, но результаты банка оказались выше наших прогнозов. Главным приятным сюрпризом стало восстановление резервов, показатели ЧПД и чистого комиссионного дохода также продемонстрировали хорошую динамику. Это первые результаты, о которых банк отчитался после SPO, проведенного в мае, и они поддерживают динамику акций. В ближайшее время мы планируем обновить наши финансовые прогнозы по МКБ.Атон

Прибыль МКБ в 1 кв МСФО выросла на 60%

- 01 июня 2021, 08:29

- |

Ключевые результаты

- Чистая прибыль за три месяца 2021 года увеличилась на 60,6% по сравнению с аналогичным периодом прошлого года и составила 8,3 млрд руб.

- Рентабельность собственного капитала1 и рентабельность активов выросли до 17,3% и 1,1%, соответственно (12,0% и 0,8% по итогам трех месяцев 2020 г.; 16,9% и 1,1% по итогам 2020 г.).

- Чистые процентные доходы составили 16,1 млрд руб., увеличившись по сравнению с аналогичным периодом прошлого года на 26,9%.

- Чистая процентная маржа составила 2,2% (2,1% по итогам трех месяцев 2020 г.). Чистая процентная маржа по взвешенным с учетом риска активам (NII/RWA) выросла на 0,6 п.п. и достигла 4,3%.

- Чистые комиссионные доходы за 1 квартал 2021 года составили 3,1 млрд руб., что выше результатов за 1 квартал 2020 года на 15,6%.

- Операционная эффективность сохраняется на высоком уровне: отношение операционных расходов к операционным доходам составило 36,9%.

- Активы показали рост на 7,7% за три месяца 2021 года и достигли 3,1 трлн руб.

- Совокупный кредитный портфель до вычета резервов вырос за первый квартал 2021 года на 6,0% до 1 122,8 млрд руб.

- Доля NPL (кредитов, просроченных свыше 90 дней) в совокупном кредитном портфеле сохранилась на уровне прошлого года и составила 3,1%.

- Стоимость риска (COR) сократилась на 1,4 п.п. по сравнению с концом 2020 года до 0,4%.

- Счета и депозиты клиентов увеличились на 2,4% с начала года и составили 1 779,5 млрд руб.

- Коэффициент достаточноcти капитала составил 19,5%, коэффициент капитала 1-го уровня — 14,2%.

источник

отчет

МКБ не будет выплачивать дивиденды за 20 г

- 28 мая 2021, 10:41

- |

3.1. Рекомендовать годовому Общему собранию акционеров Банка не выплачивать (не объявлять) акционерам Банка дивиденды по итогам 2020 года.

3.2. Рекомендовать годовому Общему собранию акционеров Банка прибыль по итогам 2020 года в размере 24 659 786 838,02 (Двадцать четыре миллиарда шестьсот пятьдесят девять миллионов семьсот восемьдесят шесть тысяч восемьсот тридцать восемь рублей две копейки) не распределять и оставить в распоряжении Банка.

источник

Совет директоров МКБ 26 мая обсудит дивиденды

- 24 мая 2021, 14:21

- |

2.3. Повестка дня заседания совета директоров (наблюдательного совета) эмитента:

...

3. О рекомендациях годовому Общему собранию акционеров Банка по распределению прибыли по результатам работы Банка за 2020 год, в том числе о выплате (объявлении) дивидендов.

источник

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал