МИнфин

Долгосрочно дивдоходность акций Газпрома составит 13% - Атон

- 22 мая 2019, 21:10

- |

Мы пересматриваем инвестиционный профиль Газпрома после рекомендации совета директоров повысить дивиденды за 2018 до 16.61 руб. на акцию (доходность 8%). Сценарий роста дивидендов, который мы представили год назад в отчете «Газпром: хорошие времена впереди», начал реализовываться, что уже привело к переоценке акций. Мы обновляем модель с учетом финрезультатов за 2018, новых прогнозов по ценам и продажам, а также оптимального сценария увеличения дивидендов, и повышаем целевую цену до $7.4/GDR. Мы подтверждаем рейтинг ВЫШЕ РЫНКА по Газпрому, который предлагает долгосрочную дивидендную доходность 13% и улучшенный инвестиционный профиль по умеренной оценке 3.4x EV/EBITDA 2019П.

Дивиденды за 2018 удвоятся г/г: что стоит за выплатой 16.61 руб. на акцию?

Коэффициент выплат дивидендов за 2018 (27% чистой прибыли по МСФО) остался на уровне 2017, и за этим решением, возможно, стоял Минфин, отчасти из-за высокого скорректированного FCF Газпрома в 2018 ($7.8 млрд против дивидендов за 2018 $6.1 млрд). Однако мы полагаем, что Газпром также заинтересован в повышении дивидендов: кроме подтверждения риторики менеджмента об их увеличении, это может означать и снижение НДПИ, т.к. Минфин может пересмотреть вопрос о сохранении повышенного коэффициента НДПИ на газ для компании в 2019-21.

Базовый сценарий: увеличение коэффициента выплат до 50% по итогам 2021 ...

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 0 )

Минфин ставит рекорды размещений ОФЗ. Доля нерезидентов растет

- 16 мая 2019, 09:07

- |

#офз #нашевсё

• Первый квартал года и так был успешным для размещений облигаций федерального займа. Минфин поставил амбициозный план, привлечь 450 млрд.р. И перевыполнил его, привлек 514 млрд.р. После чего установил еще более высокие планки для второго квартала. При квартальном плане размещений уже в 600 млрд.р., этот план выполнен на 90%, через ОФЗ привлечено уже почти 540 млрд.р.

• Так, вчера прошли 2 масштабных размещения ОФЗ, совокупно на 133 млрд.р.:

o ОФЗ-ПД 26227, погашение 17/07/24, на сумму 94.7 млрд.р. (при спросе 183.7 млрд.), по средневзвешенной доходности 8.03%,

o ОФЗ-ПД 26225, погашение 10/05/34, на сумму 38.34 млрд.р (при спросе 51.49 млрд), по средневзвешенной доходности 8.42%

Источник иллюстрации: img.profinance.ru/news/550278-1

• Доля нерезидентов, по информации Банка России, продолжает постепенно повышаться. С начала года она выросла с 25% до 27.1% по итогам апреля. Это все еще возврат небольшого числа иностранных участников после их массового бегства в апреле-декабре прошлого года. Хотя спрос апреля был обеспечен иностранцами на 41.6%.

( Читать дальше )

Дивидендная доходность по акциям Газпрома оценивается в 8,8% - Промсвязьбанк

- 15 мая 2019, 13:29

- |

Правление Газпрома рассмотрело и одобрило новые предложения совету директоров о распределении прибыли Газпром и о выплате дивидендов по результатам деятельности общества в 2018 году. Как говорится в сообщении ПАО, правление предложило выплатить дивиденды в размере 393,2 млрд. руб., или 16,61 руб. на одну акцию (более чем в два раза выше, чем по итогам 2017 года).

Исходя из текущей стоимости акций Газпрома (после их хорошего роста во вторник), дивидендная доходность по ним оценивается в 8,8%. Изначально предполагалось, что компания направит акционерам 10,43 руб./акцию, т.е. текущее предложение на 59% выше. По информации СМИ, увеличение выплат Газпрома связано с достижением компромисса с Минфином. В частности, ведомство может повысить НДПИ меньше или вовсе его не повышать. Пока неизвестно, сохранит ли Газпром такие выплаты в дальнейшем или это разовое решение.Промсвязьбанк

Внутренний рынок долга

- 14 мая 2019, 12:19

- |

ОФЗ подешевели, как и все глобальные активы, на обострении противостояния между США и Китаем. Российский рынок не остался в стороне от коррекционного движения, вызванного обострением торгового конфликта США с Китаем, и начал неделю с продаж. Впрочем, заметный рост цен на нефть в течение дня сгладил негативные последствия для рублевых активов. Цена Brent вчера сначала выросла почти на 2,5%, благодаря чему рубль потерял за основную сессию лишь около 0,2% и выглядел значительно лучше валют остальных ЕМ, среди которых больше всего пострадала турецкая лира, ослабевшая почти на 2%. Правда поздно вечером нефть обвалилась, как и все активы, на фоне нового витка торгового конфликта. ОФЗ подешевели примерно на 0,1–0,2 п.п., и сегодня коррекционное движение должно сохраниться. Объем сделок был внушительным и превысил 42 млрд руб., однако по 12 млрд руб. оборота пришлось на два выпуска: ОФЗ 26216, которые, к слову, будут погашены в эту среду, и ОФЗ 26214 с погашением в мае 2020 г. Вероятно, часть инвесторов готовилась переложить средства от погашения в годовые ОФЗ. Объем предстоящего погашения ОФЗ 26216 составляет 250 млрд руб., что немало и должно оказать поддержку рублевому госдолгу на этой неделе. Сегодня Минфин объявит, какие бумаги будут предложены инвесторам на завтрашних аукционах. Мы полагаем, что это будут одиннадцатилетние ОФЗ 26228, которые сравнительно недавно появились на рынке, и их нужно доразмещать для повышения ликвидности. К тому же десятилетний бенчмарк ОФЗ 26224 уже размещен в полном объеме. Также мы ждем пятилетние ОФЗ серии 26227.

( Читать дальше )

Внутренний рынок долга

- 13 мая 2019, 18:51

- |

Триллион взят. Прошедшая неделя на рублевом рынке была короткой из-за праздников, но вполне интересной. После вялого понедельника торговая активность в сегменте ОФЗ заметно выросла в преддверии аукционов Минфина, и во вторник объем сделок превысил 23 млрд руб. Почти половина этой суммы пришлась на пятилетние ОФЗ 26227 и семилетние ОФЗ 26226, которые доразмещались на следующий день. Спрос на аукционах был высокий, несмотря на то что нефть упала ниже 70 долл./барр. Отметим, российская валюта проигнорировала сообщение об увеличении интервенций и укрепилась в среду на 0,4%, что могло быть вызвано покупками нерезидентов для участия в аукционах, то есть без иностранных инвесторов в данном случае явно не обошлось.

Теперь подробнее об аукционах.

- Первыми были предложены семилетние ОФЗ 26226, спрос на которые превысил 115 млрд руб. Минфин доразместил облигаций на 73,3 млрд руб., то есть исполнил 63% заявок. Доходность по цене отсечения была установлена на уровне 8,17% годовых, что на момент проведения аукциона означало премию ко вторичному рынку в 2 б.п. Однако часть неудовлетворенного спроса перешла на вторичный рынок, в результате доходность выпуска опустилась к вечеру до 8,13% годовых.

( Читать дальше )

США намерены обвинить Россию в искусственном занижении курса рубля

- 12 мая 2019, 09:16

- |

Сейчас в списке валютных манипуляторов 12 стран. После очередного пересмотра, который проводится раз в полгода, он пополнится еще 8 государствами, в том числе РФ, сообщили Bloomberg источники, знакомые в докладом Казначейства США, который в ближайшее время будет представлен в конгресс.

Россия соответствует двум из трех критериев страны-манипулятора.

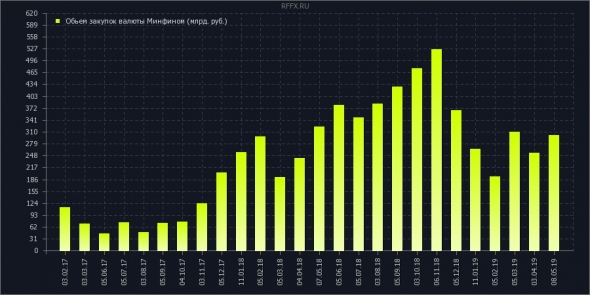

Первый — это систематические интервенции на внутреннем валютном рынке. Минфин РФ, напомним, начал проводить операции по скупке валюты на дополнительные нефтегазовые доходы бюджета в феврале 2017 года, когда нефть подорожала до 55 долларов за баррель, и курс доллара уверенно закрепился ниже 60 рублей.

В первый год объем операций был относительно скромным — 12 млрд долларов. Однако с 2018 года формулу интервенций изменили, и скупка валюты приобрела неистовые масштабы: по итогам года на эти цели было выделено 4,2 триллиона рублей, или 20% доходов бюджета, что позволило Минфину купить около 66 млрд долларов.

( Читать дальше )

Внутренний рынок долга

- 30 апреля 2019, 11:43

- |

( Читать дальше )

Внутренний рынок долга

- 29 апреля 2019, 14:39

- |

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал