МЕчел

Вечерний обзор рынков 📈

- 30 ноября 2023, 18:59

- |

Курсы валют ЦБ на 1 декабря:

💵 USD — ↘️ 88,5819

💶 EUR — ↘️ 96,8827

💴 CNY — ↘️ 12,3927

▫️ Индекс Мосбиржи по итогам основной торговой сессии снизился на 0,24%, составив 3 165,79 пункта.

▫️Московская биржа опубликовала новые базы расчета индексов, которые будут действовать с 22 декабря 2023 года. В базу расчета Индекса МосБиржи и Индекса РТС войдут обыкновенные акции ПАО «Совкомфлот», обыкновенные акции ПАО «ГК Самолет», обыкновенные акции ПАО «Мосэнерго», а также обыкновенные и привилегированные акции ПАО «Мечел». В базу расчета Индекса голубых фишек будут включены обыкновенные акции ПАО «НЛМК», исключены — акции ПАО «МТС». Кроме того, Московской биржей были установлены значения коэффициентов free-float для ценных бумаг некоторых эмитентов. Подробнее на www.moex.com/n65737

▫️ Сегодня генеральный директор СПБ Биржи Евгений Сердюков рассказал о работе компании по разблокировке клиентских активов, назвав их возврат в полном объеме приоритетной задачей. Совместно с командой международных юристов, специализирующихся на санкциях, разрабатываются сценарии разблокировки, основная стратегия – взаимодействие с OFAC. Подробнее – на сайте биржи.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

📰"Мечел" Проведение заседания совета директоров и его повестка дня

- 30 ноября 2023, 15:30

- |

2.1. Дата принятия председателем совета директоров (наблюдательного совета) эмитента решения о проведении заседания совета директоров (наблюдательного совета) эмитента: 29 ноября 2023 года;

2.2. Дата проведения заседания совета директоров (наблюдательного совета) эмитента: 30 ноября 2023 года;

2....

( Читать дальше )

Добыча угля в России в октябре 2023г достигла максимума с начала этого года – 38 млн т — Ведомости

- 30 ноября 2023, 11:41

- |

Добыча коксующегося угля при этом выросла в месячном и в годовом выражении, на 6,8% и 17% соответственно, до 9,8 млн т. В тоже время в январе – октябре производство коксующегося угля снизилось на 3,6% до 84,3 млн т.

Суммарная добыча угля всех марок в январе – октябре 2023 г. составила 353 млн т, что на 0,7% больше, чем за десять месяцев прошлого года.

Динамика добычи с начала года замедляется. Рост добычи угля в прошлом году был обеспечен спросом на внутреннем рынке. На фоне санкций российские угольщики в 2022 г. начали экспортировать больше продукции в Азию. При этом компании вынуждены были продавать уголь с существенными скидками к международным бенчмаркам. Но высокие мировые цены на уголь в прошлом году позволили угольщикам осуществлять поставки через порты не только на востоке, но и на юге и северо-западе России. В результате существенного падения экспорта в 2022 г. не произошло.

( Читать дальше )

Добыча угля в России в октябре 2023 г. достигла максимума с начала этого года – 38 млн т - Росстат

- 30 ноября 2023, 09:46

- |

Добыча коксующегося угля выросла в месячном и годовом выражении. В январе-октябре 2023 года суммарная добыча угля всех марок составила 353 млн тонн, превышая прошлогодний показатель на 0,7%. Эксперты предполагают сохранение добычи на уровне 2022 года, около 435-440 млн тонн.

Источник: https://www.vedomosti.ru/business/articles/2023/11/29/1008446-dobicha-uglya-maksimuma

Портфели БКС. Замены в фаворитах и аутсайдерах

- 29 ноября 2023, 11:40

- |

На текущей неделе российские компании продолжат публиковать финансовые и операционные результаты за III квартал, и в отдельных бумагах может наблюдаться повышенная волатильность. Однако наш нейтральный взгляд на рынок остается без изменений на фоне геополитических рисков.

Добавляем Магнит вместо Мечела в краткосрочные фавориты, а в аутсайдерах меняем ОГК-2 и Сегежу на РУСАЛ и ЛСР.

Краткосрочные идеи

Краткосрочные фавориты:

• ЛУКОЙЛ / Роснефть / Татнефть — ждем хороший дивидендный поток на фоне текущего курса рубля и цен на нефть.

• Мосбиржа — выигрывает от жесткой монетарной политики ЦБ.

• HeadHunter — вероятная редомициляция и сильные результаты за II полугодие 2023 г.

• Сбер — релиз стратегии 6 декабря может стать катализатором.

• Заменяем Мечел на Магнит — в ближайшей перспективе ритейлер может торговаться лучше рынка на фоне позитивных корпоративных событий.

Исключаем Мечел из краткосрочного портфеля на фоне отсутствия существенных краткосрочных катализаторов. После публикации хороших операционных результатов за III квартал и на фоне отросших цен на уголь в азиатском регионе следующим катализатором станет публикация операционных результатов за IV квартал в конце I квартала 2024 г.

( Читать дальше )

Индия увеличит поставки коксующегося угля из России — источники Reuters

- 28 ноября 2023, 15:02

- |

Сталелитейные заводы Индии, второго по величине производителя сырой стали в мире,столкнулись с перебоями в поставках коксующегося угля из Австралии, на долю которой обычно приходится более половины годового импорта Индии, составляющего около 70 миллионов тонн.

В прошлом месяце цены на австралийский коксующийся уголь подскочили на 50% до более чем 350 долларов за метрическую тонну из-за таких факторов, как перебои в техническом обслуживании, более низкие, чем обычно, поставки из Квинсленда и замедление движения поездов.

Индия стремится выйти за рамки Австралии и диверсифицировать свою импортную корзину, сообщили источники.

В прошлом году индийские сталелитейные заводы пытались увеличить поставки коксующегося угля из России. Но жесткие экономические санкции против Москвы из-за войны на Украине повлияли на поставки российского коксующегося угля на индийские заводы.

Но, поскольку индийские покупатели и российские поставщики упрощают механизмы оплаты, индийские сталелитейные заводы намерены увеличить поставки коксующегося угля, сообщили источники в правительстве и промышленности.

( Читать дальше )

Вчера подтвердился ГИП по Мечел ао ❗️

- 28 ноября 2023, 13:44

- |

Вчера подтвердился ГИП, целью отработки которого является зона 260-270р. Тут я буду смотреть на реакцию покупателя. Возможно зайду обратно.

Если реакции не будет и цена уйдет и закрепится ниже 260р., то упадет в зону 200-220р.

Продавал более 50% от всех позиций по 334р., остатки по 315р.

Шортить не буду, буду покупать обратно в лонг.

Акции Мечел полностью продал. Писал об это и в предыдущей статье: smart-lab.ru/blog/960958.php

( Читать дальше )

✅Мечел прив.

- 28 ноября 2023, 11:14

- |

По общей структуре находится в цикле пятиволновой структуры. Предполагаю, что идет движение в рамках волны [iv]. Цель ее окончания в диапазоне покупок. Если будет этому подтверждение, то дальше в волну [v].

Телега: https://t.me/+F6Ka767DDgFhZGQy

📰"Мечел" Решения совета директоров

- 27 ноября 2023, 19:10

- |

2.1. Кворум заседания совета директоров эмитента:

Приняли участие девять членов совета директоров эмитента. В соответствии со статьей 68 Федерального закона от 26.12.1995г. №208-ФЗ «Об акционерных обществах» и пунктом 18....

( Читать дальше )

Куда текут деньги. Металлурги в топе, но без помощи рынку

- 27 ноября 2023, 16:33

- |

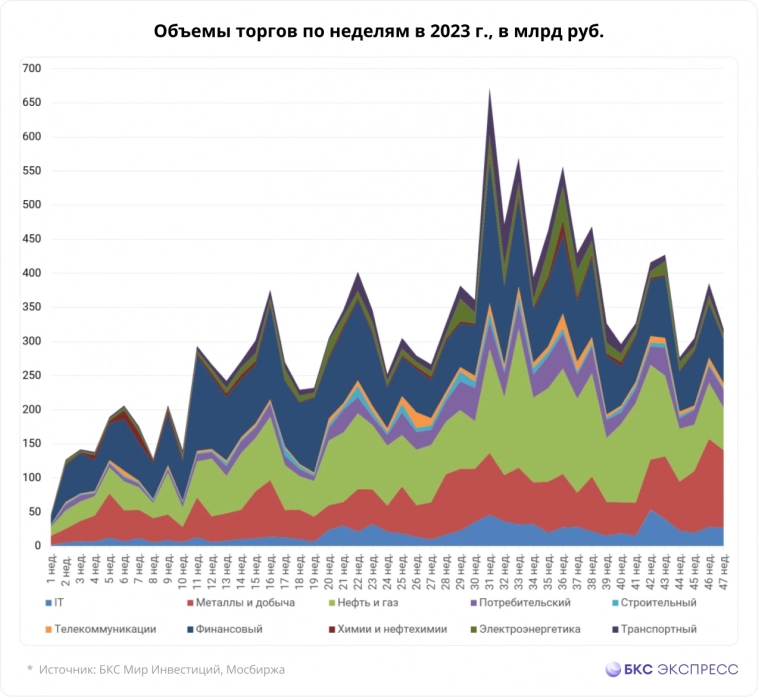

• На прошлой неделе наторговано 318,2 млрд руб., что на 17,5% меньше, чем на предыдущей.

• На первом месте по оборотам третью неделю подряд держатся акции сектора металлов и добычи. Нефтегаз поменялся с сектором финансов и перешел со второй на третью позицию.

• Отметим, что на нефтегазовый сектор пришлось 19% после рекордных 45% в этом году, на финансовый — 20%. Доля металлургов выросла до 36% — лучший результат в 2023 г.

• Обороты упали почти у всех. Рост наблюдался лишь в потребительском секторе из-за дивидендов Магнита.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал