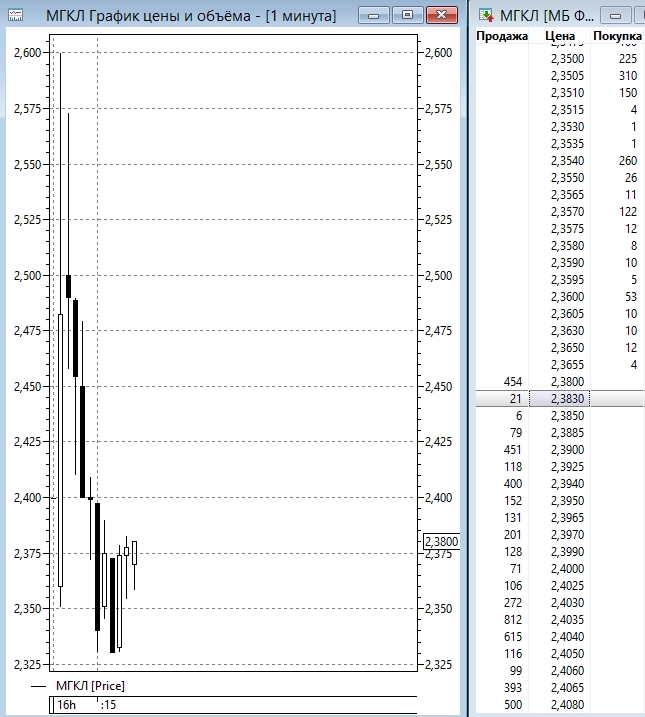

МГКЛ

📈📉Торги акциями МГКЛ на Мосбирже начались очень волатильно: котировки кидает в сторону от 2,35 до 2,6 руб за бумагу при цене размещения 2,5 руб

- 28 декабря 2023, 16:12

- |

- комментировать

- Комментарии ( 1 )

Прогноз акций ПАО "МГКЛ"

- 28 декабря 2023, 10:01

- |

Экспертное мнение

ПАО «МГКЛ» — перспективная компания с точки зрения инвестиций в акции. Финансовое состояние выше среднего, однако контора не была такой всегда. До 2023 года компания была убогой, или чуть выше, но то, что она показала за первые полгода 2023-го, настораживает. Чистая прибыль растёт достаточно стабильно, но эта стабильность не отражалась на росте финансового состояния, при этом стабильность выручки оставляла желать лучшего. Вывод один, в контору вливались деньги, чтобы перед IPO показать хорошие финансовые результаты. Далее немного PR и на размещении акций контора сможет поднять денег, которыми будет закрывать долгосрочные долги, которых она уже явно перебрала. Несмотря на перспективность инвестиций в акции, сейчас бы я в них лезть не стал, а выждал бы 2-3 года и только потом начал бы присматриваться к конторе. Но вы можете рискнуть, но не покупайте если цена резко устремиться вверх. Это будет означать, что PR работает, а кто потом попадёт в длительную просадку, уже никого волновать не будет.

( Читать дальше )

28 декабря 16:00 - старт торгов акциями МГКЛ на Мосбирже, торговый тикер - MGKL

- 27 декабря 2023, 18:52

- |

- Определить:

- «28» декабря 2023 года как дату начала торгов в процессе обращения следующих ценных бумаг:

| Наименование ценной бумаги | Акции обыкновенные |

| Полное наименование Эмитента | Публичное акционерное общество «МГКЛ» |

| Тип ценных бумаг | Акции обыкновенные |

| Регистрационный номер выпуска, дата регистрации | 1-01-11915-A от 22.01.2007 |

| Номинальная стоимость | 0,01 рублей |

| Количество ценных бумаг в выпуске | 872 900 000 штук |

| Торговый код | MGKL |

| ISIN код | RU000A0JVJQ8 |

| Уровень листинга | Третий уровень |

Для акций обыкновенных ПАО «МГКЛ» устанавливается следующее время начала торгов:

- в режиме торгов «Режим основных торгов Т+» – 28 декабря 2023 года с 16:00 по московскому времени с проведением аукциона открытия с 16:00 по 16:10 по московскому времени;

- в режимах торгов Режим переговорных сделок (РПС), «РПС с ЦК», «Неполные лоты», «Междилерское РЕПО», «РЕПО с ЦК – Адресные заявки», «РЕПО с ЦК – Безадресные заявки», режиме «Адресные сделки с ЦК» – 28 декабря 2023 года с 16:00 по московскому времени;

( Читать дальше )

Главное на рынке облигаций на 26.12.2023

- 26 декабря 2023, 15:12

- |

- «CЕЛЛ-Сервис» сегодня начинает размещение четырехлетних облигаций серии БО-01 объемом 250 млн рублей. Регистрационный номер — 4B02-01-00645-R. Бумаги включены в Сектор роста. Ставка 1-16-го купона установлена на уровне 19,5% годовых. Купоны ежемесячные. По выпуску предусмотрена амортизация, а также call-опцион. Якорным инвестором по выпуску на сумму 62,5 млн рублей выступит МСП банк. Организатор — ИК «Юнисервис Капитал». Кредитный рейтинг эмитента — ruBB+ со стабильным прогнозом от «Эксперта РА».

- ЛК «Эволюция» сегодня начинает размещение трехлетних облигаций серии 001P-01 объемом 1 млрд рублей. Регистрационный номер — 4B02-01-00750-R-001P. Ставка купона установлена на уровне 16,75% годовых на весь период обращения. Купоны ежеквартальные. Сбор заявок на выпуск прошел 21 декабря. По займу предусмотрена амортизация. Организаторы — Газпромбанк и инвестиционный банк «Синара». Кредитный рейтинг эмитента — ruВВB+ со стабильным прогнозом от «Эксперта РА».

( Читать дальше )

МГКЛ объявил операционные результаты за 2023г: количество выданных займов составило 287,4 тыс шт (+28% г/г), кредитный портфель + 71% г/г до уровня 1,166 млрд руб

- 26 декабря 2023, 10:46

- |

Основные операционные показатели продемонстрировали существенный рост за 2023 год:

Количество выданных займов за 2023 год составило 287,4 тыс. шт. и увеличилось на 28% год к году.

Кредитный портфель увеличился в 2023 году на 71% год к году и составил 1 166 млн рублей.

Количество уникальных клиентов по итогам 2023 года увеличилось на 37% в сравнении с 2022 годом и составило 90,1 тыс. человек.

Доля товаров, хранящихся в портфеле более 90 дней, сократилась за год с 50% до 16%.

( Читать дальше )

Главное на рынке облигаций на 22.12.2023

- 22 декабря 2023, 12:56

- |

- «Корпсан» сегодня, 22 декабря, начинает размещение трехлетних облигаций серии БО-П01 объемом 150 млн рублей. Регистрационный номер — 4B02-01-00583-R-001P. Бумаги включены в Сектор роста. Ставки 1-4-го купонов установлены на уровне 19% годовых, 5-8-го купонов — 17% годовых, 9-12-го купонов — 15% годовых. Купоны ежеквартальные. Организатор — Совкомбанк. НРА в октябре 2023 г. присвоило кредитный рейтинг эмитенту на уровне ВB-|ru| со стабильным прогнозом.

- «ДжетЛенд» (краудлендинговая платформа) сегодня, 22 декабря, начинает размещение трехлетних облигаций серии БО-01 объемом 80 млн рублей. Регистрационный номер — 4B02-01-00129-L. Бумаги включены в Третий уровень котировального списка и Сектор ПИР. Ставки купона установлены на уровне 21% годовых на весь период обращения. Купоны ежемесячные. Предусмотрена возможность досрочного погашения бумаг в дату окончания 12-го купона. Организатор — ИК «Юнисервис Капитал». «Эксперт РА» 20 декабря присвоил рейтинг кредитоспособности эмитенту на уровне ruBВ+ со стабильным прогнозом.

( Читать дальше )

Неожиданный ход! Или, книга- лучший подарок!

- 22 декабря 2023, 09:38

- |

С сопроводительное письмом

( Читать дальше )

МГКЛ: привилегированные акции - 24% от УК, из них 55% распределено среди сотрудников в качестве программы мотивации

- 20 декабря 2023, 14:00

- |

Мосгорломбард разъяснил структуру уставного капитала

— Привилегированные акции — 24% от текущего уровня уставного капитала, — заявила директор по корпоративным финансам компании Мария Потехина.

Из всех привилегированных акций 55% распределено среди сотрудников в качестве программы мотивации, отметил акционер и гендиректор Мосгорломбарда Алексей Лазутин.

t.me/marketpowercomics

МГКЛ: задача в перспективе 3-4 лет занять 40% рынка ломбардов в Москве

- 20 декабря 2023, 13:57

- |

— Наша стратегическая задача в среднесрочной перспективе, 3-4 года, занять 40% рынка ломбардов в Москве и примерно 3-5% рынка ресейла. Это будет считаться победой в нашем бизнес-плане, — заявил акционер и гендиректор Алексей Лазутин.

По словам Лазутина, компании «эффективнее, дешевле, прибыльнее» открывать объекты с нуля. Однако предложения по покупке других сетей тоже рассматриваются.

Он отметил, что большая часть привлеченных в ходе IPO ресурсов пойдет на открытие новых объектов и пополнение портфеля — примерно 66% от нетто-притока от IPO.

— Открытие новых ломбардов и, самое главное, увеличение портфеля. Те оборотные средства, которые генерят нам процентный доход, либо доход от реализации невостребованного имущества, либо ресейл-сегмент, — сказал Лазутин.

t.me/marketpowercomics

Мосгорломбард рассматривает возможность размещения акций по нижней границе ценового диапазона на уровне 3,1 руб

- 19 декабря 2023, 13:00

- |

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал