SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Лукойл

Видео обзор - 9 минут. FORTS. Откат или продолжение трендов?

- 16 января 2018, 09:28

- |

Обзор FORTS. Быки теряют силы. Нефть по 70$, что дальше. Рубрика Стоп лось (Stop loss) — сегодня очень коротко)

Обзор FORTS. Быки теряют силы. Нефть по 70$, что дальше. Рубрика Стоп лось (Stop loss) — сегодня очень коротко)

( Читать дальше )

- комментировать

- Комментарии ( 4 )

Помешать росту Лукойла может только разворот в нефти

- 15 января 2018, 15:25

- |

Совет директоров «ЛУКОЙЛа» поддержал инициативы менеджмента по погашению основной части казначейских акций, находящихся на балансе группы.

ИГ «УНИВЕР Капитал»

Погашение казначейских акций «ЛУКОЙЛа» и выкуп с рынка являются среднесрочными позитивными факторами, причём объём погашения «казначеек» ещё не в полном объёме учтён рынком, хотя покупателям может потребоваться небольшая передышка. Помешать дальнейшему росту может только разворот в нефти.Александров Дмитрий

ИГ «УНИВЕР Капитал»

Погашение казначейских акций не окажет влияния на дивиденды Лукойла

- 15 января 2018, 13:40

- |

Совет директоров «ЛУКОЙЛа» поддержал инициативы менеджмента по погашению основной части казначейских акций, находящихся на балансе группы.

Компания «ЛУКОЙЛ» приняла решение погасить в 2018 г. 100 млн казначейских акций. Оставшиеся акции будут использованы в рамках программы мотивации менеджмента компании. Одновременно «ЛУКОЙЛ» объявил о планах в течение пяти лет направить на обратный выкуп акций 2–3 млрд долл.

( Читать дальше )

Компания «ЛУКОЙЛ» приняла решение погасить в 2018 г. 100 млн казначейских акций. Оставшиеся акции будут использованы в рамках программы мотивации менеджмента компании. Одновременно «ЛУКОЙЛ» объявил о планах в течение пяти лет направить на обратный выкуп акций 2–3 млрд долл.

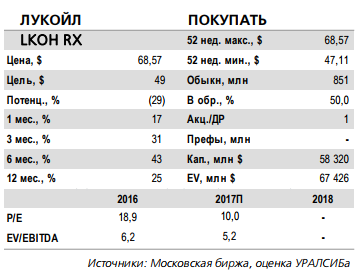

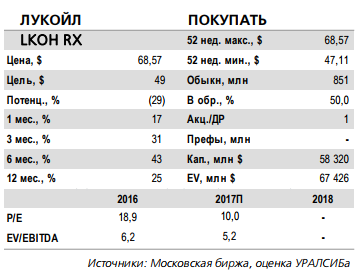

Такое развитие событий представляет собой значительные изменения в корпоративном управлении, а также свидетельствует о том, что акционеры предпринимают шаги для повышения акционерной стоимости компании. Мы и прежде учитывали динамику казначейских акций при расчете прогнозной цены акций «ЛУКОЙЛ»а, тем не менее, мы считаем такой ход событий значительным положительным сдвигом в практике корпоративного управления компании и поэтому снижаем показатель средневзвешенной стоимости капитала (WACC) до 10,5% (остальные показатели остаются без изменений). Это ведет к повышению нашей прогнозной цены через 12 мес. на 45%, до 80 долл./акц., что предполагает полную доходность обыкновенных акций в размере 28%. Мы меняем нашу рекомендацию с Держать на Покупать.

Почти 12% акций будет погашено. Погашение компанией большей части своих казначейских акций – давно ожидаемое событие. По словам президента «ЛУКОЙЛ»а Вагита Алекперова, всего планируется погасить 100 млн бумаг из 141 млн казначейских акций. Остальные акции будут использованы в рамках мотивационной программы для менеджмента. В результате доля Алекперова, по его словам, составит около 30%, а члена совета директоров Леонида Федуна – чуть менее 10%.

( Читать дальше )

При нефти в $60 свободные денежные потоки "ЛУКОЙЛа" достигнут $5,5 млрд

- 15 января 2018, 12:47

- |

Совет директоров «ЛУКОЙЛа» поддержал инициативы менеджмента по погашению основной части казначейских акций, находящихся на балансе группы. Об этом говорится в сообщении компании по итогам рассмотрения долгосрочной программы стратегического развития компании.

Кроме того, совет директоров одобрил использовании оставшихся акций в новой долгосрочной программе мотивации ключевых работников компании, а также по созданию дополнительного механизма распределения средств акционерам в виде программы обратного выкупа акций.

«Считаю, что данные изменения будут способствовать дальнейшему повышению акционерной стоимости компании», – отметил в своем выступлении президент ПАО «ЛУКОЙЛ» Вагит Алекперов.

Кроме того, совет директоров одобрил использовании оставшихся акций в новой долгосрочной программе мотивации ключевых работников компании, а также по созданию дополнительного механизма распределения средств акционерам в виде программы обратного выкупа акций.

«Считаю, что данные изменения будут способствовать дальнейшему повышению акционерной стоимости компании», – отметил в своем выступлении президент ПАО «ЛУКОЙЛ» Вагит Алекперов.

Новость, несомненно, позитивная, указывающая на сознательные усилия компании по устранению опасений инвесторов. Мы считаем, что значительная доля рынка подспудно оценивала «ЛУКОЙЛ» исходя из размытого числа акций из-за опасений, что казначейские акции могут быть использованы для приобретений или получения листинга на бирже.Sberbank CIB

Для этих инвесторов погашение казначейских акций будет означать повышение цены акции на $8,5: только за пятницу котировки акций выросли почти на половину этой суммы. Мы считаем, что команда по связям с инвесторами, назначенная в 2016 году, упростила обмен мнениями между инвесторами и менеджментом и благодаря пятничному решению в значительной мере способствовала приращению рыночной стоимости компании на несколько миллиардов долларов.

Мы всегда исключали из оценки компании казначейские акции, а значит, их погашение не окажет непосредственного влияния на нашу целевую цену, хотя повысит уверенность в качестве корпоративного управления в компании. Тем не менее наша целевая цена базируется на цене нефти в $50/барр., а значит, несколько устарела вследствие быстрого удорожания нефти в последние два месяца. Мы вновь обратимся к этому вопросу в следующем обзоре сектора.

Выкуп акций тоже был бы менее эффективным, если бы это просто означало, что компания будет наращивать за счет него долю казначейских акций. Выкуп — один из лучших способов повысить стоимость компании в расчете на акцию в долгосрочной перспективе, если он проводится здраво и выкупленные акции впоследствии погашаются. Мы надеемся, что «ЛУКОЙЛ» ограничит свои приобретения теми периодами, когда цена акции будет опускаться значительно ниже разумной оценки по справедливой стоимости. Выкуп на сумму около $500 млн. в среднем за год привел бы к увеличению текущего дивиденда примерно на 20%, и совокупная дивидендная доходность акционеров составила бы 6%.

Мы считаем, что компания вполне может позволить себе такой выкуп. При цене нефти в $60/барр. ее свободные денежные потоки в этом году достигнут $5,0-5,5 млрд. и составят $2 млрд. после инвестиций, дивидендов и выкупа акций. У компании есть несколько вариантов распределения этого капитала, в том числе дальнейшее снижение чистого долга, увеличение инвестиций или приобретения (последний вариант мы считаем менее предпочтительным). Мы надеемся получить больше ясности о планах компании в ходе «дня инвестора» 23 марта.

Лукойл - компания нацелена на увеличение выплат акционерам

- 15 января 2018, 12:00

- |

Будет погашено более 70% акций на балансе дочерней компании ЛУКОЙЛа

Планируется погашение 100 млн из 140 млн квазиказначейских акций. В пятницу президент и крупнейший акционер ЛУКОЙЛа Вагит Алекперов сообщил, что по решению cовета директоров компании будет погашено 100 млн акций (11,8% уставного капитала), находящихся на балансе кипрской дочерней компании ЛУКОЙЛа. Остальные 40 млн квазиказначейских акций (4,7% УК) будут направлены на программы поощрения менеджмента.

Дополнение к погашению – программа buyback. Около 17% акций находятся на балансе дочерней компании главным образом вследствие выкупа ею доли ConocoPhillips, которая вышла из капитала ЛУКОЙЛа в 2011 г. Ранее ЛУКОЙЛ допускал использование квазиказначейских акций для новых приобретений. В дополнение к погашению акций компания запустит программу выкупа акций на 2–3 млрд долл. сроком на пять лет.

( Читать дальше )

Планируется погашение 100 млн из 140 млн квазиказначейских акций. В пятницу президент и крупнейший акционер ЛУКОЙЛа Вагит Алекперов сообщил, что по решению cовета директоров компании будет погашено 100 млн акций (11,8% уставного капитала), находящихся на балансе кипрской дочерней компании ЛУКОЙЛа. Остальные 40 млн квазиказначейских акций (4,7% УК) будут направлены на программы поощрения менеджмента.

Дополнение к погашению – программа buyback. Около 17% акций находятся на балансе дочерней компании главным образом вследствие выкупа ею доли ConocoPhillips, которая вышла из капитала ЛУКОЙЛа в 2011 г. Ранее ЛУКОЙЛ допускал использование квазиказначейских акций для новых приобретений. В дополнение к погашению акций компания запустит программу выкупа акций на 2–3 млрд долл. сроком на пять лет.

( Читать дальше )

Лукойл - долгожданная новость и позитивный сюрприз для рынка

- 15 января 2018, 09:57

- |

Лукойл погасит 100 млн казначейских акций

Лукойл объявил в пятницу, что планирует погасить 100 млн казначейских акций из 141 млн акций на своем балансе, а оставшиеся акции использовать для новой программы мотивации менеджмента. Кроме того, компания не исключает обратного выкупа на сумму $2-3 млрд в следующие 5 лет. Погашение состоится в 2018.

Лукойл объявил в пятницу, что планирует погасить 100 млн казначейских акций из 141 млн акций на своем балансе, а оставшиеся акции использовать для новой программы мотивации менеджмента. Кроме того, компания не исключает обратного выкупа на сумму $2-3 млрд в следующие 5 лет. Погашение состоится в 2018.

Это долгожданная новость и ПОЗИТИВНЫЙ сюрприз для рынка — акции компании взлетели примерно на 6% в пятницу в продолжение ралли на фоне роста цен на нефть, наблюдаемого в первые две недели нового года (около +20% с начала года). Напомним, что у ЛУКОЙЛа значительная доля казначейских акций (16,6% на конец 3К17 или 141 млн акций), основная часть которых была аккумулирована много лет назад. Это вызывало вечный вопрос — что компания планирует делать с такой большой долей, и ЛУКОЙЛ в прошлом рассматривал вариант размещения части этих казначейских акций в Гонконге, но отложил эту идею. Погашение 70% казначейских акций, возможно, лучший вариант для миноритариев ЛУКОЙЛа по нескольким причинам. Во-первых, оно увеличивает шансы на повышение веса ЛУКОЙЛа в индексе MSCI в результате нового пересмотра из-за роста доли акций в свободном обращении — по нашим оценкам, погашение повысит эту долю до 56% с текущих 49%, а доля казначейских акций снизится до 5,3% против текущего значения 16,6%. Во-вторых, это снимает риск навеса акций в случае, если компания (гипотетически) решила бы продать эти акции на рынок через SPO или ускоренное формирование книги заявок. В-третьих, этот шаг означает существенное улучшение в корпоративном управлении ЛУКОЙЛа, показывая, что компании небезразличны опасения инвесторов. Таким образом, это объясняет оптимизм рынка в пятницу. Мы не учитывали казначейские акции ЛУКОЙЛа и не включали их в число акций при расчете коэффициентов на акцию, мультипликаторов оценки (рыночной капитализации) и конечной целевой цены, которая представляется собой комбинацию оценки по мультипликаторам EV/EBITDA и EV/DACF и оценки по DCF. В связи с этим новость никак не влияет на нашу текущую оценку и целевую цену, но, несомненно, она позитивна для акций ЛУКОЙЛа с точки зрения восприятия.АТОН

Новости компаний — обзоры прессы перед открытием рынка

- 15 января 2018, 09:04

- |

«ЛУКОЙЛ» прощается с американским прошлым, обещая акционерам светлое будущее. Обобщение

Совет директоров "ЛУКОЙЛа" в пятницу на рутинном, казалось бы, отчетно-годовом заседании неожиданно принял сразу два важнейших для акционеров решения. Компания погасит основную часть квазиказначейского пакета, доставшегося ей «в наследство» от уже полузабытого американского акционера, а также проведет buyback. (Интерфакс)ЛУКОЙЛ отдаст должное акционерам. Компания гасит 12% акций на 400 млрд рублей и начинает buyback

ЛУКОЙЛ решил сделать подарок акционерам, одновременно объявив о погашении большей части казначейского пакета акций и старте новой программы buyback объемом до $3 млрд до 2022 года. До сих пор ЛУКОЙЛ держал казначейский пакет в качестве неприкосновенного запаса на тяжелые времена или крупные приобретения. Однако после того, как «Башнефть» отошла к «Роснефти», компания так и не нашла вариантов новых крупных сделок и начала возврат денег своим владельцам. (( Читать дальше )

Лукойл - одна из лучших частных компаний в России

- 12 января 2018, 22:49

- |

Акции «ЛУКОЙЛа» выросли до исторического максимума, отыгрывая решение компании погасить казначейские бумаги и провести обратный выкуп.

В моменте бумаги компании поднимались до 3942 рублей. К 14:50 мск они торгуются на уровне 3874 рубля.

Совет директоров «ЛУКОЙЛа» поддержал инициативы менеджмента по погашению основной части казначейских акций, находящихся на балансе группы. Об этом говорится в сообщении компании по итогам рассмотрения долгосрочной программы стратегического развития компании.

ИК «Фридом Финанс»

В моменте бумаги компании поднимались до 3942 рублей. К 14:50 мск они торгуются на уровне 3874 рубля.

Совет директоров «ЛУКОЙЛа» поддержал инициативы менеджмента по погашению основной части казначейских акций, находящихся на балансе группы. Об этом говорится в сообщении компании по итогам рассмотрения долгосрочной программы стратегического развития компании.

Рынок позитивно отреагировал на новость о buy back и о погашении части акций «ЛУКОЙЛа». Меньшее количество ценных бумаг позволит компании увеличить размер дивиденда на оставшиеся, а выкуп, если он не связан с сильным и продолжительным падением котировок, как правило, является хорошим сигналом. Менеджмент принимает решение о выкупе, если верит в успех компании. Коэффициент free-float «ЛУКОЙЛа» сейчас составляет около 46%, а в результате выкупа с рынка 10% он станет выше 50%.Ващенко Георгий

«ЛУКОЙЛ» в настоящее время недооценен, и не только по сравнению с аналогами. На данный момент он стоит примерно на 14% меньше собственного капитала. Среди долгосрочных драйверов роста — высокая цена на нефть и возможность увеличения добычи в Ираке, когда действие соглашения о сокращении добычи ОПЕК+ закончится. При нынешнем уровне цены на нефть потенциал роста без учета дивиденда составляет около 55% на горизонте трех лет. При этом «ЛУКОЙЛ» — одна из лучших частных компаний в России.

ИК «Фридом Финанс»

MSCI может повысить вес ЛУКОЙЛа в MSCI Russia после погашения казначейских акций - ВТБ Капитал

- 12 января 2018, 19:44

- |

Вес ЛУКОЙЛа в индексе MSCI Russia может быть повышен на 0,9 процентного пункта — до 14,8% в результате погашения казначейских акций — сообщает ВТБ Капитала.

В результате приток средств в акции компании со стороны пассивных инвесторов составит $120 млн.

По мнению аналитиков, погашение ЛУКОЙЛом основной части казначейского пакета в размере 100 млн акций приведет к росту free float компании до 56% с 49% и повышению коэффициента FIF (foreign inclusion factor, применительно к российским компаниям — оценка free float) для ее акций с 0,50 до 0,60.

В то же время, если значительная часть buyback будет осуществлена до погашения квазиказначейских акций, это может уменьшить рост веса ЛУКОЙЛа в индексе.

Финмаркет

В результате приток средств в акции компании со стороны пассивных инвесторов составит $120 млн.

По мнению аналитиков, погашение ЛУКОЙЛом основной части казначейского пакета в размере 100 млн акций приведет к росту free float компании до 56% с 49% и повышению коэффициента FIF (foreign inclusion factor, применительно к российским компаниям — оценка free float) для ее акций с 0,50 до 0,60.

В то же время, если значительная часть buyback будет осуществлена до погашения квазиказначейских акций, это может уменьшить рост веса ЛУКОЙЛа в индексе.

Финмаркет

ЛУКОЙЛ - рентабельность розничного бизнеса по итогам 2017 г - 11%

- 12 января 2018, 19:26

- |

Рентабельность розничного бизнеса ЛУКОЙЛа по итогам 2017 года составила 11%.

Налоговая нагрузка существенно снижает инвестиционные возможности и влияет на стоимость портфеля компании.

Прайм

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал