Лукойл

Италия в декабре увеличила импорт нефти на 12% м/м, до 5.5 млн т, Россия исчезла из поставщиков — Интерфакс

- 03 февраля 2023, 11:54

- |

- комментировать

- Комментарии ( 1 )

Китай наращивает импорт нефтяного топлива на основе российской нефти — Reuters

- 03 февраля 2023, 11:43

- |

Западные санкции, введенные после начала военного конфликта на Украине, включая эмбарго и ограничение цен на нефтепродукты с 5 февраля, привели к увеличению потоков российского нефтяного топлива в Азию с привлекательными скидками.

Со второго квартала 2022 года эти грузы наводнили хабы в Малайзии и Фуджейре (ОАЭ), где они перегружается с одного судна на другое. Как сообщают источники, трейдеры смешивают эти баррели с другой нефтью, чтобы изменить страну происхождения, что позволяет страховать и финансировать суда, в противном случае это было бы запрещено санкциями.

Скидки, предлагаемые на это топливо, помогают повысить маржу независимых китайских НПЗ и заменить нефть, которую некоторые компании не могут импортировать без квот. Подобная торговля также позволяет поставлять российскую нефть на рынок и обеспечивать Москву необходимой экспортной выручкой.

Западные торговые дома являются основными поставщиками нефтяного топлива в Китай, сообщили четыре высокопоставленных источника, которые внимательно отслеживают потоки, добавив, что более высокие уровни, наблюдавшиеся в декабре, сохранятся в феврале и в последующие месяцы.

( Читать дальше )

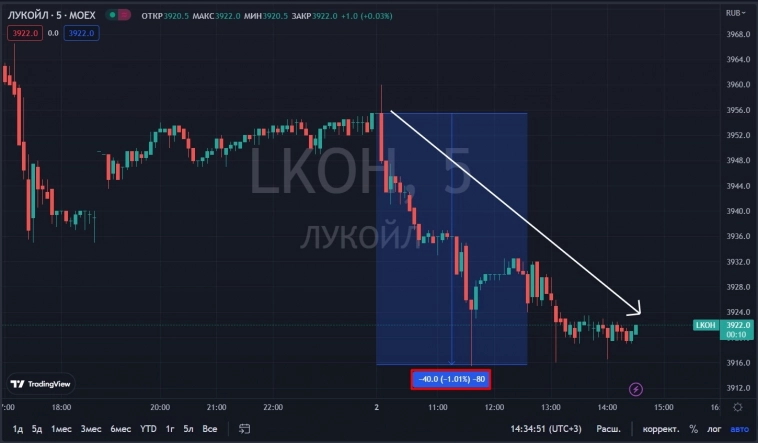

Лукойл теряет 1% из-за угрозы ограничений от ЕС - Промсвязьбанк

- 02 февраля 2023, 16:29

- |

Пока это не более чем предложение, но сантимент для бумаг ЛУКОЙЛа определенно негативный. Компания до сих пор продолжает управлять сетью АЗС и несколькими НПЗ по всей Европе (недавно под давлением пришлось продать НПЗ в Италии). Особенно серьезно ЛУКОЙЛ ведет деятельность в Болгарии – это около 30% переработки компании на рынке Европы.

Несмотря на то, что Болгария до 2024 года получила исключение в рамках эмбарго на российскую нефть, возможность национализации НПЗ ЛУКОЙЛа в случае ЧС предусмотрена в законе страны. 13 января 2023 были приняты соответствующие поправки.

Считаем, что конъюнктурно бумаги ЛУКОЙЛа смотрятся негативно. При раскручивании данной темы видим риски возврата к уровням конца сентября 2022 года: 3600-3700 руб./акцию.Промсвязьбанк

Дивиденды Норникеля и эмбарго на нефть; нефть Пакистану и падение акций Лукойла; похудение Газпрома и при чём тут SFI

- 02 февраля 2023, 16:03

- |

( Читать дальше )

📉Лукойл падает на 0.9%, Европарламент призывает согласовать 10-й пакет санкций и ввести ограничения в отношении Лукойла

- 02 февраля 2023, 14:35

- |

📉Лукойл -0.9% «Европарламент призывает страны ЕС в кратчайшие сроки согласовать 10-й пакет санкций против России и заблаговременно вносить предложения по следующим санкциям, включая секторы экономики и персональных фигурантов», — указывается в резолюции. В частности Европарламент призывает ввести ограничения в отношении Лукойла, который продолжает работать на рынках ЕС.

ria.ru/20230202/sanktsii-1849250241.html

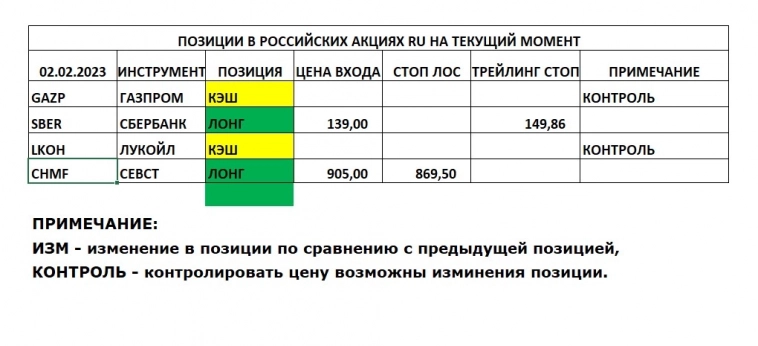

Позиции в РОССИЙСКИХ Акциях на 02.02.2023

- 02 февраля 2023, 10:50

- |

Акции ГАЗПРОМ и ЛУКОЙЛ продолжаем держать на контроле, возможны изменения позиции.

Минфин России о средней цене нефти Urals в январе 2023 года

- 02 февраля 2023, 09:37

- |

Средняя цена на нефть марки Urals в январе 2023 года сложилась в размере $49,48 за баррель, что в 1,7 раз ниже, чем в январе 2022 года ($85,64 за баррель).

minfin.gov.ru/ru/press-center/?id_4=38362-o_srednei_tsene_na_neft_marki_urals

( Читать дальше )

Экспорт российской нефти отправляемая на западных танкерах резко вырос

- 02 февраля 2023, 09:06

- |

Экспортные поставки российской нефти существенно выросли в этом месяце, причем большая их часть отправляется на танкерах, застрахованных Западом, благодаря ценам, которые ниже предельных цен G7 и ЕС.

Согласно отчету Reuters со ссылкой на данные отслеживания танкеров и отраслевых инсайдеров, в этом месяце общий объем отгрузки нефти из Приморска, Усть-Луги и Новороссийска превысит 9,5 млн тонн, поскольку ведущая российская смесь Urals продается ниже 50 долларов, в то время как предельная цена, установленная G7 и ЕС, составляет 60 долларов. за баррель.

Четверть всех поставок Urals из России в этом месяце была обработана судами ЕС, отмечает Reuters в своем отчете.

Однако, согласно данным, две другие смеси сырой нефти, которые Россия продает за рубеж, Sokol и ESPO, торгуются значительно выше предельной цены: Sokol продается по цене около 77 долларов за баррель по состоянию на вторник, а ESPO торгуется по цене более 72 долларов за баррель.

( Читать дальше )

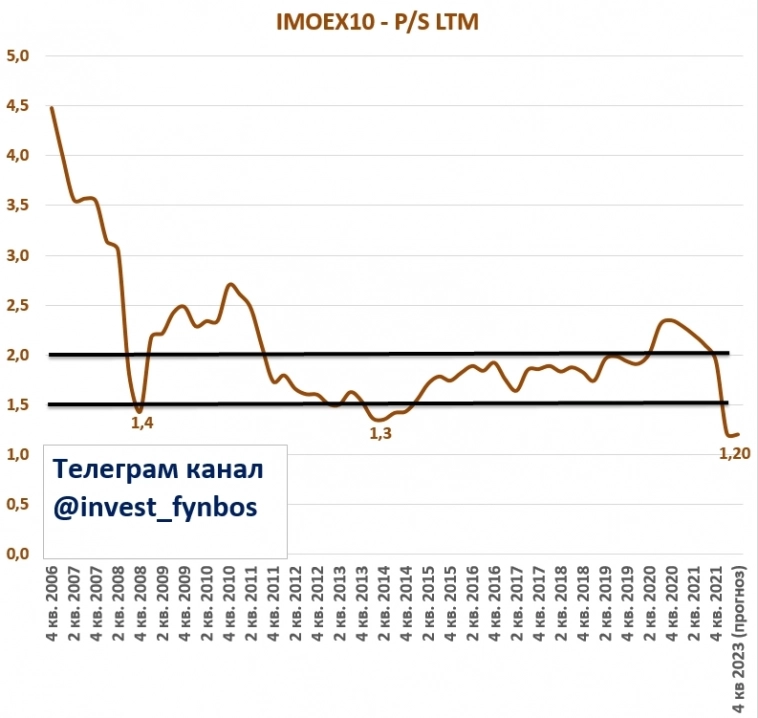

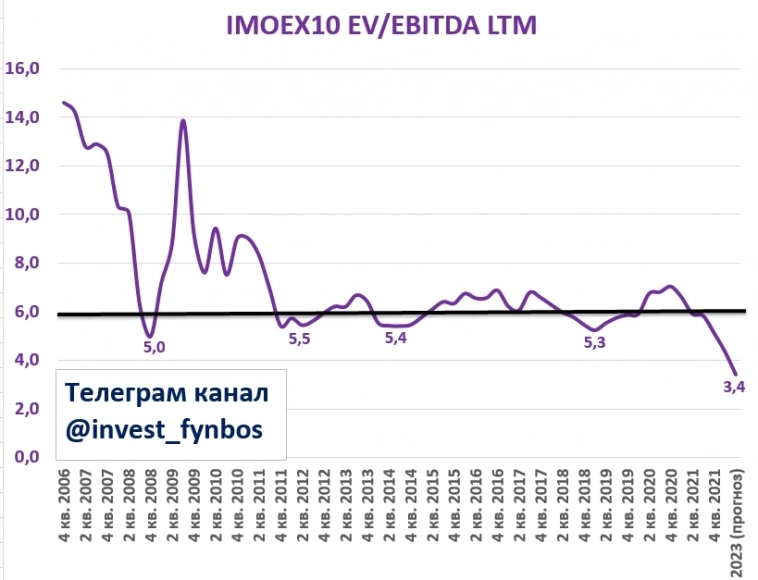

Фундаментальная оценка фондового рынка РФ. Стоит ли покупать акции?

- 01 февраля 2023, 19:12

- |

Для ответа на данный вопрос я решил взять 10 самых ликвидных акций и посчитать их исторические мультипликаторы.

Требования к акциям:

1. Есть данные с 2006 года.

2. Самые ликвидные компании.

Каждой акции я дал вес в 10% и посчитал средневзвешенное значение с 2006 по 2022 год.

Список компаний:

1. Сбербанк

2. Лукойл

3. Газпром

4. Новатэк

5. ГМК

6. Магнит

7. МТС

8. Полюс Золото

9. Татнефть

10. Роснефть

Финансовые показатели за 2023 год (прогноз) я взял у компании Атон из стратегии на 2023 год.

Описание мультипликаторов

P/S = P (капитализация компании) / S (выручка) за последние 4 квартала = Х – сколько годовых выручек стоит компания.

P/E = P (капитализация компании) / E (чистая прибыль) за последние 4 квартала) = Х – за сколько лет окупятся вложения в данный актив.

EV/EBITDA = EV (капитализация компании + чистый долг) / EBITDA (чистая прибыль до уплаты налогов и амортизации) за последние 4 квартала = Х – за сколько лет окупятся вложения в данный актив.

Чем ниже значение мультипликаторов, тем дешевле оценена компания.

Результаты

Вывод

По историческим меркам, так дешево наш рынок никогда не стоил.

На мой взгляд, сейчас хорошая точка входа и текущая оценка акций включает в себя большое количество рисков.

Если хотя бы часть рисков уйдет, то акции могут значительно вырасти.

Не является индивидуальной инвестиционной рекомендацией.

Планирую на ежеквартальной основе обновлять данные по индексу.

Кому интересно наблюдать за динамикой изменений фундаментальной оценки рынка, то можете подписаться на мой телеграм-канал: t.me/invest_fynbos

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал