Кристалл

Облигации Кристалла: щедрый купон на фоне трансформации алкогольного рынка

- 09 декабря 2025, 15:48

- |

💼 Итак, Группа Кристалл планирует привлечь 300-350 млн руб. через облигации. Привлечённый капитал будет направлен на рефинансирование первого выпуска (RU000A105Y14), который погашается уже в марте 2026 года, а также на реализацию инвестиционной программы — масштабирование производства, расширение складской и логистической инфраструктуры и диверсификацию линейки брендов.

🥃 Эмитент, как известно, входит в ТОП-10 крупнейших алкогольных компаний страны, и текущая стратегия развития компании направлена на увеличение доли ликёро-водочных изделий (ЛВИ) в структуре выручки.

Для тех, кто не в теме, скажу, что ЛВИ — это высокомаржинальный продукт, в отличие от той же водки. Почему-то производство водки часто ассоциируется с высоким уровнем прибыли и рентабельности, но реальность показывает обратное: налоги, акцизы и высокая конкуренция вынуждают производителей работать с низкой маржой, и вы должны это запомнить раз и навсегда.

( Читать дальше )

- комментировать

- 963 | ★1

- Комментарии ( 0 )

Облигации «Кристалла»: как поймать волну изменений на алкогольном рынке?

- 08 декабря 2025, 17:25

- |

Доходность облигаций в последние дни заметно снизилась на ожиданиях снижения ключевой ставки в следующую пятницу. Однако я продолжаю получать вопросы о том, какие бумаги с хорошими купонами можно добавить в инвестпортфель. Сегодня у меня на разборе новый выпуск облигаций компании КЛВЗ «Кристалл».

💼 Итак, КЛВЗ «Кристалл» 10 декабря планирует открыть сбор заявок на новый облигационный выпуск серии 001Р-04 объемом не менее 300 млн, но не более 350 млн. Срок обращения составит 3 года, а ставка ежеквартального фиксированного купона не превысит 22% годовых, что ориентирует на доходность к погашению не выше 23,88% годовых.

Учтите, что погашение номинальной стоимости осуществляется амортизационными частями: по 25% в даты выплат 9-го, 10-го, 11-го, 12-го купонов. А вот оферта по выпуску не предусмотрена.

У эмитента в обращении находится три облигационных выпуска, по которым он исправно выплачивает купоны, что говорит о высокой финансовой дисциплине. Средства, привлечённые с помощью нового выпуска облигаций, компания планирует направить на расширение складской и логистической инфраструктуры, диверсификации линейки брендов.

( Читать дальше )

Акция-бомба - купи и заработай вместе! или "анти"-портфель "по Шадрину"

- 09 октября 2025, 07:05

- |

Палю ГРААЛЬ!

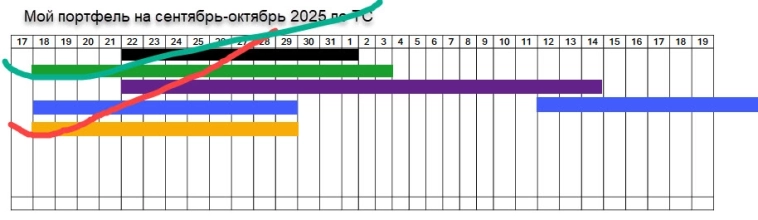

А, кстати, как там его портфель поживает? Растет? А дивы капают? Помните мой пост про портфель, составленный для инвестора как альтернатива его портфелю? Тут про это smart-lab.ru/blog/1206200.php Пост от 18 сентября.

Фиолетовую ленточку видите, видите тайминг заканчивается 14 октября? Да, в тот знаменательный день я ожидаю небывалый рост этой акции. По-простому — разворотную точку или хаи, как принято в народе.

Так что же это за белый лебедь на нашем хмуром рынке? Когда земля уходит из под ног и все в слезах?

Встречайте!

( Читать дальше )

Продажи КЛВЗ Кристалл в 3кв 2025г выросли на 29% в натуральном выражении до 659 тыс дал, выручка выросла на 47,4% до 1,38 млрд руб — компания

- 08 октября 2025, 14:32

- |

8 октября – ООО «КЛВЗ Кристалл» (основная производственная компания ПАО «Алкогольная Группа Кристалл» (АГК)) по итогам третьего квартала 2025 года увеличило объем продаж до 659 тысяч дал, что на 29,22% опережает аналогичный показатель прошлого года.

«Важно, что в денежном выражении сегмент ЛВИ в третьем квартале практически сравнялся с продажами водки. А с момента выхода на IPO вырос в 3 раза, что одновременно усиливает рост выручки и устойчивости предприятия на фоне общего падения отрасли», – отметил председатель совета директоров ПАО «АГК» Павел Победкин.

Согласно данным Росалкогольтабакконтроля (РАТК), производство алкогольной продукции за 9 месяцев 2025 года сократилось на 9,1% год к году.

Ниже представлены операционные показатели «КЛВЗ Кристалл» в натуральном и денежном выражении:

«Рост продаж третьего квартала произошел без учета ввода баночной линии, запуск которой сдвинулся с августа на октябрь и должен удвоить производственные мощности КЛВЗ», – сказал Победкин.

( Читать дальше )

Геополитика, дефляция и рекордные цены на бензин

- 07 августа 2025, 08:55

- |

Накануне западные деловые издания взорвали вечернюю сессию сенсационным анонсом: уже на следующей неделе Дональд Трамп может встретиться с Владимиром Путиным. Означает ли это прорыв в отношениях сверхдержав или станет очередным политическим мыльным пузырем? Время покажет...

📉 Три недели подряд цены падают, причём всё быстрее! Казалось бы, инфляция уверенно движется к цели ЦБ в 4%. Но не спешите радоваться: Минфин готовит сюрприз — уже в сентябре может повысить лимит дефицита бюджета. Это как подлить бензина в костёр: госрасходы взвинтят цены, и ЦБ не сможет резко снижать ставку. Прогнозы о ключевой ставке в 14% к концу года под угрозой — готовьтесь к сюрпризам!

🏗 Девелопер Самолёт опубликовал независимую оценку своих активов, которая составила 873 млрд рублей при рыночной капитализации эмитента в 78 млрд!

Мультипликатор 0,09х выглядит издевательски маленьким, однако для возвращения к прежним высотам, когда показатель был в 2,5 раза выше, понадобится снижение ключевой ставки ниже 10%. Лишь тогда граждане вновь ринутся скупать квадратные метры, а Самолёт расправит крылья и взлетит.

( Читать дальше )

🐹Кристалл. #Облигации

- 19 июня 2025, 08:06

- |

🥜Познакомлю вас ещё с одной бумагой, которая вписывается под философию передержек.

🥜Много бумаг для данной цели не бывает, так как интересные и перспективные моменты бывают не часто и в каждой бумаге они разнятся. Когда в вотч листе их несколько, то и процесс идёт и бодрее и продуктивнее.

🥜Вчера сработало оповещение на 700р. в стакане был спред, выставился на пипс выше предложения и треть заявки по 699 до конца дня всё же дали. Посмотрю, что будет дальше, ниже готов добрать на неиспользованный объём. Текущую покупку по 95+ с удовольствием отдам следующему владельцу.

🐹Больше материала и идей тут: t.me/+Vr8g1Fj1MZhkN2Iy

🤖Бесплатно опробовать Хантера, моего сканера волатильности можно тут: t.me/HunterMoexBot?start=smartlab

Гид по новым акциям: январь 2025

- 17 января 2025, 17:13

- |

Продолжаем собирать статистику, чтобы выяснить, стоит ли приобретать акции российских компаний в момент IPO на срок до полугода. Декабрь 2024 г. обошелся без новых первичных размещений. Поэтому список отслеживаемых бумаг за месяц не изменился. Отклонение стоимости конкретных акций с момента IPO приведено в таблице.

9 из 12 новых бумаг в разной степени подешевели с момента IPO. Падение их стоимости составило от 2% до 56%. Рост цены трех из 12 акций укладывается в диапазон от 18% до 48%. Среднее изменение цены отслеживаемых бумаг после размещения составило -16%.

Это один из худших результатов за десять минувших месяцев. А в целом за указанный период новые акции в среднем торговались ниже цены IPO в семи из десяти случаев. Статистика начала ухудшаться с июня и оставалась негативной все последующие месяцы.

Устойчивая среднесрочная слабость новых бумаг объясняется серьезным ухудшением настроений на рынке. С 17 мая по 16 января 2024 г. Индекс МосБиржи просел на 17%. При этом за минувший месяц он подрос на 23%. В то же время акции с минимальной историей торгов преимущественно подорожали с момента IPO.

( Читать дальше )

📊 Как ведут себя российские компании после IPO?

- 15 января 2025, 18:05

- |

На российском рынке некоторое затишье в преддверии публикации первых макро данных по инфляции (напомню, что цифры должны выйти сегодня в 19-00). Поэтому на время паузы предлагаю рассмотреть статистику всех проведенных первичных размещений за последние полтора года, тем более, что динамика у всех компаний к текущему моменту сложилась крайне разнообразная.

( Читать дальше )

Гид по новым акциям: декабрь 2024

- 04 декабря 2024, 15:37

- |

Мы продолжаем собирать статистику, чтобы выяснить, стоит ли приобретать акции российских компаний в момент IPO на срок до полугода. Ноябрь 2024 г. обошелся без новых первоначальных размещений, поэтому список отслеживаемых бумаг за месяц не изменился. Отклонение стоимости конкретных акций с момента IPO приведено в таблице.

Как видно, 9 из 12 новых бумаг в разной степени подешевели с момента IPO. Падение их стоимости составило от -19% до -58%. Рост цены 3 из 12 акций укладывается в диапазон от +1% до +22%. Среднее изменение цены отслеживаемых бумаг после первоначального размещения составило -27%.

Это один из худших результатов за девять месяцев. В целом за указанный период новые акции в среднем торговались ниже цены IPO в 6 из 9 случаев. Статистика начала ухудшаться с июня и оставалась негативной все последующие месяцы.

Устойчивая среднесрочная слабость новых бумаг объясняется серьезным ухудшением настроений на рынке. За период с 17 мая по 2 декабря 2024 г. Индекс МосБиржи просел на 27%.

( Читать дальше )

Суд по интеллектуальным правам по иску КЛВЗ Кристалл досрочно прекратил за компанией Pernod Ricard охрану товарного знака Mariachi — Интерфакс

- 26 ноября 2024, 17:48

- |

www.interfax.ru/business/994560

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал