Кризис

Доллар-рубль и РТС. Среднесрочный обзор

- 29 декабря 2022, 18:27

- |

Публикация за 19 октября. Прогноз на данный момент полностью выполняется.

Интересные графики и заметки в твиттер и телеграмм.

twitter: https://twitter.com/elliotwave_org

telegram : https://t.me/elliotwaveorg

В последние месяцы говорилось о важности отметок 50-49 , предполагалось, что они станут ключевыми уровнями поддержки. Достигнув их пара начала постепенное движение вверх .

Недельный график

Практически сделали уровень 47, отскочили от нижней границы диапазона волны (4). Очень вероятно на этом укрепление закончилось .

( Читать дальше )

- комментировать

- 364 | ★2

- Комментарии ( 3 )

Wall Street "уловила" прибыль, но пропустила медвежий рынок

- 29 декабря 2022, 18:18

- |

Источник: World Highlights, t.me/worldhighlights. Для живущих в мировом потоке.

Bloomberg / Financial Times / The WSJ / Handelsblatt / Le Figaro / The Economist etc.

Economics / Politics / Markets.

—————————————

Если я скажу Вам, что группа действительно умных людей на Wall Street смогла точно предсказать, сколько денег заработают крупнейшие компании Америки через год, Вы, возможно, подумаете, что они могут сказать нам, куда пойдет фондовый рынок.

Но это не так.

В прошлом году аналитики Wall Street, которые являются главными коммуникаторами для инвесторов в таких компаниях, как Goldman Sachs, JPMorgan Chase & Co. и Citigroup, в целом, не ошиблись в оценке корпоративных доходов для компаний S&P 500. Консенсус-прогноз FactSet предполагает $221 за акцию в этом году, точно в соответствии с прогнозом, причем последний квартал все еще основан на оценках.

По данным Refinitiv IBES, промах менее чем на 1 доллар является самым маленьким в процентном выражении для оценок на конец года с 1995 года, в то время как консенсус-прогноз с тех пор в среднем отклонялся более чем на 9%.

( Читать дальше )

"Top Stars" с Wall Street оказались ослепленными крахом рынка 2022 года

- 29 декабря 2022, 18:17

- |

Источник: World Highlights, t.me/worldhighlights. Для живущих в мировом потоке.

Bloomberg / Financial Times / The WSJ / Handelsblatt / Le Figaro / The Economist etc.

Economics / Politics / Markets.

—————————————

Марко Коланович и Джон Штольцфус, два самых громких биржевых быка на всей Wall Street, в начале 2022 года были уверены в одном: Федеральная резервная система будет медленно, очень медленно, выполнять свой план по повышению процентных ставок. Неважно, что инфляция уже взлетела до самого высокого уровня за последние четыре десятилетия. Повышение ставок, говорили они, будет происходить такими небольшими темпами, что финансовые рынки едва ли почувствуют их.

И поэтому Коланович, соруководитель отдела глобальных исследований JPMorgan Chase, предсказал широкое ралли. Он и его команда установили прогноз по индексу S&P 500 на уровне 5 050 к концу 2022 года. Штольцфус, главный инвестиционный стратег компании Oppenheimer, был еще смелее: 5,330.

Они ошиблись более чем на 1 000 пунктов.

Эти два человека — известные личности в крупных фирмах — являются публичными лицами того, что в действительности можно характеризовать как «ослепление Wall Street». За редким исключением, наиболее успешные и одаренные игроки на рынке акций и облигаций не смогли оценить, как вспышка инфляции перевернет мир инвестиций 2022 года. Они не смогли предугадать реакцию ФРС — повышение ставок происходило не размеренными, а стремительными темпами — и не смогли предвидеть, что это, в свою очередь, вызовет самый сильный одновременный обвал акций и облигаций, по крайней мере, с 1970-х годов.

( Читать дальше )

О влиянии ситуации в политике и экономике на креативную индустрию

- 29 декабря 2022, 15:20

- |

После 24 февраля рынок рекламных услуг и маркетинга потерял много заказчиков и исполнителей. Исполнительный директор компании Bright Side Василий Юзенчук рассказывает о своем опыте сохранения бизнеса в период заморозки бюджетов, демпинга конкурентов и повышенного внимания клиентов к политической позиции специалистов.

Подробнее – в материале «Ъ».

Оно всё падает, а я всё усредняюсь

- 28 декабря 2022, 16:08

- |

Заканчивается очень интересный год (освещал его в своей телеге)

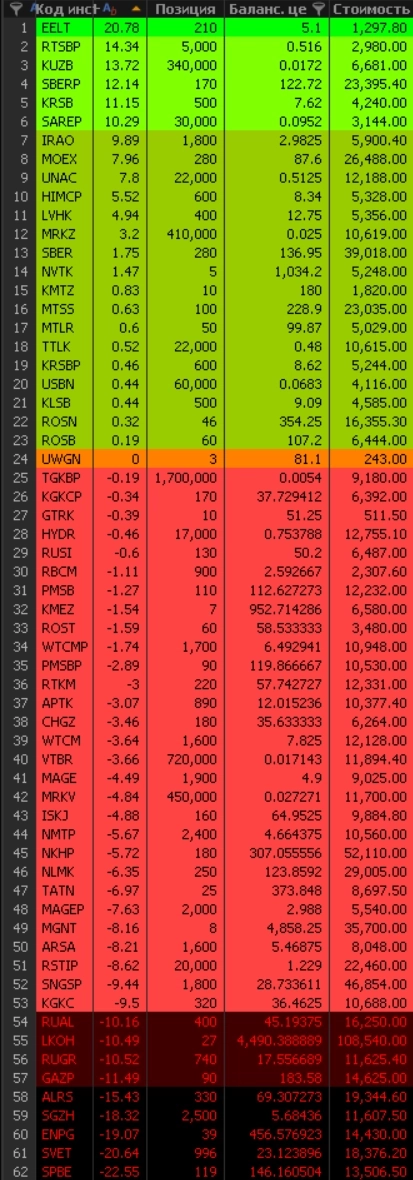

Вот как выглядит мой портфель (и 863к₽), который я начал набирать 16 февраля:

За счёт совершённых сделок и зафиксированной прибыли удалось нивелировать всё падение, и сейчас портфель находится в нулях, даже несмотря на то, что Лукойл в заднице на 10.5%

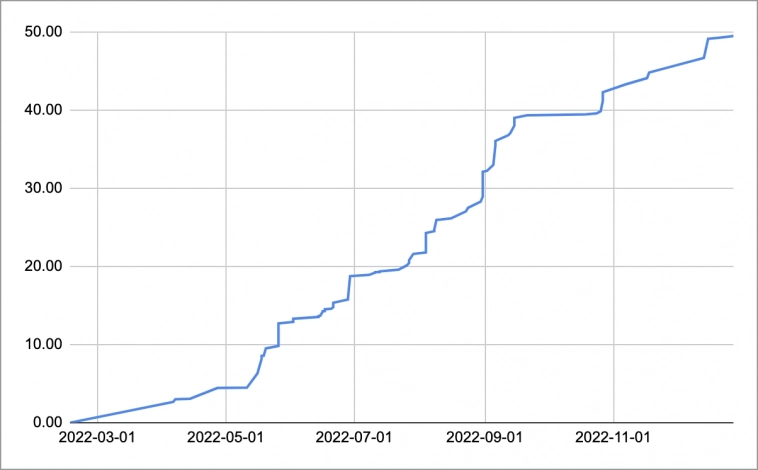

А вот, кстати, график по зафиксированной чистой прибыли (≈50к₽):

( Читать дальше )

«Мне нравилось падение с грохотом моих конкурентов»

- 28 декабря 2022, 14:42

- |

Проблемы у конкурентов и появление на рынке свободных специалистов — Екатерина Макарова (PR-агентство «Игра слов») не скрывает, что не без радости наблюдала за этими процессами. Она рассказала, что предпринимала, чтобы использовать кризис в свою пользу, и почему без жалости уволила сотрудников, которые не справлялись со стрессом.

Подробнее – в материале «Ъ».

«Я уволил себя». История предпринимателя, спасшего свой бизнес

- 27 декабря 2022, 13:21

- |

Подробнее – в материале «Ъ».

«У тех, кто уехал, больше свободы». О перспективах для бизнеса в России и Индонезии

- 26 декабря 2022, 15:37

- |

Большую часть клиентов бюро спикеров HUBSpeakers составляли крупные иностранные компании. О разнице между ними и отечественными заказчиками, а также о ставке на русскоязычные сообщества за рубежом основатель бюро Елена Гришнева рассказала Дарье Бурлаковой.

Подробнее – в материале «Ъ».

BOJ не выдержал

- 20 декабря 2022, 11:07

- |

Банк Японии, незадолго до смены руководства, все же "сломали"… ЦБ фактически сделал разворот и повысил диапазон возможных колебаний доходности гособлигаций (JGB 10Y) с 0.25% до 0.5%. В текущей ситуации, когда основной покупатель госдолга – это Банк Японии, это означает повышения долгосрочной ставки до 0.5%. При этом объем ежемесячных покупок будет увеличен с ¥7.3 трлн до ¥9 трлн, а формальный целевой уровень оставлен на нулевых значениях.

P.S.: Для рынков в целом это скорее сигнал того, что BOJ не верит в скорый разворот политики основных ЦБ.

t.me/truecon

Европа – триллион потерь

- 19 декабря 2022, 11:55

- |

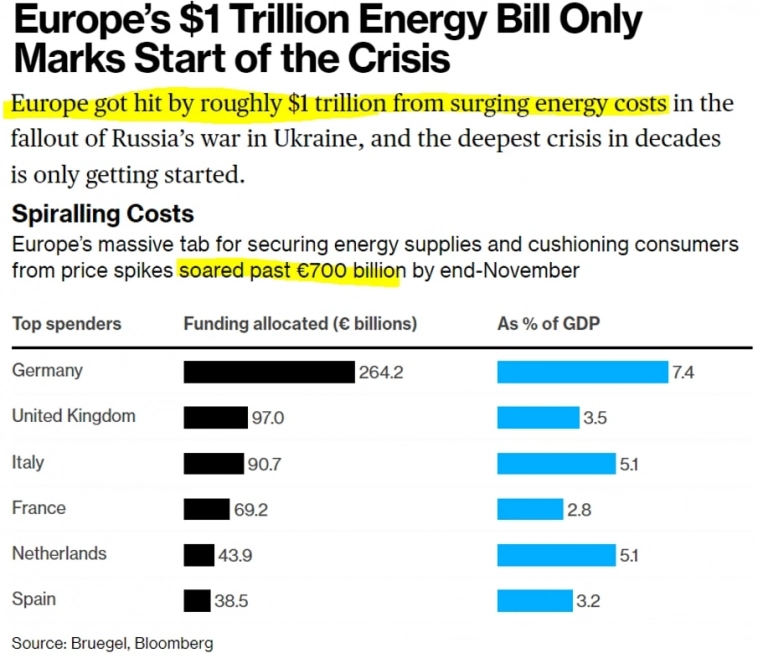

Bloomberg написал о потерях Европы от энергетического кризиса, которые составили около $1 трлн (те цифры которые обсуждали ~летом, когда), ряд других оценок (Bruegel) тоже говорит о сопоставимых цифрах около €1 трлн, или ~6% ВВП. В текущем моменте около €700 млрд потерь фактически покрыты из бюджетов отдельных европейских стран, т.е. новых долгов правительств за счет которых «энергия» скупалась по космическим ценам со всего остального мира. В следующем году потери могут быть сопоставимыми, ставки выше, поставки еще меньше, разве что рецессия сгладит ситуацию через падение спроса. Но рецессия – это и падение доходов бюджетов – рост дефицитов, т.е. источники и возможности для «выкупа» всех проблем скорее сожмутся...

P.S.: МВФ, Еврокомиссия и ЕЦБ все еще дружно верят в рост ВВП ЕС в 2023 году на 0.3-0.5%...

t.me/truecon- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал