SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Количественное смягчение

Рост цен на подержанные автомобили может привести к "шокирующему" отчету по инфляции

- 07 июня 2021, 19:18

- |

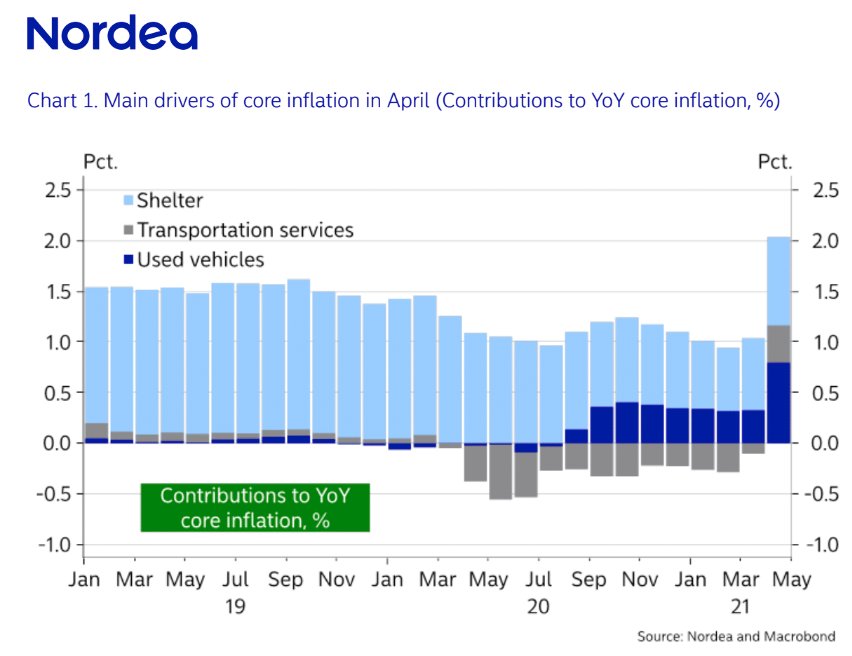

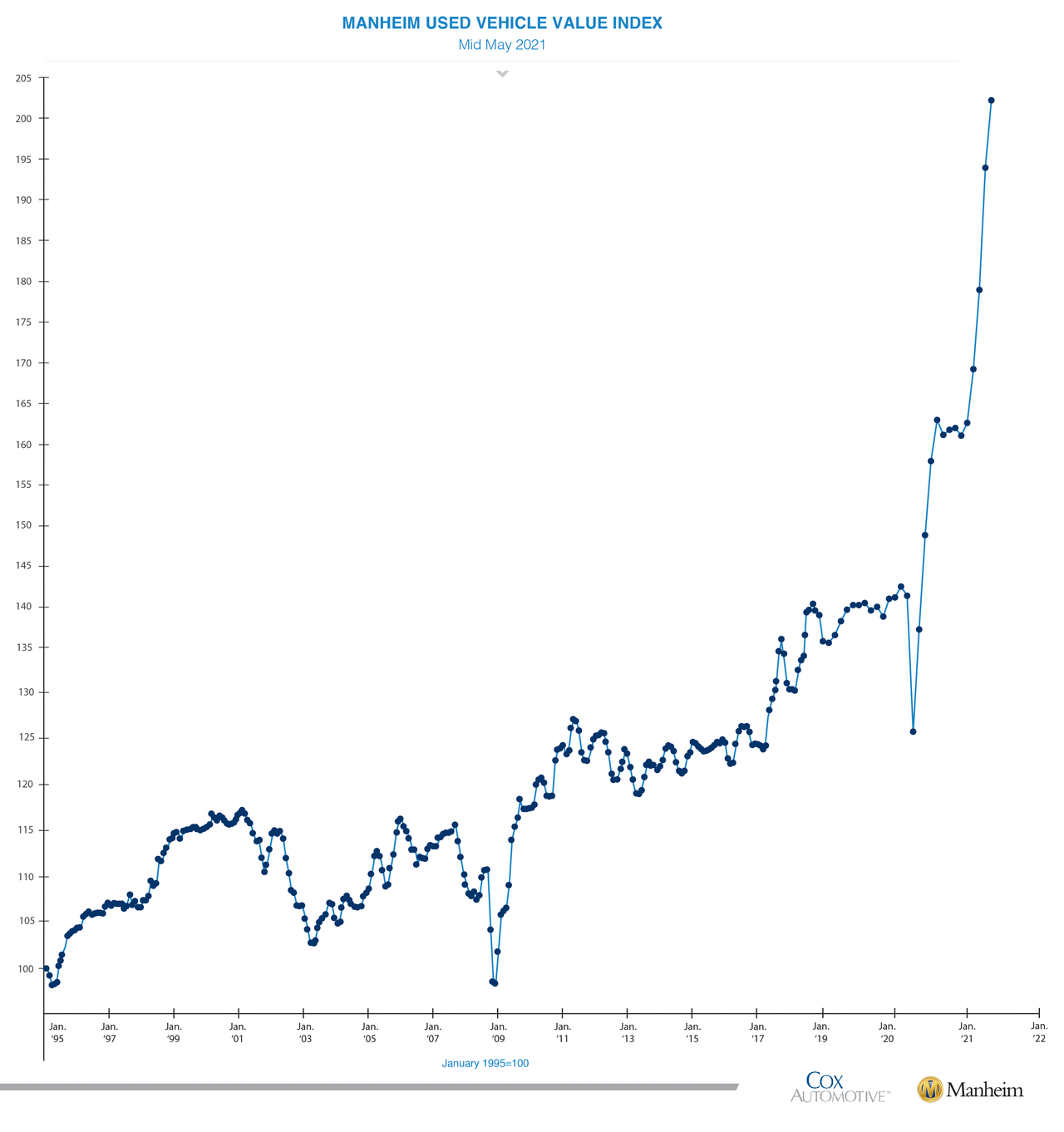

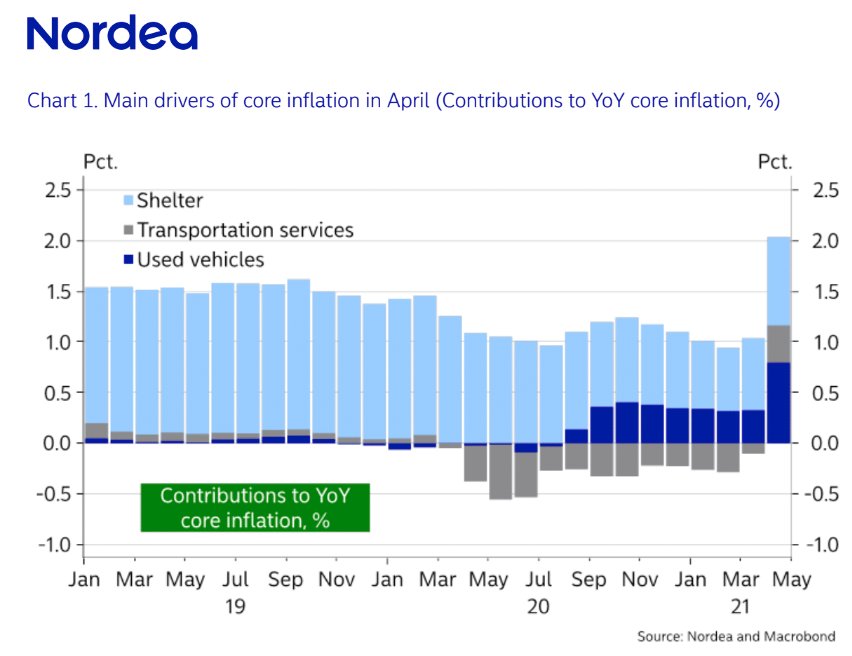

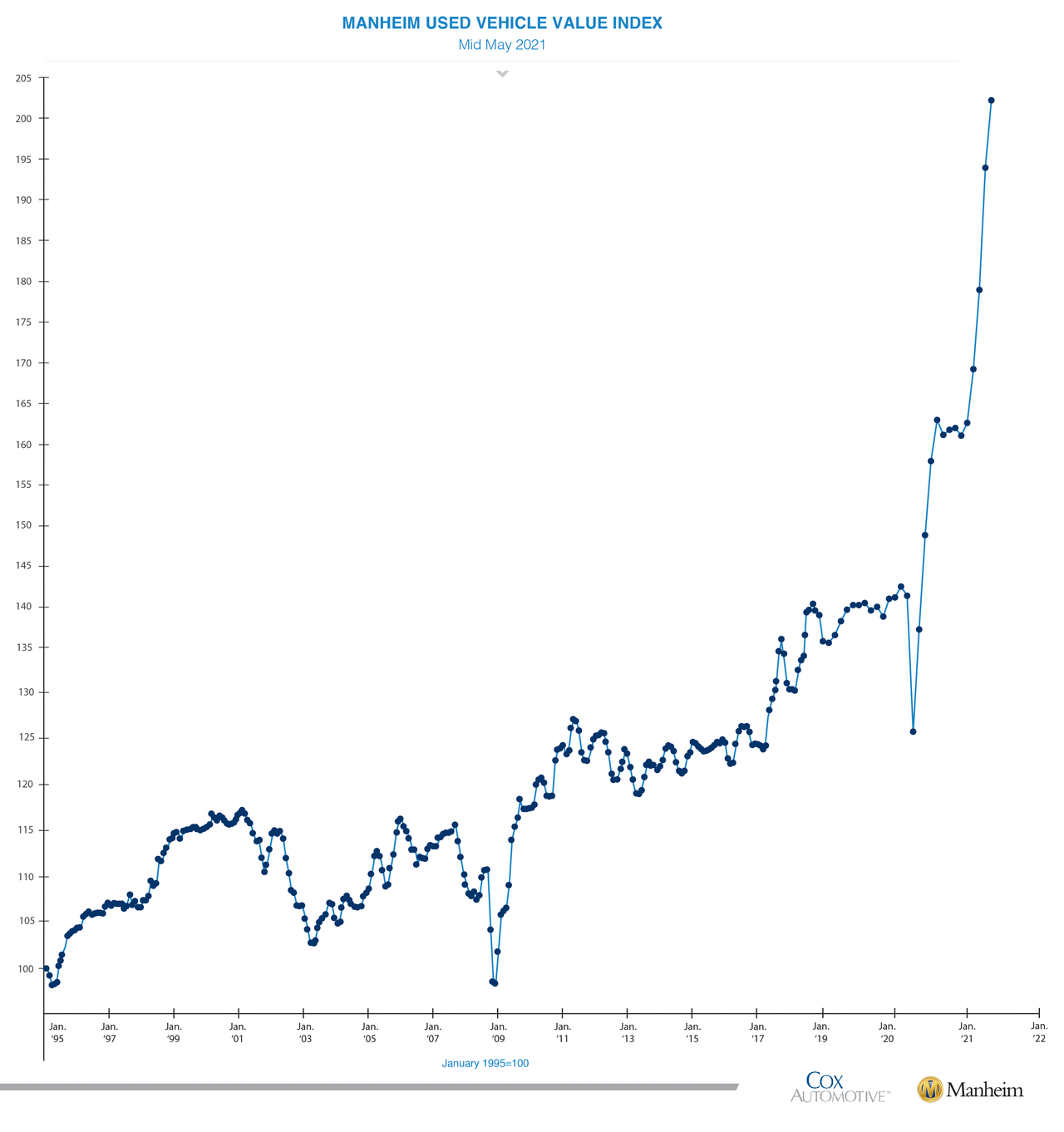

Цены на подержанные автомобили в США продолжают расти как из-за восстановления экономики страны, так и из-за продолжающегося дефицита предложения. В отчете о базовой инфляции, который должен быть опубликован на следующей неделе, есть два компонента, на которые стоит обратить внимание. Во-первых, и это наиболее важно, это цены на подержанные автомобили, а во-вторых, это аренда жилья. Базовая инфляция в апреле показала более значительный вклад цен на подержанные автомобили, что привело к росту инфляции на 2% г/г в основном из-за того, что цены на подержанные автомобили за месяц подскочили на 21% г/г.

Для тех, кто не видел, что происходит в пространстве подержанных автомобилей, вот график индекса подержанных автомобилей Мангейма:

Для тех, кто не видел, что происходит в пространстве подержанных автомобилей, вот график индекса подержанных автомобилей Мангейма:

( Читать дальше )

Для тех, кто не видел, что происходит в пространстве подержанных автомобилей, вот график индекса подержанных автомобилей Мангейма:

Для тех, кто не видел, что происходит в пространстве подержанных автомобилей, вот график индекса подержанных автомобилей Мангейма:

( Читать дальше )

- комментировать

- 3.7К | ★1

- Комментарии ( 12 )

Цены на пиломатериалы падают, поскольку исторический бум упёрся в стену

- 07 июня 2021, 16:23

- |

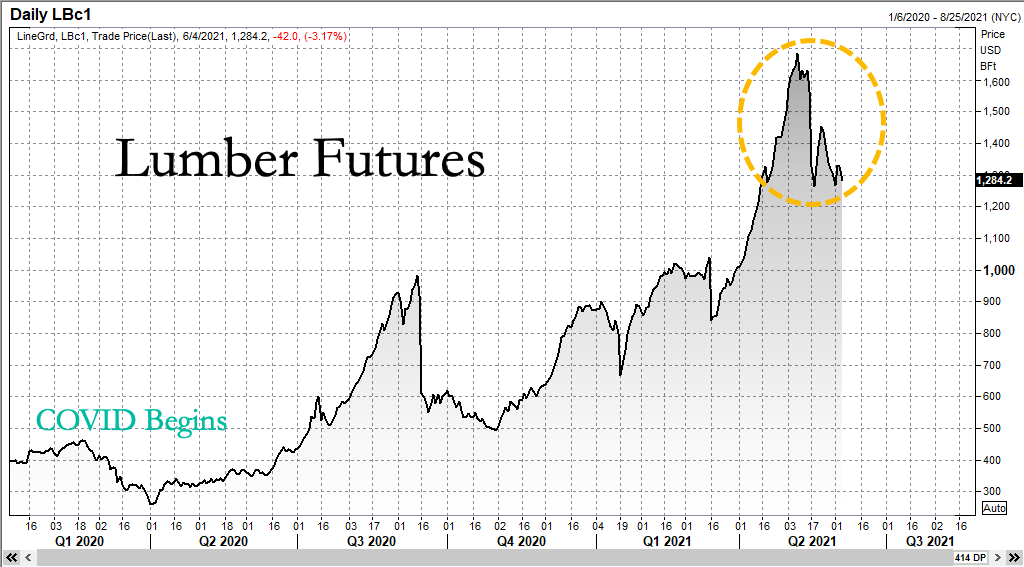

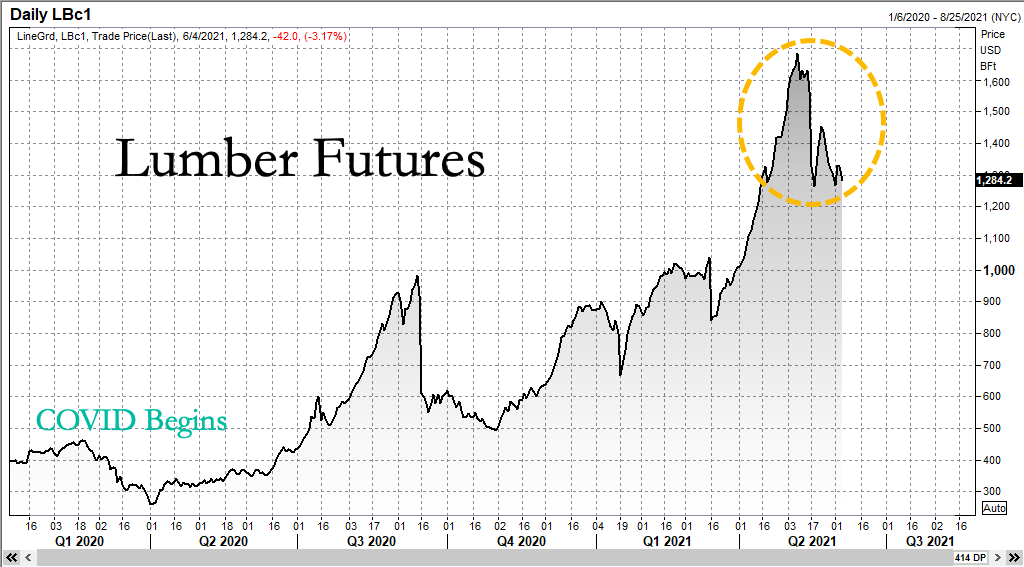

Фьючерсы на пиломатериалы на Чикагской товарной бирже упали на -3,1% до 1284,20 доллара за 1000 досковых футов, увеличив снижение на прошлой неделе. За последние 18 торговых сессий цены на пиломатериалы находились под давлением на фоне признаков того, что беспрецедентное ралли может идти на убыль. Ссылаясь на данные отраслевого издания Random Lengths, аналитик CIBC Хамир Патель сообщил Bloomberg, что цены на западную ель-сосну-пихту снизились на 130 долларов, или -8,1%, по сравнению с 1470 долларами на прошлой неделе за 1000 досковых футов, а на пиломатериалы из южной желтой сосны 2x4 упали на 92 доллара, или -6,9%, до 1236 долларов за 1000 досковых футов. Снижение происходит одновременно с падением фьючерсов на пиломатериалы, которые в последние недели свалились в медвежий рынок на -25% с исторического максимума, достигнутого ранее в мае, около 1711 долларов за 1000 досковых футов.

Это говорит о том, что лесопильные заводы могли наверстать упущенное на фоне всплеска спроса со стороны застройщиков Северной Америки, а также проблем с цепочкой поставок, которые создали серьезные ограничения предложения, что привело к росту цен на пиломатериалы до рекордных высот. «Рекордные цены на пиломатериалы хвойных пород на фоне острой нехватки предложения кажутся неустойчивыми и могут резко откорректироваться с уровня, который в четыре раза превышает средний показатель за 10 лет», — написал на этой неделе аналитик Bloomberg Джошуа Зарет. Но из-за того, что цены на пиломатериалы увеличивают стоимость нового жилищного строительства на десятки тысяч долларов, некоторые строители приостановили или остановили новое строительство.

Это говорит о том, что лесопильные заводы могли наверстать упущенное на фоне всплеска спроса со стороны застройщиков Северной Америки, а также проблем с цепочкой поставок, которые создали серьезные ограничения предложения, что привело к росту цен на пиломатериалы до рекордных высот. «Рекордные цены на пиломатериалы хвойных пород на фоне острой нехватки предложения кажутся неустойчивыми и могут резко откорректироваться с уровня, который в четыре раза превышает средний показатель за 10 лет», — написал на этой неделе аналитик Bloomberg Джошуа Зарет. Но из-за того, что цены на пиломатериалы увеличивают стоимость нового жилищного строительства на десятки тысяч долларов, некоторые строители приостановили или остановили новое строительство.

Член палаты представителей Боб Гиббс из штата Огайо, который входит в подкомитет по вопросам окружающей среды Комитета по надзору палаты представителей, сказал FOX Business, что рост цен на пиломатериалы — «лишь один из многих индикаторов того, что президент Байден подводит американских рабочих». «Цены на пиломатериалы — это проблема, которая имеет множество причин, от экономических осложнений, вызванных пандемией коронавируса, до сложных торговых проблем с Канадой. Байден показал, что он либо не желает, либо неспособен преодолевать эти препятствия», — сказал Гиббс FOX Business.

На прошлой неделе Патель сказал Bloomberg, что, хотя ремонт домов ослабевает, цены на пиломатериалы могут удерживаться на уровне около 1000 долларов до 2021 года. Несмотря на последний откат, цены, вероятно, останутся высокими до тех пор, пока Федеральная резервная система не начнет или, по крайней мере, не подаст сигнал о том, что она начнет сокращать объем покупок ценных бумаг, обеспеченных ипотекой, на 40 миллиардов долларов в месяц.

перевод отсюда

( Читать дальше )

Это говорит о том, что лесопильные заводы могли наверстать упущенное на фоне всплеска спроса со стороны застройщиков Северной Америки, а также проблем с цепочкой поставок, которые создали серьезные ограничения предложения, что привело к росту цен на пиломатериалы до рекордных высот. «Рекордные цены на пиломатериалы хвойных пород на фоне острой нехватки предложения кажутся неустойчивыми и могут резко откорректироваться с уровня, который в четыре раза превышает средний показатель за 10 лет», — написал на этой неделе аналитик Bloomberg Джошуа Зарет. Но из-за того, что цены на пиломатериалы увеличивают стоимость нового жилищного строительства на десятки тысяч долларов, некоторые строители приостановили или остановили новое строительство.

Это говорит о том, что лесопильные заводы могли наверстать упущенное на фоне всплеска спроса со стороны застройщиков Северной Америки, а также проблем с цепочкой поставок, которые создали серьезные ограничения предложения, что привело к росту цен на пиломатериалы до рекордных высот. «Рекордные цены на пиломатериалы хвойных пород на фоне острой нехватки предложения кажутся неустойчивыми и могут резко откорректироваться с уровня, который в четыре раза превышает средний показатель за 10 лет», — написал на этой неделе аналитик Bloomberg Джошуа Зарет. Но из-за того, что цены на пиломатериалы увеличивают стоимость нового жилищного строительства на десятки тысяч долларов, некоторые строители приостановили или остановили новое строительство.Член палаты представителей Боб Гиббс из штата Огайо, который входит в подкомитет по вопросам окружающей среды Комитета по надзору палаты представителей, сказал FOX Business, что рост цен на пиломатериалы — «лишь один из многих индикаторов того, что президент Байден подводит американских рабочих». «Цены на пиломатериалы — это проблема, которая имеет множество причин, от экономических осложнений, вызванных пандемией коронавируса, до сложных торговых проблем с Канадой. Байден показал, что он либо не желает, либо неспособен преодолевать эти препятствия», — сказал Гиббс FOX Business.

На прошлой неделе Патель сказал Bloomberg, что, хотя ремонт домов ослабевает, цены на пиломатериалы могут удерживаться на уровне около 1000 долларов до 2021 года. Несмотря на последний откат, цены, вероятно, останутся высокими до тех пор, пока Федеральная резервная система не начнет или, по крайней мере, не подаст сигнал о том, что она начнет сокращать объем покупок ценных бумаг, обеспеченных ипотекой, на 40 миллиардов долларов в месяц.

перевод отсюда

( Читать дальше )

Временная инфляция (и дефляция) (перевод с deflation com)

- 07 июня 2021, 12:15

- |

Дьявол «временности» может быть в деталях. Сейчас повсюду говорят об инфляции цен. Базовые эффекты годичной давности означают, что показатели изменения потребительских цен заметно выросли. Но некоторые люди указывают на другую статистику, которая может предупредить об ускорении инфляции цен в будущем. Сроки доставки для поставщиков в США находятся на самом высоком уровне с 1974 года, что отражает узкие места в цепочках поставок; и многие предприятия обнаруживают нехватку рабочей силы, а это означает, что существующие затраты на рабочую силу демонстрируют повышательное давление. В ближайшие три месяца будут вестись большие споры о том, является ли рост инфляции потребительских цен «временным» или нет. Что ж, мы могли бы увидеть ключ к разгадке в индексе Commodity Research Bureau (CRB), он окажется временным.

R.N. Эллиотт был бухгалтером по профессии, поэтому его эмпирическое исследование данных фондового рынка привело к его очень подробному открытию Принципа волн. Когда мы применяем некоторые детали Закона волн к графикам, мы иногда можем получить преимущество. График ниже показывает четкое пятиволновое повышение индекса CRB с минимума 2020 года. Когда появляется такая структура, у аналитика всегда остается вопрос, может ли волна 3 оказаться растянутой, а это означает, что продвижение сделано только наполовину. Два свидетельства говорят об обратном.

( Читать дальше )

R.N. Эллиотт был бухгалтером по профессии, поэтому его эмпирическое исследование данных фондового рынка привело к его очень подробному открытию Принципа волн. Когда мы применяем некоторые детали Закона волн к графикам, мы иногда можем получить преимущество. График ниже показывает четкое пятиволновое повышение индекса CRB с минимума 2020 года. Когда появляется такая структура, у аналитика всегда остается вопрос, может ли волна 3 оказаться растянутой, а это означает, что продвижение сделано только наполовину. Два свидетельства говорят об обратном.

( Читать дальше )

Слово Пауэллу! (перевод с elliottwave com)

- 04 июня 2021, 16:03

- |

Председатель ФРС находится в «самой сложной ситуации с тех пор, как липкое насекомое застряло в липкой булочке».

Кстати, эта фраза взята из легендарного британского комедийного сериала 1980-х годов «Блэкэддер», псевдоисторического ситкома. У главного героя, сэра Блэкэддера, есть помощник Болдрик, у которого всегда есть «хитрый план» на любую ситуацию. Что ж, председателю Пауэллу лучше иметь один из них в рукаве.

Кстати, эта фраза взята из легендарного британского комедийного сериала 1980-х годов «Блэкэддер», псевдоисторического ситкома. У главного героя, сэра Блэкэддера, есть помощник Болдрик, у которого всегда есть «хитрый план» на любую ситуацию. Что ж, председателю Пауэллу лучше иметь один из них в рукаве.

На графике ниже показано годовое процентное изменение «жестких» потребительских цен в США. Это товары и услуги, цены на которые, по мнению специалистов по статистике, меняются нечасто. Например, даже если оптовая цена на помидоры может сильно колебаться ежемесячно, владелец ресторана, вероятно, не будет менять цену салата Капрезе каждый месяц. Однако, когда жесткие цены действительно начинают меняться, на это стоит обратить внимание.

( Читать дальше )

Кстати, эта фраза взята из легендарного британского комедийного сериала 1980-х годов «Блэкэддер», псевдоисторического ситкома. У главного героя, сэра Блэкэддера, есть помощник Болдрик, у которого всегда есть «хитрый план» на любую ситуацию. Что ж, председателю Пауэллу лучше иметь один из них в рукаве.

Кстати, эта фраза взята из легендарного британского комедийного сериала 1980-х годов «Блэкэддер», псевдоисторического ситкома. У главного героя, сэра Блэкэддера, есть помощник Болдрик, у которого всегда есть «хитрый план» на любую ситуацию. Что ж, председателю Пауэллу лучше иметь один из них в рукаве.На графике ниже показано годовое процентное изменение «жестких» потребительских цен в США. Это товары и услуги, цены на которые, по мнению специалистов по статистике, меняются нечасто. Например, даже если оптовая цена на помидоры может сильно колебаться ежемесячно, владелец ресторана, вероятно, не будет менять цену салата Капрезе каждый месяц. Однако, когда жесткие цены действительно начинают меняться, на это стоит обратить внимание.

( Читать дальше )

Отчёт по рынку труда: BUY или SELL?!

- 04 июня 2021, 14:17

- |

Рынки замерли в ожидании перед сегодняшним отчётом о занятости вне сельскогохозяйственного сектора США (Nonfarm payrolls) за май. Консенсус — в мае было создано 650 000 новых рабочих мест, куда больше 266 000 за прошлый месяц.

Чем так важен этот отчёт? Прежде всего это состояние рынка труда, а это основная и главная метрика, на которую смотрит ФРС. Пауэлл не раз подчёркивал, что основная цель — нормализация ситуации на рынке труда. Даже рост потребительской инфляции оценивается через призму состояния рынка труда: при текущей занятости рост цен можно списать на временный фактор.

( Читать дальше )

Чем так важен этот отчёт? Прежде всего это состояние рынка труда, а это основная и главная метрика, на которую смотрит ФРС. Пауэлл не раз подчёркивал, что основная цель — нормализация ситуации на рынке труда. Даже рост потребительской инфляции оценивается через призму состояния рынка труда: при текущей занятости рост цен можно списать на временный фактор.

( Читать дальше )

На рынках никогда не было так хорошо

- 04 июня 2021, 12:20

- |

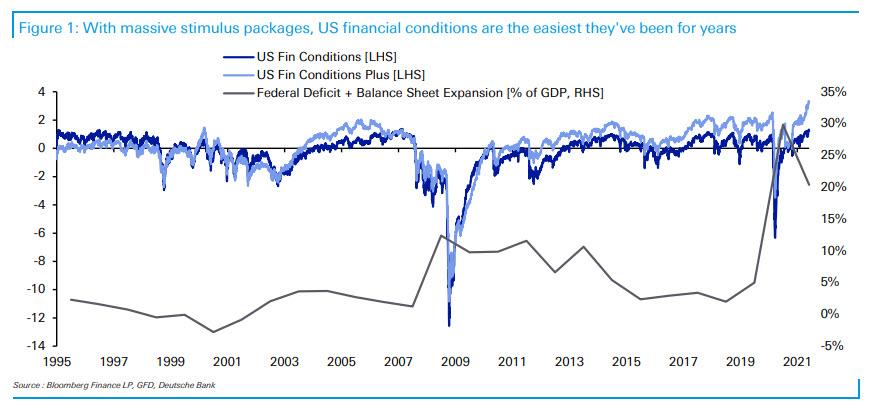

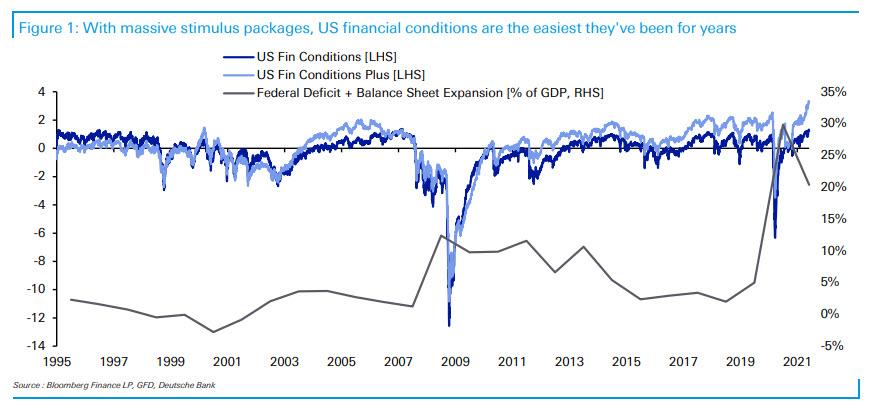

Как отмечает Джим Рид из Deutsche Bank в своем последнем «Графике дня», индекс финансовых условий Bloomberg в США достиг новых 14-летних максимумов. Этот индекс учитывает денежные рынки, различные кредитные спреды и рынки акций. Однако Bloomberg также составляет индекс финансовых условий «плюс», который включает индикаторы пузырей цен на активы, включая акции технологических компаний, рынки жилья и дополнительные отклонения доходности от среднего значения. Как отмечает Рид, этот «плюс» индекс действительно резко вырос за последние несколько недель, комфортно достигнув рекордных максимумов. Когда мы добавляем комбинацию бюджетного дефицита и расширения баланса ФРС в процентах от ВВП, можно легко понять, почему финансовые условия настолько нестабильны, а пузыри появились в различных местах за последние несколько месяцев.

Итак, да, на рынках никогда не было так хорошо, но что будет дальше? Как риторически заключает кредитный стратег DB, «будут ли политики сожалеть о таких экстремальных стимулах в предстоящих кварталах? Многое будет зависеть от того, вернется ли инфляция в норму в результате тенденций, видных на графике».

Итак, да, на рынках никогда не было так хорошо, но что будет дальше? Как риторически заключает кредитный стратег DB, «будут ли политики сожалеть о таких экстремальных стимулах в предстоящих кварталах? Многое будет зависеть от того, вернется ли инфляция в норму в результате тенденций, видных на графике».

перевод отсюда

( Читать дальше )

Итак, да, на рынках никогда не было так хорошо, но что будет дальше? Как риторически заключает кредитный стратег DB, «будут ли политики сожалеть о таких экстремальных стимулах в предстоящих кварталах? Многое будет зависеть от того, вернется ли инфляция в норму в результате тенденций, видных на графике».

Итак, да, на рынках никогда не было так хорошо, но что будет дальше? Как риторически заключает кредитный стратег DB, «будут ли политики сожалеть о таких экстремальных стимулах в предстоящих кварталах? Многое будет зависеть от того, вернется ли инфляция в норму в результате тенденций, видных на графике».перевод отсюда

( Читать дальше )

Бомба ликвидности ФРС подтолкнула базовую ставку к нулю

- 03 июня 2021, 16:03

- |

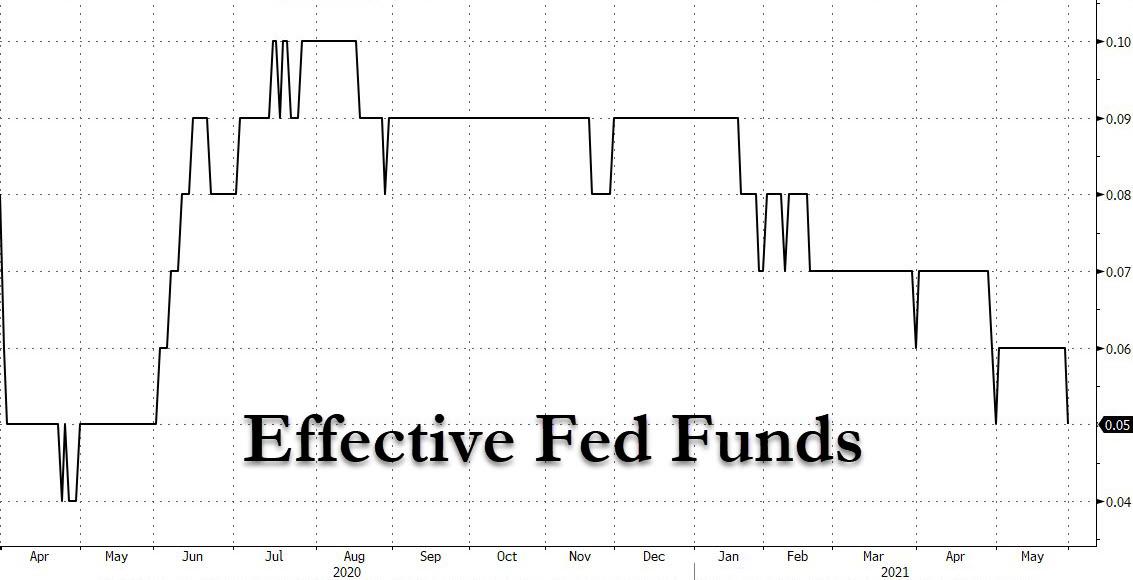

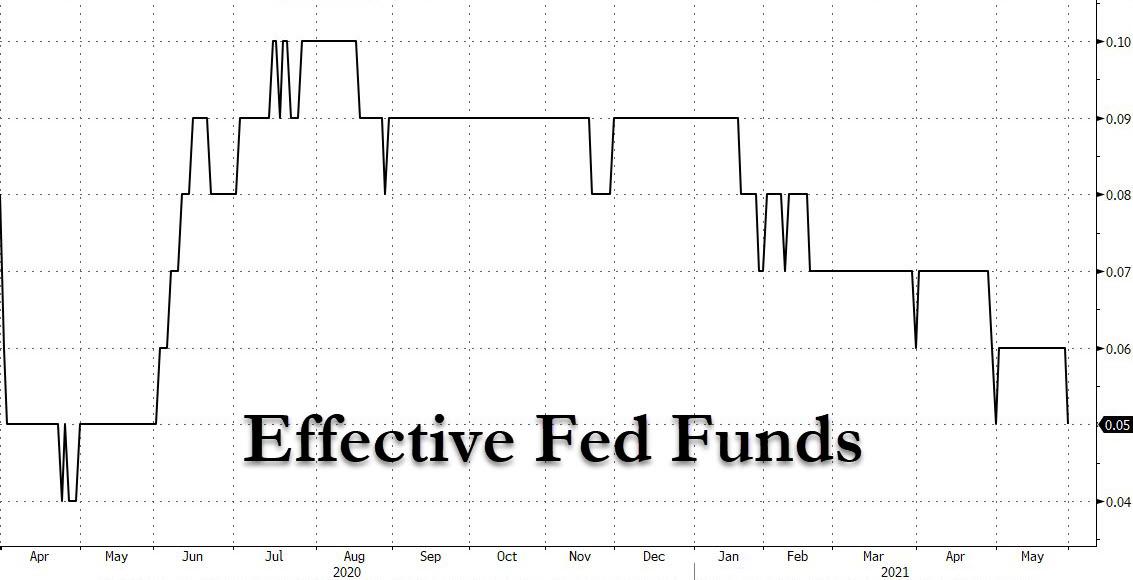

Через месяц после того, как ключевая базовая ставка ФРС — эффективная ставка по фондам ФРС — достигла второго самого низкого уровня за всю историю, или 0,05%, только для того, чтобы провести небольшое повышение в мае, когда она торговалась на уровне 0,06% для большую часть месяца, потом EFF снова упал, постепенно вернувшись близко к нулю, и находится всего в 1 базисном пункте от самого низкого показателя за всю историю.

Эффективная ставка по федеральным фондам, которую центральный банк в настоящее время стремится удерживать в диапазоне от 0% до 0,25%, упала на 1 базисный пункт до 0,05% 28 мая, самого низкого уровня с апреля. Хронически более низкий уровень EFF повышает вероятность того, что банк изменит ставки, которые он устанавливает для процентов по избыточным резервам и соглашениям об обратном репо, хотя, по мнению Goldman, простое повышение IOER не будет столь же эффективным как повышение и RRP, и IOER ставок. Если бы ФРС действительно подняла обе ставки на 5 б.п., модель Goldman предполагает, что Fed funds и SOFR поднимутся до 8 б.п. и 5 б.п. соответственно.

Эффективная ставка по федеральным фондам, которую центральный банк в настоящее время стремится удерживать в диапазоне от 0% до 0,25%, упала на 1 базисный пункт до 0,05% 28 мая, самого низкого уровня с апреля. Хронически более низкий уровень EFF повышает вероятность того, что банк изменит ставки, которые он устанавливает для процентов по избыточным резервам и соглашениям об обратном репо, хотя, по мнению Goldman, простое повышение IOER не будет столь же эффективным как повышение и RRP, и IOER ставок. Если бы ФРС действительно подняла обе ставки на 5 б.п., модель Goldman предполагает, что Fed funds и SOFR поднимутся до 8 б.п. и 5 б.п. соответственно.

( Читать дальше )

Эффективная ставка по федеральным фондам, которую центральный банк в настоящее время стремится удерживать в диапазоне от 0% до 0,25%, упала на 1 базисный пункт до 0,05% 28 мая, самого низкого уровня с апреля. Хронически более низкий уровень EFF повышает вероятность того, что банк изменит ставки, которые он устанавливает для процентов по избыточным резервам и соглашениям об обратном репо, хотя, по мнению Goldman, простое повышение IOER не будет столь же эффективным как повышение и RRP, и IOER ставок. Если бы ФРС действительно подняла обе ставки на 5 б.п., модель Goldman предполагает, что Fed funds и SOFR поднимутся до 8 б.п. и 5 б.п. соответственно.

Эффективная ставка по федеральным фондам, которую центральный банк в настоящее время стремится удерживать в диапазоне от 0% до 0,25%, упала на 1 базисный пункт до 0,05% 28 мая, самого низкого уровня с апреля. Хронически более низкий уровень EFF повышает вероятность того, что банк изменит ставки, которые он устанавливает для процентов по избыточным резервам и соглашениям об обратном репо, хотя, по мнению Goldman, простое повышение IOER не будет столь же эффективным как повышение и RRP, и IOER ставок. Если бы ФРС действительно подняла обе ставки на 5 б.п., модель Goldman предполагает, что Fed funds и SOFR поднимутся до 8 б.п. и 5 б.п. соответственно.( Читать дальше )

Рон Пол разоблачает "прогрессивистскую" ФРС

- 02 июня 2021, 19:17

- |

Президент Джо Байден приказал Совету по надзору за финансовой стабильностью подготовить отчет о том, как финансовая система может снизить риски, связанные с изменением климата. Совет по надзору за финансовой стабильностью был создан на основании закона о реформе финансового регулирования Додда-Франка и призван выявлять и контролировать чрезмерные риски для финансовой системы. Совет состоит из глав основных федеральных агентств финансового регулирования, включая Федеральный резерв.

Председатель Федеральной резервной системы Джером Пауэлл, несомненно, доволен приказом Байдена. Пауэлл настаивал на том, чтобы ФРС присоединилась к другим центральным банкам в борьбе с изменением климата. Среди способов, которыми ФРС может попытаться снизить риски, связанные с изменением климата, является использование своих регулирующих полномочий для «поощрения» банков к кредитованию «зеленого» бизнеса и отказа в капитале «загрязнителям». ФРС также может использовать «количественное смягчение», чтобы дать «зеленой» промышленности преимущество перед ее неэкологичными конкурентами. Еще один способ «борьбы с изменением климата» для ФРС — это монетизация всего федерального долга, созданного в результате принятия законодательства о реализации Зеленого нового курса.

( Читать дальше )

Председатель Федеральной резервной системы Джером Пауэлл, несомненно, доволен приказом Байдена. Пауэлл настаивал на том, чтобы ФРС присоединилась к другим центральным банкам в борьбе с изменением климата. Среди способов, которыми ФРС может попытаться снизить риски, связанные с изменением климата, является использование своих регулирующих полномочий для «поощрения» банков к кредитованию «зеленого» бизнеса и отказа в капитале «загрязнителям». ФРС также может использовать «количественное смягчение», чтобы дать «зеленой» промышленности преимущество перед ее неэкологичными конкурентами. Еще один способ «борьбы с изменением климата» для ФРС — это монетизация всего федерального долга, созданного в результате принятия законодательства о реализации Зеленого нового курса.

( Читать дальше )

«Абсолютный шок»: базовый индекс потребительских цен достигнет 4% за две недели?

- 02 июня 2021, 16:19

- |

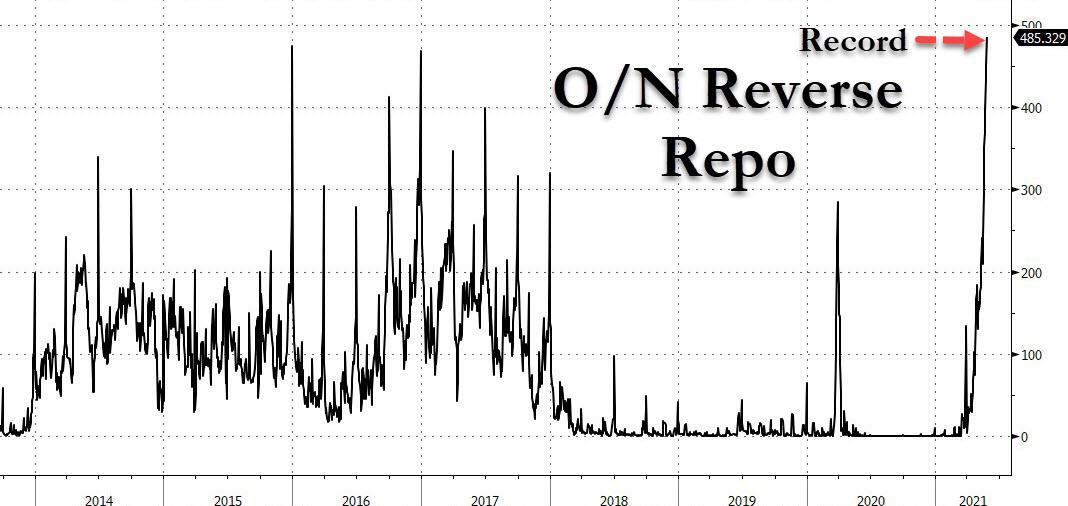

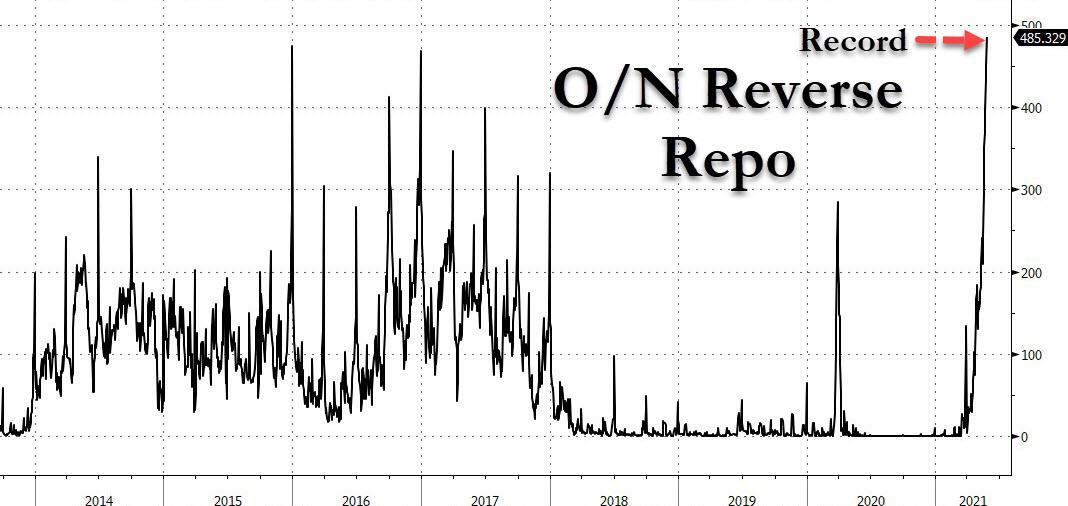

В то время как эксперты спорят о том, станет ли рекордное использование средств обратного репо ФРС, которое на прошлой неделе достигло рекордных 485 млрд долларов, а затем несколько снизилось ...

… техническим катализатором, который вынудит ФРС, наконец, поднять IOER на 5 базисных пунктов на июньском заседании (шаг, который, как Пауэлл повторит несколько сотен раз, не свидетельствует о более широкой денежно-кредитной политике ФРС, направленной на то, чтобы избежать паники), более серьезная угроза общей (и чрезмерно «голубиной») денежно-кредитной политике ФРС заключается в том, что, как писал Nordea на прошлой неделе, существует явный риск того, что майский отчет по инфляции, опубликованный 10 июня, «окажется абсолютным шоком с ростом подержанных автомобилей и грузовиков на 50% в годовом исчислении, а также возможным дальнейшим увеличением ежегодного роста арендной платы за жилье». Для тех, кто не видел, что происходит с подержанными автомобилями, вот график индекса подержанных автомобилей Мангейма:

… техническим катализатором, который вынудит ФРС, наконец, поднять IOER на 5 базисных пунктов на июньском заседании (шаг, который, как Пауэлл повторит несколько сотен раз, не свидетельствует о более широкой денежно-кредитной политике ФРС, направленной на то, чтобы избежать паники), более серьезная угроза общей (и чрезмерно «голубиной») денежно-кредитной политике ФРС заключается в том, что, как писал Nordea на прошлой неделе, существует явный риск того, что майский отчет по инфляции, опубликованный 10 июня, «окажется абсолютным шоком с ростом подержанных автомобилей и грузовиков на 50% в годовом исчислении, а также возможным дальнейшим увеличением ежегодного роста арендной платы за жилье». Для тех, кто не видел, что происходит с подержанными автомобилями, вот график индекса подержанных автомобилей Мангейма:

( Читать дальше )

… техническим катализатором, который вынудит ФРС, наконец, поднять IOER на 5 базисных пунктов на июньском заседании (шаг, который, как Пауэлл повторит несколько сотен раз, не свидетельствует о более широкой денежно-кредитной политике ФРС, направленной на то, чтобы избежать паники), более серьезная угроза общей (и чрезмерно «голубиной») денежно-кредитной политике ФРС заключается в том, что, как писал Nordea на прошлой неделе, существует явный риск того, что майский отчет по инфляции, опубликованный 10 июня, «окажется абсолютным шоком с ростом подержанных автомобилей и грузовиков на 50% в годовом исчислении, а также возможным дальнейшим увеличением ежегодного роста арендной платы за жилье». Для тех, кто не видел, что происходит с подержанными автомобилями, вот график индекса подержанных автомобилей Мангейма:

… техническим катализатором, который вынудит ФРС, наконец, поднять IOER на 5 базисных пунктов на июньском заседании (шаг, который, как Пауэлл повторит несколько сотен раз, не свидетельствует о более широкой денежно-кредитной политике ФРС, направленной на то, чтобы избежать паники), более серьезная угроза общей (и чрезмерно «голубиной») денежно-кредитной политике ФРС заключается в том, что, как писал Nordea на прошлой неделе, существует явный риск того, что майский отчет по инфляции, опубликованный 10 июня, «окажется абсолютным шоком с ростом подержанных автомобилей и грузовиков на 50% в годовом исчислении, а также возможным дальнейшим увеличением ежегодного роста арендной платы за жилье». Для тех, кто не видел, что происходит с подержанными автомобилями, вот график индекса подержанных автомобилей Мангейма:( Читать дальше )

Самый плохо хранимый секрет в Америке: высокая инфляция вернулась

- 01 июня 2021, 16:14

- |

Для большинства людей «инфляция» означает повсеместный рост цен. Экономисты давно утверждают, что с технической точки зрения «инфляция» означает увеличение денежной массы. Честно говоря, большинство людей не заботится о том, что происходит с денежной массой, но их очень волнуют цены, которые они платят, поэтому я сосредоточусь в первую очередь на многочисленных быстро растущих ценах, которые американцы платят сегодня. Ниже приведены несколько примеров текущей инфляции:

Кукуруза, соя и пшеница торгуются на многолетних максимумах, при этом цена на кукурузу выросла с примерно 3,80 доллара за бушель в январе 2020 года до примерно 6,75 доллара сейчас. Куриные крылышки достигли рекордно высокого уровня. Кушать становится дороже. Цены на медь выросли до рекордно высокого уровня. Сталь также недавно торговалась по ценам, на 35% превышающим предыдущий рекорд, установленный в 2008 году. Пожалуй, самым известным является то, что цена на пиломатериалы выросла почти в четыре раза с начала 2020 года и почти удвоилась только с января. Естественно, что с ростом цен на сырье подскакивают и цены на промышленные товары. Это особенно заметно на рынке жилья, где средняя цена существующих домов выросла до 329 100 долларов в марте, что на 17,2% больше, чем годом ранее. Стоимость вождения тоже растет. По данным J.D. Power, цитируемого в The Wall Street Journal, с января средняя цена подержанных автомобилей выросла на 16,7%, а цены на новые автомобили — на 9,6%.

( Читать дальше )

Кукуруза, соя и пшеница торгуются на многолетних максимумах, при этом цена на кукурузу выросла с примерно 3,80 доллара за бушель в январе 2020 года до примерно 6,75 доллара сейчас. Куриные крылышки достигли рекордно высокого уровня. Кушать становится дороже. Цены на медь выросли до рекордно высокого уровня. Сталь также недавно торговалась по ценам, на 35% превышающим предыдущий рекорд, установленный в 2008 году. Пожалуй, самым известным является то, что цена на пиломатериалы выросла почти в четыре раза с начала 2020 года и почти удвоилась только с января. Естественно, что с ростом цен на сырье подскакивают и цены на промышленные товары. Это особенно заметно на рынке жилья, где средняя цена существующих домов выросла до 329 100 долларов в марте, что на 17,2% больше, чем годом ранее. Стоимость вождения тоже растет. По данным J.D. Power, цитируемого в The Wall Street Journal, с января средняя цена подержанных автомобилей выросла на 16,7%, а цены на новые автомобили — на 9,6%.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал