Количественное смягчение

ЕЦБ ждут перемены. Рейтинг Украины растет. Доллар крепчает

- 09 сентября 2019, 11:10

- |

Европейский Центральный Банк, как, собственно, и всю Европу, ждут большие перемены в ближайшее время.

Начнем с того, что нынешняя глава МВФ – Кристин Лагард – рекомендована на пост Президента ЕЦБ и, скорее всего, заменит действующего Президента Марио Драги. Поменяется ли от этого политика ЕЦБ? Нет. ЕЦБ, как и планировал возобновить процедуру количественного смягчения (QE) и, возможного, снижения процентных ставок, так её и будет придерживаться.

Что это значит для нас, инвесторов? В первую очередь, посмотрим на результаты прошлого QE. С 2015 года ЕЦБ скупал бонды стран еврозоны и за все время потратил 2,6 трлн. евро для того, чтобы поддержать проблемные страны ЕС, снизить долговую нагрузку большинства домохозяйств Европы, стимулировать эконмическую активность, разогнать низкую инфляцию и повысить темпы роста ВВП.

Во вторую очередь, посмотрим, как на это отреагировали фондовые индексы. Тут стоит уточнить, что в это время (2015 год) ФРС прекратила свою программу количественного смягчения и в конце 2015 года даже подняла процентную ставку на 0,50%. И даже несмотря на это фондовые индексы продолжили свой, я бы даже сказал стремительный, рост. Да. Фондовый индекс S&P500 вырастает на +45%, а Германский индекс DAX вырос на 35% за это время.

( Читать дальше )

- комментировать

- 259

- Комментарии ( 3 )

Дополнение к Big Short or not Big Short (S&P500, SPY)

- 08 августа 2019, 17:59

- |

Ждём разворота без позиций, как вариант отложенный приказ на продажу в шорт от уровней сегодняшнего открытия или вчерашнего закрытия.

Big Short or not Big Short (S&P500, SPY)

- 08 августа 2019, 10:21

- |

Собственно по технике всё очень грустно складывается для S&P500, дальше больше...

Фьючерс на Индекс S&P500 очень техничный инструмент. Этому есть логичное объяснение. Во первых это один из самых ликвидных финансовых инструментов, во вторых не секрет, что уже давно значительно большая часть сделок в таких инструментах проводятся алгоритмами. И что сейчас видят алгоритмы (ну и люди вместе с ними тоже)? А видят они очевидное — ещё большее снижение рынка если чиновники ФРС или Трамп со своими торговыми войнами не поддержат. Трамп пока точно не будет смягчать торговый конфликт, так как для него это рычаг заставить ФРС провести значительное смягчение (читай залить всё деньгами) и обеспечить тем самым ралли на рынке и рост в экономике в предвыборный год (главные KPI Трампа). А ФРС не будет проводить значительных смягчений пока действительно не начнется паника на рынке. Путом ФедРезерва нельзя разбрасываться иначе не будет работать.

( Читать дальше )

ФРС - «убийца» фондового рынка Д.Трамп

- 14 апреля 2019, 21:28

- |

«Если бы ФРС выполняла свою работу должным образом, [сейчас] она так не делает, фондовый рынок вырос бы на 5000–10 000 дополнительных пунктов», — поделился расчетами Трамп. ВВП США в таком случае, по его мнению, составил бы более 4% вместо 3%. «Практически без инфляции», — спрогнозировал Трамп. Количественное ужесточение (или официально — нормализация баланса), которое является частью политики ФРС, «было убийственным», уверен американский лидер. «Следовало бы сделать с точностью наоборот!» — резюмировал он.

If the Fed had done its job properly, which it has not, the Stock Market would have been up 5000 to 10,000 additional points, and GDP would have been well over 4% instead of 3%...with almost no inflation. Quantitative tightening was a killer, should have done the exact opposite!

Наркозависимость от ПЕЧАТНОГО станка

- 09 апреля 2019, 22:45

- |

С начала текущего года ФРС изъяла из системы 123 млрд долларов (выкладывал график в телеграме https://tele.click/MarketDumki/1031) в рамках программы количественного ужесточения. Напомню, что эта программа стартовала 1 октября 2017 года. После мартовского заседания ФРС, стало известно, что эксперимент по сокращению баланса закончится в сентябре текущего года. А с мая будет изыматься уже не 50, а 35 млрд $ ежемесячно.

Таким образом к октябрю баланс ФРС будет примерно равен 3.7 трлн долларов вместо 4.46 трлн двумя годами ранее. Надо отметить, что в начале этого пути ФРС хотела сократить баланс до 3 — 3.5 трлн. Но резкое падение рынков в конце 2018 года внесло свои коррективы. А как показывает практика последнего десятилетия, ведущие ЦБ мира негласно поддерживают ценовую стабильность и на фондовых рынках. Поэтому дальнейшее сокращение баланса посчитали угрозой для рынков.

( Читать дальше )

Изменение налогового законодательства США как альтернатива программы количественного смягчения

- 11 сентября 2018, 18:12

- |

22 декабря 2017 года президент США Дональд Трамп подписал законопроект о проведении крупнейшей за последние 30 лет налоговой реформы в стране. В частности, в рамках Tax Cuts and Jobs Act (TCJA), ставка корпоративного налога была снижена с 35% до 21%. Кроме этого законопроект предусматривает сокращение налога на средства, которые местные корпорации возвращают в страну от своей деятельности за рубежом. Для наличных средств ставка налогообложения в США при единовременной репатриации доходов составит 15,5%, в то время как для безналичных средств показатель опустится до 8%.

Сразу после принятия данной реформы крупные американские корпорации объявили о том, что освободившиеся в результате налоговых послаблений средства будут направлены на расширение программ дивидендных выплат, а также программ обратного выкупа акций. Согласно опросу Morgan Stanley, в котором приняли участие около 400 компаний из списка Fortune 500, на эти цели компании направят $0.43 с каждого «освободившегося» $1. Кроме этого компании смогут активизировать свою деятельность на рынке M&A, увеличить капитальные затраты, а также сократить собственный долг.

( Читать дальше )

“Пусть горит”: у Альберта Эдвардса есть несколько советов для Федрезерва

- 09 июня 2018, 00:27

- |

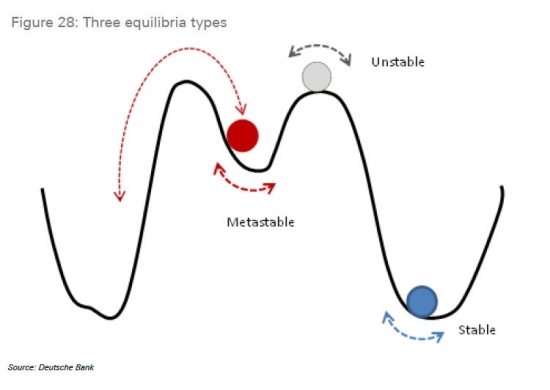

zerohedge: В июне прошлого года, описывая серию событий, которые произойдут, как только центральные банки потеряют контроль, Александр Кочик из Deutsche Bank придумал термин “метастабильность” …

( Читать дальше )

Конец стимулов? (И начало краха?)

- 27 мая 2018, 11:17

- |

Peakprosperity

В январе 2016 года мы увидели то, что, по-видимому, было, и, на мой взгляд, должно было быть окончанием “Пузыря Всего”, схлопывание которого должен был организовать картель центральных банков.

Резня стартовала на развивающихся рынках. Позиции с большим левериджем и кэрри-трейд начали сворачиваться. Этот набор причудливых слов означает, что крупные профессиональные инвесторы, которые занимали большие суммы денег в странах с низкими ставками (США, Япония и Европа) и использовали этот долг, чтобы спекулировать на рынках, предлагающих более высокую доходность (мусорный долг, развивающиеся рынки, акции и т. д.), начали разворачивать свой трейд.

Все очень быстро дошло до стадии “Продавай все!”. Мы увидели резкий рост доллара и падение фондовых рынков – причем наибольший удар пришелся по развивающимся странам, фондовые рынки которых быстро переключились в медвежий тренд, национальные валюты рухнули, а стоимость их облигаций была уничтожена.

( Читать дальше )

Со сворачиванием QE свернётся и раздутый рынок. Вася через год будет ликовать, если до этого времени не выбросится из окна.

- 01 февраля 2018, 09:33

- |

Ответ: Насколько я понимаю QE используется, чтобы увеличить инфляцию. Но ведь их QE идёт на выкуп ценных бумаг. А инфляция рассчитывается по реальным товарам и услугам. Своими действиями они разгоняют инфляцию в ценных бумагах, если можно так сказать, а цены в реальном секторе стоят на месте.

Допустим, приходит денежная ликвидность в системообразующую, но не очень эффективную фирму. Куда деньги идут дальше? Тут мне не очень всё ясно, но предполагаю, что точно не на рядовых сотрудников, а скорее на бонусы топ-менеджменту, который дальше пуляет эти средства в личные ценные бумаги. Топ-менеджмент обычно обеспечен и от новых денежных потоков они не будут больше покупать мяса, одежды и техники и инфляция не будет расти. Тут была история как один обеспеченный в прошлом чел ожидал прихода 2млн р и не придумал ничего более умного как закинуть их на биржу. Конечно, куда ещё их закинуть, если жильё, авто, дача есть, да и на женщин не спустишь, ибо женат и дети есть.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал