Ключевые события

ПЭТ ПЛАСТ раскрывает годовую информацию и расширяет партнёрскую сеть

- 11 декабря 2025, 11:54

- |

Мы опубликовали годовую отчётность ПЭТ ПЛАСТ за 2024 год на сайте Центра раскрытия корпоративной информации. Теперь все ключевые данные о работе компании доступны инвесторам и партнёрам в открытом доступе по ссылке.

Также в ноябре ПЭТ ПЛАСТ начал поставки ПЭТ-преформы для ещё одного нашего партнёра – ООО «Национальная водная компания «Ниагара»», одного из динамично развивающихся производителей питьевой бутилированной воды и газированных напитков в России. Мы продолжаем расширять партнёрскую сеть, наращивать объёмы и обеспечивать качественные решения для производителей напитков по всей стране.

Prefex— Прозрачность. Качество. Надёжность.

- комментировать

- 216

- Комментарии ( 0 )

Продолжение торговых войн и вероятность одобрения BTC ETF | Ключевые события

- 05 июля 2023, 20:40

- |

— Китай продолжит технологическую борьбу с США

🔹Экономическое восстановление Китая продолжает сталкиваться с трудностями, влияя на финансовые рынки и снижая склонность к риску. В июне индекс менеджеров по закупкам услуг в частном секторе Caixin/S&P Global упал до пятимесячного минимума, подчеркнув уязвимость этого ранее устойчивого сектора экономики Китая.

🔹Рынок коммерческой недвижимости Германии упал до самого низкого уровня по крайней мере с 2017 года, что стало последним признаком потрясений, вызванных ростом процентных ставок. Объем сделок в первой половине 2023 года снизился на 50% по сравнению с предыдущими шестью месяцами и составил 14,9 млрд евро (16,2 млрд долларов), согласно данным JLL (см. график).

🔹В среду влиятельный советник по торговой политике заявил, что введение Китаем экспортного контроля над металлами, используемыми для производства полупроводников, «это только начало», поскольку Китай усиливает борьбу с США в сфере технологий. Акции китайских металлургических компаний растут второй день подряд, поскольку инвесторы прогнозируют, что более высокие цены на галлий и германий, на которые нацелены экспортные ограничения Пекина, увеличат доходы.

( Читать дальше )

Китайские драконы расправляют крылья | Ключевые события

- 18 мая 2023, 19:03

- |

🔹 Доходы Baidu превысили ожидания после того, как восстановление Китая стимулировало продажи рекламы

— Выручка Baidu Inc. выросла на 10% больше, чем ожидалось, благодаря тому, что рекламный и облачный бизнес компании выиграл от восстановления Китая после пандемии.

— Китайский лидер интернет-поиска сообщил о доходе в размере 31,1 млрд. юаней ($4,5 млрд.) за три месяца, закончившихся в марте, против среднего прогноза аналитиков в 30 млрд. юаней. Чистая прибыль составила 5,8 млрд. юаней, превысив прогнозы благодаря прибыли от инвестиций по справедливой стоимости.

🔹 Продажи Tencent восстанавливаются, хотя опасения по поводу перспектив Китая сохраняются

— Tencent Holdings Ltd. продемонстрировала самые высокие темпы роста доходов более чем за год, но прибыль не оправдала ожиданий, отражая неравномерное восстановление интернет-сектора в период восстановления экономики Китая после пандемии.

— Общий доход интернет-гиганта, зарегистрированного в Гонконге, за три месяца, закончившихся 31 марта, достиг 150 млрд. юаней. Прибыль выросла на 10 процентов до 25,8 млрд. юаней с 23,4 млрд. юаней год назад, что ниже ожиданий аналитиков, ожидавших 28,93 млрд. юаней.

( Читать дальше )

Медведей становится всё больше | Ключевые события

- 17 мая 2023, 19:50

- |

— По данным последнего опроса Bank of America Corp., в мае настроение среди управляющих глобальными фондами еще больше ухудшилось: инвесторы устремились к наличным деньгам на фоне опасений, что надвигается рецессия и кредитный кризис. (см. график)

— Настроение управляющих фондами ухудшилось до самого медвежьего в этом году: 65% участников опроса теперь ожидают ослабления экономики, показал опрос BofA. В то же время почти две трети инвесторов считают наиболее вероятным сценарием роста мировой экономики «мягкую посадку» и ожидают лишь небольшого сокращения доходов.

— По данным BofA, в мае уровень наличности вырос до 5,6%, в то время как доля акций выросла до самого высокого уровня в этом году, а доля облигаций стала самой большой с 2009 года. В рамках «бегства в безопасное место» объем инвестиций в технологические акции увеличился на два месяца со времен глобального финансового кризиса, а длинные акции крупных технологических компаний являются наиболее популярной сделкой.

( Читать дальше )

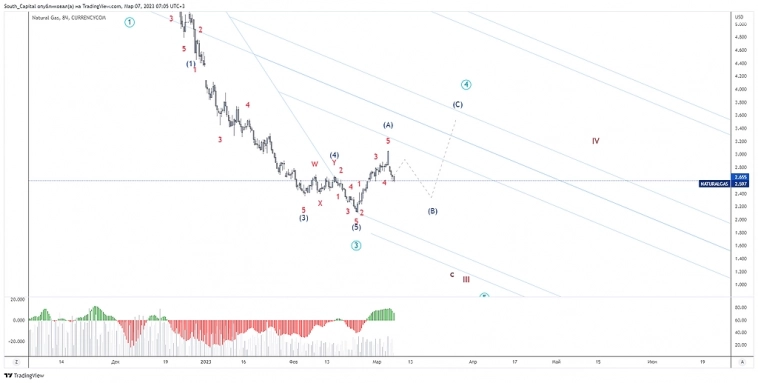

Натуральный газ - план развития коррекции.

- 07 марта 2023, 15:33

- |

В рамках коррекции в волне (4) ожидаем движение в #natgas стандартной тройкой.

Уровни Фибоначчи дают цели роста в диапазоне 3,259 – 3,970. Но канал равновесия Косых вил позволяет определить уровни сопротивления более точно. На них и будем ориентироваться в дальнейшем.

Локально разворот после импульса позволяет говорить о развитии связки — волны (B).

( Читать дальше )

Ключевые события недели для российского рынка

- 29 января 2018, 20:02

- |

До 29 января (хотя уже возможно (по некоторым источникам) и до 2 февраля), Казначейство США представит отчет о новых санкциях в отношении суверенного долга РФ. Если ведомство порекомендует санкции в отношении новых выпусков, то это может еще несколько усилить коррекцию на российском рынке

31 января в 22.00 ФРС США подведет очередные итоги по денежно-кредитной политике. Уже 3 февраля истекает срок полномочий нынешнего главы (Джанет Йеллен). При этом с текущего года вместо нескольких «по-голубинному» настроеных руководителей (Кашкари, Эванс), право голоса получат гораздо большие «ястребы» (Местер, Уильямс..). В дополнение, учитывая существенный рост доходностей гос. облигаций США в последнее время, жду в целом умеренно негативной реакции рынков на предстоящее заседание. Хотя повышения ставок на нем не ожидается.

Также 31 января будут опубликованы очередные данные по запасам и добычи «черного золота» в американских нефтехранилищах США. Учитывая постепенный рост количества буровых (+12 за прошедшую неделю), вероятность роста данных показателей довольно высокая. Что может оказать определенное давление на котировки нефти.

( Читать дальше )

Затишье перед новым ростом волатильности

- 07 сентября 2015, 13:08

- |

Главные события

В сентябрь будет проходить ряд очень важных событий. Начался месяц с юбилейного парада победы в Китае, который показал растущую разделенность мира. Страны запада дружно проигнорировали участие в нем, зато российский лидер был самым почетным гостем. Китай и Россия подчеркивают совпадение своих позиций. Это очень важно перед заседанием генеральной ассамблеи ООН, на которой будут звучать предложения о реформировании Совета Безопасности и даже о лишении России права вето. Однако перед лицом единства России и Китая острота постановки таких вопросов может быть снижена. Но вот сопроводительная напряженность будет только нарастать. Внезапные учения войск Центрального округа и учения РВСН в 20 регионах страны ясно указывают на это. Попытка переворота в Таджикистане и в еще большей мере подтягивание вооружений к границе противостояния на Украине напоминает, что в динамике рынков геополитические новости в любой момент могут выйти на первые роли. А вот важные события недели вроде переговоров по ассоциации Украины и ЕС, а так же распределение квот по беженцам в ЕС или газовые переговоры в формате Россия-ЕС будут важными, но, возможно, далеко не определяющими.

( Читать дальше )

Ключевые события среды

- 23 июня 2015, 21:49

- |

В 14:00 мск — индекс ипотечного кредитования от МВА за неделю (до 19 июня). Предыдущее значение показателя — минус 5,5%.

В 15:30 мск — окончательные данные об изменении объема ВВП за первый квартал. Предыдущее значение показателя — 2,7% в годовом выражении.

Согласно поправки Веника — Джексона о запрете копипаста приведена только часть календаря.

Читать полностью:http://quote.rbc.ru/topnews/2015/06/23/34388075.html

Ключевые события пятницы

- 05 июня 2015, 09:55

- |

Quote.rbc.ru 04.06.2015 18:50

В РоссииСбербанк опубликует финансовую отчетность по РСБУ за первые пять месяцев 2015 года

Чистая прибыль Сбербанка за пять месяцев 2014 года по РСБУ составила 155,3 млрд руб.

Состоится годовое общее собрание акционеров НЛМК

Состоится годовое общее собрание акционеров НЛМК.

Состоится закрытие реестра акционеров «Северстали» для получения дивидендов

Акционеры одобрили выплату дивидендов за 2014 год в размере 14,65 рубля на одну обыкновенную акцию и за первый квартал 2015 года в размере 12,81 рубля на акцию.

В мире В 08:00 мск будет опубликован индекс опережающих экономических индикаторов в Японии за апрель. Предыдущее значение показателя — 106 пунктов.

( Читать дальше )

Ключевые события пятницы

- 21 мая 2015, 20:26

- |

Quote.rbc.ru 21.05.2015 18:44

В РоссииВступит в силу новая методика расчета индексов Московской биржи

Вступает в силу новая редакция методик расчета индексов Московской биржи (ММВБ и РТС), индексов акций широкого рынка, индексов акций второго эшелона, голубых фишек и отраслевых индексов Московской биржи.

«Черкизово» опубликует отчетность по US GAAP за первый квартал 2015 года

Группа «Черкизово» в первом квартале 2014 года получила чистую прибыль в размере $25 млн против убытка в $0,6 млн годом ранее.

Состоится годовое общее собрание акционеров «Русагро»

Совет директоров «Русагро» рекомендовал годовому общему собранию акционеров утвердить дивиденды за 2014 год в размере 5,063 млрд руб.

Состоится годовое общее собрание акционеров «Полюс Золото»

На повестке дня собрания утверждение годового отчета и бухгалтерской отчетности, выбор совета директоров и ряд других.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал