Капитал

SWOT анализ ПОЛЮС ЗОЛОТО

- 30 мая 2022, 12:13

- |

Новую рабочую неделю мы решили начать со #SWOT -анализа.

#PLZL – основной производитель золота в России и один из ведущих в мире. «Полюс» занимает первое место среди крупнейших золотодобывающих компаний мира по запасам золота и четвертое — по объему производства, демонстрируя самые низкие издержки среди ведущих глобальных производителей.

Плюсы:

Одни из самых низких в мире затрат на производство одной унции, поэтому у компании самая высокая рентабельность в секторе;

Операционная прибыль демонстрирует рост (год к году);

Рост производство аффинированного золота (год к году);

В 2021 г. «Полюс» стал первой крупной золотодобывающей компанией в мире, которая на 100% покрывает потребности в электроэнергии за счет ВИЭ. Это делает акции «Полюса» более привлекательными для фондов, ориентированных на показатели устойчивого развития.

Минусы:

Низкая дивидендная доходность;

В соответствии с оценкой на рынке, PLZL дешевле зарубежных конкурентов, но является одной из самых дорогих из золотодобытчиков России.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Запрет на вывод капитала нерозов останется навсегда) 😃

- 27 мая 2022, 19:30

- |

Запрет на вывоз капитала для инвесторов из недружественных стран сохранится до снятия санкций и разморозки российских резервов — главарь блинфин Силуанов

то есть никогда походу?)))

Могу поздравить не вывивших бабло с загранки, видимо евроклир и подобные конторы так же нифига не откроют движуху

Прогнозы от РИКОМ-ТРАСТ (25 мая)

- 25 мая 2022, 12:15

- |

Акции МТС 📡

Бумаги МТС вчера стали одними из лидеров среди ликвидных фишек по причине возврата спроса в них. Причины этих событий понятны: ✔️кроме замедляющейся инфляции, налицо факт снижения рыночных процентных ставок, что, видимо, будет и дальше оказывать поддержку котировкам компании. Ранее акции на новостях о неожиданно высоких дивидендах добирались до 280 руб., но позже снизились до 240 руб.

Мы видим вероятность роста бумаг МТС на 10-15% на горизонте нескольких недель в случае реализации планов по дивдоходности, которая должна к лету составить примерно 14%, что выше ожиданий инфляции на горизонте 12 месяцев, даже с учетом 13%-го налога.

💼Как присоединиться к уже готовой стратегии инвестирования на фондовом рынке с подтверждённой отличной доходностью: www.ricom.ru/services/autofollow

Данная информация не является индивидуальной инвестиционной рекомендацией, и финансовые инструменты либо операции, упомянутые в ней, могут не соответствовать Вашему инвестиционному профилю и инвестиционным целям (ожиданиям).

Инвестиции в рынок деривативов и форекс

- 21 мая 2022, 18:53

- |

Если Вы хотите инвестировать в МАМ счет, напишите на Email: auerbach888@protonmail.com, Skype чат будет предоставлен, после Вашего обращения на ел. почту.

Клиент будет иметь 24/7 доступ к своему брокерскому счету, управляющий активами не будет иметь доступ к счету клиента. Управление счетом инвестора, может быть остановлено по желанию инвестора, в любое время. Если Вы хотите получить максимальную выгоду от доверительного управления, желательно соблюдать инвестиционный период 1 год.

После того как инвестор напишет на ел. почту, инвестору будет предоставлена ссылка для регистрации брокерского счета и присоединения его к МАМ счету.

Пишите вопросы на ел почту, пожалуйста.

( Читать дальше )

Капитал, который нельзя отнять

- 11 мая 2022, 12:21

- |

Идеальный путь достижения FIRE я представляю следующим образом: накопление финансовой подушки безопасности комфортного размера, поиск любимого дела (если такого ещё нет), постоянная работа над увеличением своих доходов и на фоне всего этого — формирование инвестиционного капитала.

Мне не очень нравится путь экстремально раннего достижения FIRE во что бы то ни стало, когда соглашаются на жутко нелюбимую, но высокооплачиваемую работу или когда ударяются в тотальную экономию, лишая себя комфортной жизни здесь и сейчас. Этот вариант плох тем, что если вдруг «черный лебедь» лишит разом всех накоплений или существенной их части, то будет очень обидно за скучно прожитые годы и отложенную на потом жизнь.

Я нахожу баланс в том, чтобы при увеличении своих доходов не увеличивать норму сбережений в % соотношении, а оставлять её на прежнем уровне. Такой подход уменьшит сожаления об упущенной возможности использовать свои сбережения в случае неблагоприятного исхода (потеря капитала или здоровья), но позволит достигнуть FIRE или иметь существенный денежный запас и комфортный уровень жизни в будущем, если всё будет хорошо.

( Читать дальше )

СТРИМ УЖЕ ЧЕРЕЗ ЧАС

- 06 мая 2022, 13:06

- |

Друзья, хотели бы напомнить вам, что в эту пятницу, 6 мая в 14.00 Мск здесь в нашем telegram-канале t.me/ricom_trast пройдёт традиционный Прямой эфир от ИК «РИКОМ-ТРАСТ».

В рамках эфира с Олегом Абелевым подведём итоги торговой недели на российском фондовом рынке, обсудим наиболее важные события и новости, поговорим о ближайших перспективах и, конечно, в завершении онлайн-мероприятия каждый слушатель сможет задать свой вопрос 🔥

Ссылка на вступление будет опубликована на канале за 5 минут до начала.

✔️Кстати, уже сейчас вы можете написать свои вопросы (ниже в комментариях), и мы зададим их Олегу в первую очередь.

Российские банки - Миноритарные Акционеры - МНОГОКРАТНОЕ РАЗМЫТИЕ

- 05 мая 2022, 11:09

- |

Распростренению российского капитала во всем мире будет поставлен запрет.

С одной стороны, это инициатива, так называемого, Запада по вполне понятным причинам.

Ukraine: EU agrees to exclude key Russian banks from SWIFT (europa.eu)

Ukraine-Related Sanctions Regulations, 31 C.F.R. part 589, and renaming the regulations the Ukraine-/Russia-Related Sanctions Regulations

Сбер, МКБ и Россельхозбанк без SWIFT – когда отключат все банки? Эмбарго на экспорт нефти и газа — YouTube

С друой стороны, на азиатских рынках Индия и Китай хотели бы видеть российский капитал в весьма ограниченных количествах.

( Читать дальше )

SWOT –анализ по ФосАгро

- 27 апреля 2022, 11:26

- |

Сильные стороны:

- ФосАгро — холдинг с крупной вертикально-интегрированной структурой, полного цикла производства фосфорсодержащих минеральных удобрений от добычи фосфатного сырья до конечных продуктов (удобрения, кормовые фосфаты, фосфорная кислота);

- Компания занимает первое место в Европе и третье в мире по производству фосфорсодержащих удобрений;

- Обладает самой широкой по региональному охвату и количеству пунктов присутствия сетью дистрибуции минеральных удобрений, к услугам которой обращаются аграрии из удаленных и труднодоступных районов России;

- Удельная себестоимость производства Фосагро – одна из самых низких в мире;

- Компания органически наращивает своё производств;

- Прозрачная и лояльная дивидендная политика (текущая ситуация как исключение).

( Читать дальше )

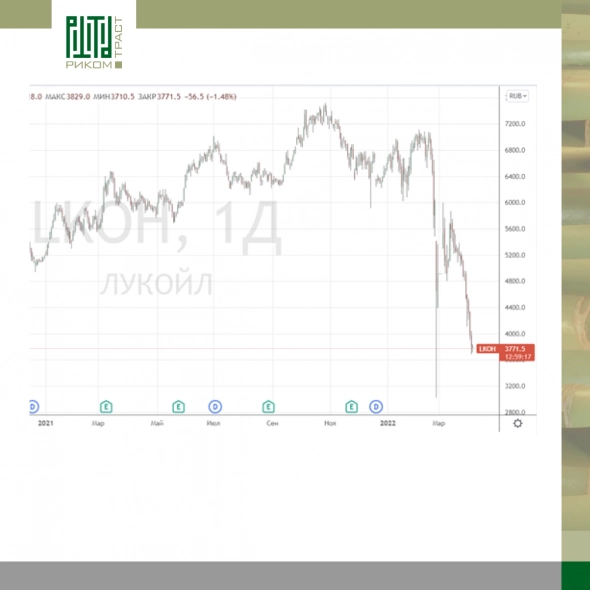

Лукойл: рост на 10-12% на горизонте нескольких месяцев

- 25 апреля 2022, 11:05

- |

#прогнозыриком

Отдельно стоит выделить бумаги Лукойла: несмотря на то, что бумаги по-прежнему находятся под давлением продавцов, а с начала апреля акции упали на 33% 🔥мы видим потенциал роста и покупки бумаги на локальном минимуме. Очевидно, что бумаги сейчас весьма сильно перепроданы. Без учета февральского снижения уровень технической перепроданности в бумагах ЛУКОЙЛа сейчас остается максимальным с момента старта пандемии в 2020 г.

Ясно, что ✔️одним из поводов для распродаж в последние дни стал уход Вагита Алекперов с поста президента компании, но в собственниках он остается, а уход связан сугубо с персональными санкциями и нежеланием мешать развитию Лукойла. По словам г-на Алекперова, он не собирается уезжать из России.

💼Мы видим вероятность роста на 10-12% на горизонте нескольких месяцев и рекомендуем наращивать свои позиции в бумагах ЛУКОЙЛа.

( Читать дальше )

Куда вложить?

- 25 апреля 2022, 06:08

- |

Добрый день! Прошу посоветовать более опытных товарищей в вопросах распоряжения финансовыми активами.

Коротко и по сути:

Инвестиционную деятельность только начал. Планы — долгосрок — 10-20 лет на пенсию/детям на подъем (сейчас 32 года). Доход стабильный ~80 тр/мес. Откладываю скромно 10-20 тр/мес. За 1,5 месяца своей инвестиционной деятельности в портфеле 55 тр. Ибо семья, ребенок и тд.

Из обязательств — ипотека 17,5 тр/мес. еще лет 17-18 платить. Для единовременного полного погашения надо 1,8 млн.

В июне-июле продам первую свою недвижимость на ~ 1,2- 1,5 млн. Продаю пока цены высокие, ипотека по ней почти погашена (примерно тыс 40-50 осталось)

Вопрос как распорядиться?

- Частично погасить текущую ипотеку с уменьшением срока — там до декабря 2023 полностью выплачиваю, возможно сентябрь-декабрь 2022 г еще получится поднять около 300-400 тыс до полного погашения.

- Деньги с продажи недвиги запустить в инвест портфель.

- Не продавать, оставить на сдачу в аренду.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал