SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Капитализация

Дочка ФСК Россети растет на +7%, скоро ее капитализация будет выше стоимости материнской компанией

- 02 августа 2023, 11:45

- |

Россети Ленэнерго: Двузначная дивидендная доходность по привилегированным акциям в 2023-2026 годах будет ежегодно превышать 10% — СберИнвестиции

====

Дочка ФСК Россети растет на +7%, скоро ее капитализация будет выше стоимости материнской компанией ФСК Россети на ММВБ… :)

Капитализация Россети Ленэнерго 202 млрд.р.

====

Дочка ФСК Россети растет на +7%, скоро ее капитализация будет выше стоимости материнской компанией ФСК Россети на ММВБ… :)

Капитализация Россети Ленэнерго 202 млрд.р.

- комментировать

- 814

- Комментарии ( 29 )

Статистика, графики, новости - 21.07.2023

- 21 июля 2023, 05:56

- |

Доброе утро, всем привет! С пятницей, дорогие друзья!

Несколько набросков — с чего живут ряд компаний.

( Читать дальше )

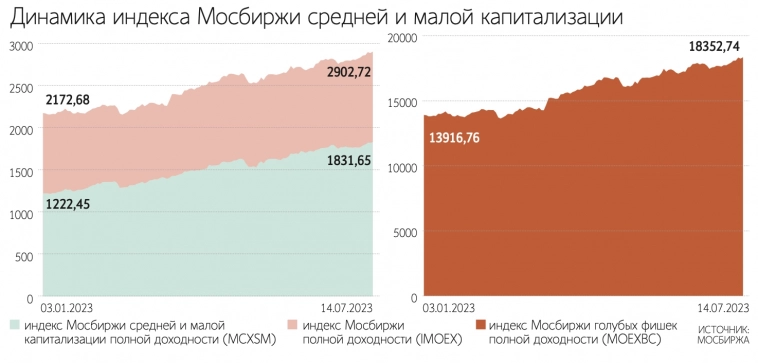

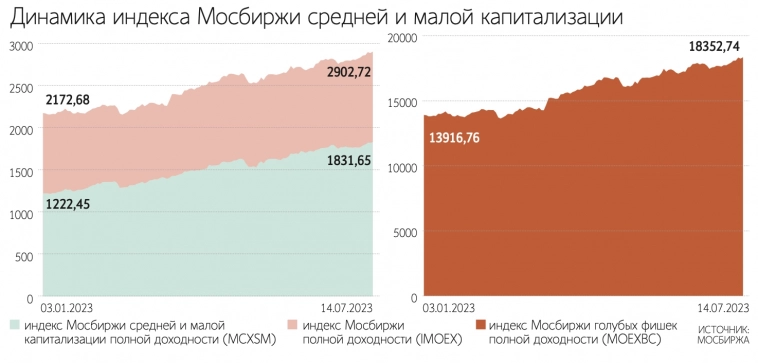

На российском фондовом рынке формируется новая парадигма: инвесторы уделяют всё больше внимания второму эшелону акций - Ведомости

- 17 июля 2023, 07:10

- |

На российском фондовом рынке наблюдается рост интереса инвесторов к акциям компаний менее ликвидного второго эшелона. Согласно рассылке УК «Атон-менеджмент», после ухода зарубежных институциональных инвесторов фокус инвесторов переключился на компании средней и малой капитализации.

Индекс Мосбиржи, включающий акции таких компаний как АФК «Система», «Самолет», «Мечел», «Белуга», Polymetal, группы «Позитив» и «Сегежи», вырос на 54% с конца февраля 2022 года. В сравнении, индекс голубых фишек и главный бенчмарк российского рынка индекс Мосбиржи выросли на 38% и 40,2% соответственно.

Этот тренд подтверждается и ранним опытом: в периоды спада и восстановления экономики второй эшелон показывал более высокую доходность. Такой сдвиг в интересах инвесторов отражается и на объемах торгов, где доля второго эшелона увеличилась до около 10%. Общий объем торгов на Мосбирже в июне 2023 года составил 1,9 трлн рублей, что почти в два раза больше, чем в июне 2022 года.

Источник: https://www.vedomosti.ru/investments/articles/2023/07/17/985564-investori-menyayut-golubie-fishki-na-aktsii-vtorogo-eshelona

( Читать дальше )

Индекс Мосбиржи, включающий акции таких компаний как АФК «Система», «Самолет», «Мечел», «Белуга», Polymetal, группы «Позитив» и «Сегежи», вырос на 54% с конца февраля 2022 года. В сравнении, индекс голубых фишек и главный бенчмарк российского рынка индекс Мосбиржи выросли на 38% и 40,2% соответственно.

Этот тренд подтверждается и ранним опытом: в периоды спада и восстановления экономики второй эшелон показывал более высокую доходность. Такой сдвиг в интересах инвесторов отражается и на объемах торгов, где доля второго эшелона увеличилась до около 10%. Общий объем торгов на Мосбирже в июне 2023 года составил 1,9 трлн рублей, что почти в два раза больше, чем в июне 2022 года.

Источник: https://www.vedomosti.ru/investments/articles/2023/07/17/985564-investori-menyayut-golubie-fishki-na-aktsii-vtorogo-eshelona

( Читать дальше )

Alibaba и Ant потеряли почти $850 млрд из-за конфликта Джека Ма с властями Китая

- 10 июля 2023, 13:20

- |

Alibaba Group и Ant Group потеряли почти $850 млрд своей капитализации с осени 2020 года, сообщает Bloomberg. Тогда началась кампания китайских властей по «централизованному исправлению» проблем в бизнес-империи Джека Ма, которая завершилась только в минувшую пятницу наложением штрафа на Ant в размере $984 млн.

В сентябре 2020 года китайские регуляторы вызвали основателя компаний Джека Ма на допрос, а затем объявили об отмене готовившегося IPO Ant. Как тогда сообщали западные СМИ, за этим решением стоял Си Цзиньпин, которому не понравилось, что господин Ма неоднократно критиковал китайские власти. И за отменой IPO последовали почти три года расследований в отношении самого господина Ма и его компаний.

Подробнее – в материале «Ъ»

В сентябре 2020 года китайские регуляторы вызвали основателя компаний Джека Ма на допрос, а затем объявили об отмене готовившегося IPO Ant. Как тогда сообщали западные СМИ, за этим решением стоял Си Цзиньпин, которому не понравилось, что господин Ма неоднократно критиковал китайские власти. И за отменой IPO последовали почти три года расследований в отношении самого господина Ма и его компаний.

Подробнее – в материале «Ъ»

Статистика, графики, новости - 03.07.2023

- 03 июля 2023, 05:15

- |

Доброе утро, всем привет!

Слабый президент, потеря управления, невозможность поддерживать порядок… да-да, это все про нашу с вами Федерацию, дорогие друзья. Не перепутайте!

А тем временем в Германии все не просто хорошо, а еще лучше.

( Читать дальше )

Статистика, графики, новости - 24.05.2023

- 24 мая 2023, 06:49

- |

Доброе утро, всем привет!

Давайте про последнее глобальное шоу с дефолтом...

Позачера Министерство финансов США подтвердило, что сможет оплачивать счета правительства США только до 1 июня, если увеличение потолка госдолга так и не состоится. Таким образом, деду на перфокартах и республиканцам в Конгрессе остается 10 дней на достижение соглашения.

В своем третьем за три недели письме в Конгресс Джанет Йеллен заявила, что...: «Поскольку теперь доступна дополнительная информации, я пишу, чтобы отметить, что, по нашим оценкам, весьма вероятно, что Казначейство больше не сможет выполнять все обязательства правительства, если Конгресс не примет мер по повышению или приостановке лимита долга к началу июня, а возможно, и уже 1 июня».

Как готовится Уолл-Стрит к возможному дефолту? Об этом нам вчера рассказало издание Reuters.

Государственные облигации США являются основой мировой финансовой системы, поэтому трудно в полной мере оценить ущерб, который может нанести дефолт, но руководство ожидает значительной волатильности на фондовом, долговом и других рынках. Возможность торговли казначейскими облигациями на вторичном рынке будет серьезно ограничена.

( Читать дальше )

LVMH стал первой европейской компанией с капитализацией $500 млрд

- 24 апреля 2023, 14:48

- |

Французский производитель премиальных товаров и продуктов Louis Vuitton Moet Hennessy стал первой европейской компанией, достигшей рыночной капитализации в размере $500 млрд, также став самой дорогой публичной компанией в Европе. До этого момента отметку в $500 млрд преодолевали лишь американские корпорации — Apple, Microsoft, Google, Amazon, Berkshire Hathaway, Tesla, General Electric, Johnson & Johnson и Meta (признана в РФ экстремистской и запрещена), а также китайская нефтегазовая компания Petrochina и саудовская нефтяная компания Saudi Aramco.

Подробнее – в материале «Ъ»

Подробнее – в материале «Ъ»

Статистика, графики, новости - 20.03.2023

- 20 марта 2023, 06:53

- |

Доброе утро, всем привет!

Credit Suisse. С чем мы подошли к открытию торгов?

За вчера сыпалась куча самой разной инфы — и национализации, и о выкупе за 1 млрд $, и о выкупе за 2 млрд $. В итоге все мировые СМИ озвучивают следующую инфу.

Первый по величине швейцарский банк UBS согласился купить Credit Suisse за 3,25 млрд $ после бешеных переговоров, которые велись швейцарскими регуляторами с целью защитить банковскую систему страны и попытаться предотвратить распространение кризиса на мировые рынки.

"В пятницу отток ликвидности и волатильность рынка показали, что восстановить доверие рынка уже невозможно, и быстрое и стабилизирующее решение было абсолютно необходимо", — сказал президент Швейцарии Ален Берсе на пресс-конференции в Берне в воскресенье вечером. "Этим решением стало поглощение Credit Suisse банком UBS".

Сделка построена следующим образом.

Акционеры CS получают 1 акцию UBS взамен 22,48 акций CS, что эквивалентно 0,76 швейцарских франков за одну акцию CS. Напомню, рынок в пятницу закрылся на уровне 1,86 швейцарских франков. Т.е. капитал честных акционеров за выходные сам по себе всухднул в 2,45 раз. Эй… кто там кричал про «кухню» МосБиржи? Аууу? Вы где? Что с лицом?

( Читать дальше )

Инвесторы засомневались в Уолл-стрит

- 16 марта 2023, 17:40

- |

Шесть крупнейших банков с Уолл-стрит с начала месяца потеряли в общей сложности почти $165 млрд рыночной капитализации. Триггерами ухода инвесторов из акций финансовых компаний стали обеспокоенность ситуацией вокруг швейцарского банка Credit Suisse и крах Silicon Valley Bank (SVB).

Подробнее — в материале «Ъ».

Подробнее — в материале «Ъ».

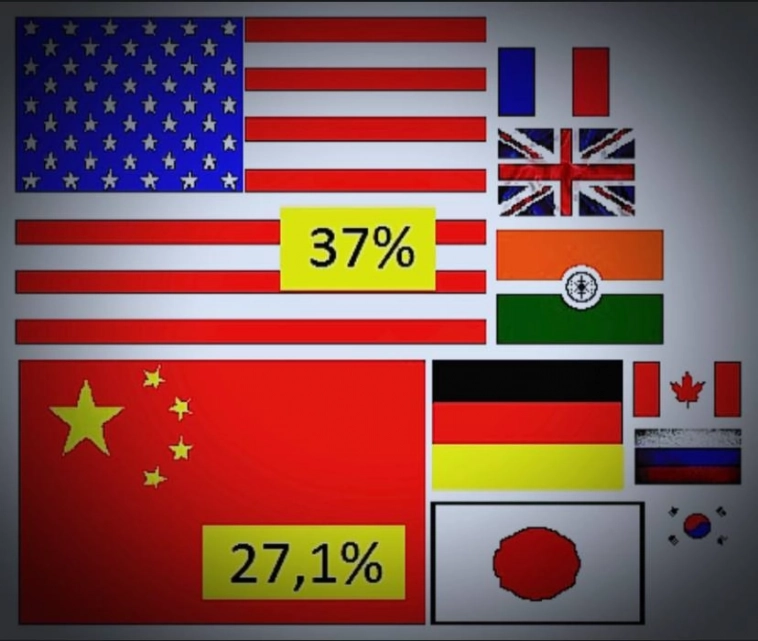

Глобальный портфель, взвешенный по ВВП на 2023 ✌️

- 01 марта 2023, 17:25

- |

VTI (США) — 38%;

FLCH (Китай / Гонконг) — 27%;

FLJP (Япония) — 6%;

FLGR (Германия) — 6%;

EPI (Индия) — 5%;

FLGB (Великобритания) — 5%;

FLFR (Франция) — 4%;

BBCA (Канада) — 3%;

EQMX (Россия) — 3%;

FLKR (Южная Корея) — 3%.

Изначально фонды выбирались по максимальному количеству акций внутри и низким комиссиям. В случае с РФ нужно ещё обращать внимание на брокера.

Данный пост используется лишь в научно-познавательных целях, поэтому не является ИИР!

Ставьте ❤️, если понравился портфель, и не забывайте приглашать друзей прокачивать свои знания.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал