SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

КИТ финанс

Кипрские банки на "подсосе" ЕЦБ или про операции ELA

- 21 марта 2013, 19:08

- |

вчера обещал подробнее рассказать про операции ELA (http://smart-lab.ru/company/kitfinance/blog/108882.php)

Главное правило ELA – не говорить про ELA

Программы экстренной кредитной помощи ELA (Emergency Liquidity Assistance) предоставляются Европейским Центральным Банком (ЕЦБ) коммерческим банкам Еврозоны, испытывающим трудности с фондированием, но, по определенным причинам, не имеющим возможности привлекать ликвидность с рынка. ЕЦБ никогда не раскрывает реальный объем помощи в рамках ELA. Информации в открытом доступе нет. Для утверждения и запуска программы необходимы голоса 2/3 Совета Управляющих ЕЦБ (минимум 15 из 23 голосов).

Посредством программы ELA (Emergency Liquidity Assistance) активно фондируются банки Греции и Ирландии.

Считается, что ELA учитывается в строке баланса ЕЦБ под названием “Other claims on euro area credit institutions denominated in euro”, объем которой составляет по данным на 15 марта

( Читать дальше )

Главное правило ELA – не говорить про ELA

Программы экстренной кредитной помощи ELA (Emergency Liquidity Assistance) предоставляются Европейским Центральным Банком (ЕЦБ) коммерческим банкам Еврозоны, испытывающим трудности с фондированием, но, по определенным причинам, не имеющим возможности привлекать ликвидность с рынка. ЕЦБ никогда не раскрывает реальный объем помощи в рамках ELA. Информации в открытом доступе нет. Для утверждения и запуска программы необходимы голоса 2/3 Совета Управляющих ЕЦБ (минимум 15 из 23 голосов).

Посредством программы ELA (Emergency Liquidity Assistance) активно фондируются банки Греции и Ирландии.

Считается, что ELA учитывается в строке баланса ЕЦБ под названием “Other claims on euro area credit institutions denominated in euro”, объем которой составляет по данным на 15 марта

( Читать дальше )

- комментировать

- 84 | ★7

- Комментарии ( 58 )

Кипр. Структура долга.

- 20 марта 2013, 18:10

- |

В продолжение поста http://smart-lab.ru/company/kitfinance/blog/108882.php

Поговорим про долги.

3 июня Кипру будет необходимо обслужить обязательства на 1,48 млрд. евро. Эта дата числится неким deadline для принятия решений по текущей ситуации. До этой даты Кипру надо получить бабки.

Структура долга Кипра выглядит следующим образом:

1. Облигации

Источник: Bloomberg

В июне надо погасить на 1,48 млрд, в июле — 0,768 млрд. евро

( Читать дальше )

Поговорим про долги.

3 июня Кипру будет необходимо обслужить обязательства на 1,48 млрд. евро. Эта дата числится неким deadline для принятия решений по текущей ситуации. До этой даты Кипру надо получить бабки.

Структура долга Кипра выглядит следующим образом:

1. Облигации

Источник: Bloomberg

В июне надо погасить на 1,48 млрд, в июле — 0,768 млрд. евро

( Читать дальше )

Кипрская “стрижка” депозитов не прошла. Дальнейшие сценарии.

- 20 марта 2013, 12:45

- |

продолжаю следить за кипрской темой...

Решение Парламента Кипра

Парламент Кипра вчера отклонил принятие введение налога на депозиты (deposit tax), тем самым не выполнив необходимое условие для получения транша помощи от Тройки (МФВ, ЕЦБ, ЕС) в 10 млрд евро.

Что это значит?

Кипрский кризис остается неразрешенным, так как deposit tax является необходимым условием для получения спасительного транша помощи. Начинается этап очень сложных и затяжных переговоров с Тройкой. Делегация из властных структур Кипра отправилась в Москву, проигнорировав указание Меркель о ведении переговоров исключительно с представителями Тройки.

Тем временем банки Кипра остаются закрытыми, экономическая активность страны парализована. Возможно, банки будут закрыты до 26 марта.

Представители Кипра и ЕЦБ разрабатывают планы по контролю над движением капитала на случай массового изъятия средств с банковских счетов.

( Читать дальше )

Решение Парламента Кипра

Парламент Кипра вчера отклонил принятие введение налога на депозиты (deposit tax), тем самым не выполнив необходимое условие для получения транша помощи от Тройки (МФВ, ЕЦБ, ЕС) в 10 млрд евро.

Что это значит?

Кипрский кризис остается неразрешенным, так как deposit tax является необходимым условием для получения спасительного транша помощи. Начинается этап очень сложных и затяжных переговоров с Тройкой. Делегация из властных структур Кипра отправилась в Москву, проигнорировав указание Меркель о ведении переговоров исключительно с представителями Тройки.

Тем временем банки Кипра остаются закрытыми, экономическая активность страны парализована. Возможно, банки будут закрыты до 26 марта.

Представители Кипра и ЕЦБ разрабатывают планы по контролю над движением капитала на случай массового изъятия средств с банковских счетов.

( Читать дальше )

Кипрская “стрижка” депозитов. Мнения и факты

- 19 марта 2013, 17:46

- |

Ситуация на Кипре остается сложной. Окончательного решения по крайне спорному налогу на депозиты пока (deposit tax) не принято. Президент Кипра Анастасиадес сетует на то, что Парламент не может договориться и вряд ли примет положительное решение. Кипрские банки и биржа остаются закрытыми как минимум до 21 марта.

В ходе вчерашних переговоров Меркель сказала Анастасиадесу, что Кипр должен вести переговоры о предоставлении финансовой помощи исключительно с Тройкой (МФВ, ЕЦБ, ЕС).

Согласно данным Bloomberg, голосование Парламента Кипра по вопросу deposit taxсостоится 19 марта в 20:00 мск, но может быть перенесено.

Предыстория

На прошедших выходных Кипр и Тройка договорились о пакете финансовой помощи, предоставление которой базируется на следующих пунктах:

( Читать дальше )

В ходе вчерашних переговоров Меркель сказала Анастасиадесу, что Кипр должен вести переговоры о предоставлении финансовой помощи исключительно с Тройкой (МФВ, ЕЦБ, ЕС).

Согласно данным Bloomberg, голосование Парламента Кипра по вопросу deposit taxсостоится 19 марта в 20:00 мск, но может быть перенесено.

Предыстория

На прошедших выходных Кипр и Тройка договорились о пакете финансовой помощи, предоставление которой базируется на следующих пунктах:

- Объем помощи от Тройки – 10 млрд евро

- Ведение налога на депозиты, который должен принести в казну Кипра 5,8 млрд. евро, со следующими характеристиками:

( Читать дальше )

Кипр. Факты. Цифры. Buy opportunity?

- 18 марта 2013, 18:00

- |

Давайте рассмотрим некоторые факты и цифры, касаемые проблемы deposit tax на Кипре.

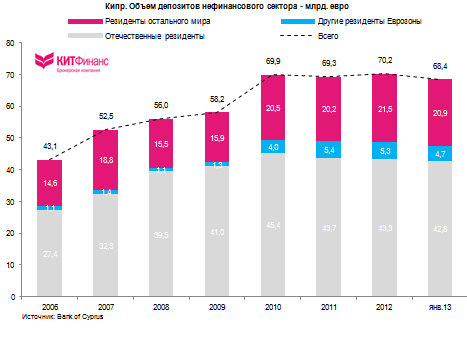

1. Объем депозитов нефинансового сектора по данным ЦБ Кипра на конец каждого года + янв. 2013:

*На нерезидентов Еврозоны приходится 20,9 млрд.евро (30% всех депозитов). По некоторым оценкам, из этих 20,9 млрд. на частные и корпоративные депозиты РФ приходится от 12 до 14,5 млрд. евро (т.е. примерно 1/5 всех депозитов Кипра).

( Читать дальше )

1. Объем депозитов нефинансового сектора по данным ЦБ Кипра на конец каждого года + янв. 2013:

*На нерезидентов Еврозоны приходится 20,9 млрд.евро (30% всех депозитов). По некоторым оценкам, из этих 20,9 млрд. на частные и корпоративные депозиты РФ приходится от 12 до 14,5 млрд. евро (т.е. примерно 1/5 всех депозитов Кипра).

( Читать дальше )

Cbonds Review. Абеномика: курс на ослабление йены

- 13 марта 2013, 16:15

- |

Рад представить свою новую статью в журнале Cbonds Review (№3 март 2013), посвященную Японии и Абэномике.

**полная версия статьи — здесь

Абеномика: курс на ослабление иены

Ключевыми характеристиками экономики Японии последних десятилетий являются дефляция, стагнация, делеверидж, стареющее население, слабость политической элиты и, конечно, дорогая валюта. Помимо этого страна имеет самое большое соотношение госдолга к ВВП среди развитых стран, что является поводом для многочисленных спекуляций на тему возможного дефолта третьей экономики мира.

( Читать дальше )

**полная версия статьи — здесь

Абеномика: курс на ослабление иены

Ключевыми характеристиками экономики Японии последних десятилетий являются дефляция, стагнация, делеверидж, стареющее население, слабость политической элиты и, конечно, дорогая валюта. Помимо этого страна имеет самое большое соотношение госдолга к ВВП среди развитых стран, что является поводом для многочисленных спекуляций на тему возможного дефолта третьей экономики мира.

( Читать дальше )

Правило Тейлора предполагает снижение процентной ставки

- 11 марта 2013, 13:14

- |

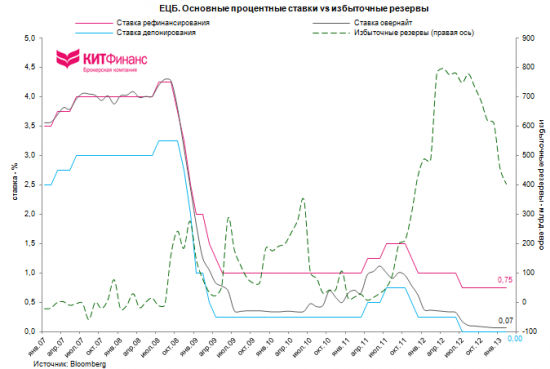

7 марта 2013 г. ЕЦБ оставил ключевую процентную ставку без изменений на уровне 0,75%, депозитная ставка осталась на уровне 0%.

Слабые макроэкономические индикаторы зоны евро указывают на необходимость дополнительного монетарного смягчения. Инфляция остается подавленной и составляет по февралю по предварительным оценкам 1,8% г/г, что ниже январских 2% г/г и ниже целевого значения ЕЦБ в 2%. Индексы деловой активности в промышленности Еврозоны отражают слабость экономики региона, опустившись к 47,9 пунктам в феврале против 48,6 пунктов в январе.

С учетом последних данных по безработице и инфляции в странах Еврозоны согласно правилу Тейлора ЕЦБ должен опустить процентную ставку до 0,25% к середине года.

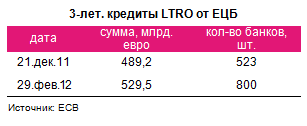

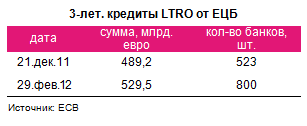

Несмотря на видимую слабость экономики, коммерческие банки Еврозоны продолжают использовать право на досрочное погашение 3-летних кредитов по первому и второму раунду LTRO. Суммарно, c января 2013 г. банки вернули ЕЦБ 224,7 млрд. евро кредитов по LTRO I и LTRO II. Это привело к значительному сокращению объема избыточных резервов в евросистеме. С марта 2012 г. объем избыточной ликвидности сократился в два раза с 800 млрд. евро до 380 млрд. евро, достигнув 15-месячного минимума.

( Читать дальше )

Слабые макроэкономические индикаторы зоны евро указывают на необходимость дополнительного монетарного смягчения. Инфляция остается подавленной и составляет по февралю по предварительным оценкам 1,8% г/г, что ниже январских 2% г/г и ниже целевого значения ЕЦБ в 2%. Индексы деловой активности в промышленности Еврозоны отражают слабость экономики региона, опустившись к 47,9 пунктам в феврале против 48,6 пунктов в январе.

С учетом последних данных по безработице и инфляции в странах Еврозоны согласно правилу Тейлора ЕЦБ должен опустить процентную ставку до 0,25% к середине года.

Несмотря на видимую слабость экономики, коммерческие банки Еврозоны продолжают использовать право на досрочное погашение 3-летних кредитов по первому и второму раунду LTRO. Суммарно, c января 2013 г. банки вернули ЕЦБ 224,7 млрд. евро кредитов по LTRO I и LTRO II. Это привело к значительному сокращению объема избыточных резервов в евросистеме. С марта 2012 г. объем избыточной ликвидности сократился в два раза с 800 млрд. евро до 380 млрд. евро, достигнув 15-месячного минимума.

( Читать дальше )

Еврозона: вторая волна погашений LTRO, давление на евро и расширяющиеся спрэды

- 27 февраля 2013, 18:20

- |

График досрочных погашений LTRO

27 февраля 9 банков досрочно погасили кредиты по первому траншу LTRO (от 21 декабря 2011 г.) на сумму в 1,7 млрд. евро. Итого, с 31 января 2013 г., когда представилась возможность досрочного погашения кредитов ЕЦБ, коммерческие банки вернули 151,2 млрд. евро из всей суммы первого транша в 489,2 млрд. евро. Оставшаяся сумма долга оценивается в 338 млрд. евро.

Кроме этого, 27 февраля начался первый этап погашения второго транша LTRO (от 29 февраля 2012 г.) на сумму в 61,1 млрд. евро со стороны 356 кредитных организаций. После этой операции непогашенными останутся долгосрочные кредиты на 468,4 млрд. евро из всей суммы второго транша в 529,5 млрд. евро.

Досрочное погашение кредитов LTRO проходит каждую среду, график погашений на следующую неделю публикуется на сайте ЕЦБ каждую пятницу (15:00 мск).

( Читать дальше )

27 февраля 9 банков досрочно погасили кредиты по первому траншу LTRO (от 21 декабря 2011 г.) на сумму в 1,7 млрд. евро. Итого, с 31 января 2013 г., когда представилась возможность досрочного погашения кредитов ЕЦБ, коммерческие банки вернули 151,2 млрд. евро из всей суммы первого транша в 489,2 млрд. евро. Оставшаяся сумма долга оценивается в 338 млрд. евро.

Кроме этого, 27 февраля начался первый этап погашения второго транша LTRO (от 29 февраля 2012 г.) на сумму в 61,1 млрд. евро со стороны 356 кредитных организаций. После этой операции непогашенными останутся долгосрочные кредиты на 468,4 млрд. евро из всей суммы второго транша в 529,5 млрд. евро.

Досрочное погашение кредитов LTRO проходит каждую среду, график погашений на следующую неделю публикуется на сайте ЕЦБ каждую пятницу (15:00 мск).

( Читать дальше )

США. Бюджетный секвестр. Подробности.

- 26 февраля 2013, 17:06

- |

Итак, если Конгрессмены не договорятся до 1 марта 2013 г., то выглядеть американское бюджетное секвестирование на 2013 фин. год будет следующим образом.

*финансовый год начинается в сентябре.

Общий объем автоматического сокращения госрасходов = -$85,4 млрд.

Из них:

— оборонная промышленность (defense discretionary): -$42,7 млрд.

— не связанные с оборонной промышленностью дискреционные расходы (non defence discretionary): -$27,6 млрд.

— не связанные с оборонной промышленностью обязательные расходы (non-defence mandatory): -$15 млрд.

Здесь еще вопрос в мультипликативном эффекте, т.е. эти $85 млрд. на самом деле обернутся куда большими потерями для экономики.

Если все останется как есть после 1 марта 2013 г., то на 2014 фин. год. госрасходы ужмут уже на $109 млрд.

На текущий момент настроения по поводу достижения компромисса во властных структурах Вашингтона

( Читать дальше )

*финансовый год начинается в сентябре.

Общий объем автоматического сокращения госрасходов = -$85,4 млрд.

Из них:

— оборонная промышленность (defense discretionary): -$42,7 млрд.

— не связанные с оборонной промышленностью дискреционные расходы (non defence discretionary): -$27,6 млрд.

— не связанные с оборонной промышленностью обязательные расходы (non-defence mandatory): -$15 млрд.

Здесь еще вопрос в мультипликативном эффекте, т.е. эти $85 млрд. на самом деле обернутся куда большими потерями для экономики.

Если все останется как есть после 1 марта 2013 г., то на 2014 фин. год. госрасходы ужмут уже на $109 млрд.

На текущий момент настроения по поводу достижения компромисса во властных структурах Вашингтона

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал