Инфляция

Аукционы Минфина — спрос на ОФЗ находится на должном уровне, банкам ликвидности не хватает, это видно по РЕПО и поднятию ставок по вкладам!

- 30 ноября 2025, 15:51

- |

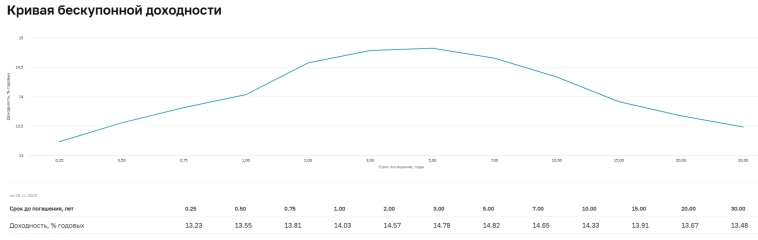

Минфин провёл аукцион ОФЗ, предложив инвесторам два выпуска. При его проведении индекс RGBI находился выше 117 пунктов, с учётом инфляционных данных и затягиванию мирного трека, индекс снизился — 116,91 пунктов:

🔔 По данным Росстата, за период с 18 по 24 ноября ИПЦ составил 0,14% (прошлые недели — 0,11%, 0,09%), с начала месяца 0,40%, с начала года — 5,23% (годовая — 6,97%). Темпы ноября относительно прошлой недели ускорились, но повторить «подвиг» прошлого года не получится и это радует (в ноябре 2024 г. инфляция составила 1,43%). У нас остаётся ещё в запасе 6 дней подсчёта и месячный пересчёт, в котором могут быть приятные сюрпризы, как в прошлом месяце (недельная корзина включает мало услуг). В октябре ЦБ снизил ключевую ставку до 16,5%, рассказав нам про проблему повышенных ИО и что на недельные темпы инфляции влияют разовые факторы — топливо/плодоовощная продукция.

🔔 Минфин увеличил займ за 2025 г. в ОФЗ до 6,981₽ трлн (погашения — 1,416₽ трлн) — это рекорд.

( Читать дальше )

- комментировать

- 5.8К | ★5

- Комментарии ( 14 )

Вода без счётчиков станет ещё в два раза дороже. Итого в 3 раза.

- 30 ноября 2025, 11:01

- |

Вода без счётчиков станет в два раза дороже.

📄 Правительство утвердило ряд изменений (https://t.me/upravdom_channel/6184) в 354 ПП о правилах предоставления коммунальных услуг. Главное новшество в увеличении платы за холодную воду для тех, у кого нет индивидуальных счётчиков.

🚰 Теперь вместо повышающего коэффициента 1,5 будет применяться коэффициент 3. То есть плата вырастет в два раза. Такая схема уже действует в Москве с 2023 года.

Минстрой объяснил, что такими действиями хотят стимулировать установку счётчиков и повысить ответственность владельцев квартир за их отсутствие или несвоевременную поверку.

🚰 Отдельно подчеркнули, что повышающий коэффициент касается только холодной воды. На оплату горячей воды и электричества он не распространяется. Это сделано для того, чтобы не допустить резкого роста коммунальных платежей.

🔧 Кроме того, изменили порядок доначислений при незаконном подключении ко внутридомовым сетям водоснабжения. Теперь размер перерасчёта нельзя уменьшать так, как делалось ранее. Сумму доначисления смогут снизить только в случае, если найдена ошибка в расчётах. Иных способов больше не будет.

( Читать дальше )

Динамика максимальных % ставок по банковским вкладам

- 30 ноября 2025, 10:40

- |

Ссылка — на подборку вкладов!

Почему Вьюгин сказал это сейчас? Сигнал, который нельзя игнорировать

- 30 ноября 2025, 09:29

- |

Почему именно сейчас Олег Вьюгин озвучил одно из самых резких предупреждений? Что изменилось в экономике и почему этот сигнал нельзя игнорировать? В ролике разбираем, какой риск стал ключевым для 2026 года, что происходит с бюджетом, ставкой и рублём, и почему монетарные решения могут радикально изменить цену активов. Сравниваем выводы Вьюгина с нашей стратегией и показываем, какие активы уже выигрывают от инфляционного давления.

ОБЗОР НА YOUTUBE:

( Читать дальше )

⭐️ Инфляция рухнула ниже 7%😲ЦБ переиграл сам себя, но банки не верят в смягчение❄️Финансовый ледниковый период продолжается🦖🦕главное, чтобы не все динозавры в экономике вымерли

- 30 ноября 2025, 08:48

- |

Инфляция и потребительский спрос крайне инертны, и обвал спроса на машины, недвижимость, технику — дошли до рынка только сейчас. Не смотря на несколько шагов смягчения ключевой – инфляция продолжает снижаться. Но вопрос в цели: если инфляция = рост цен, а рост цен = спрос… Не погубим ли мы экономику? ☠️ Т.е. мы продолжаем радоваться снижению инфляции, но в действительности это танцы на костях: каждый пункт снижения инфляции – это некупленный товар у предпринимателя. Но обо всем по порядку

📈Инфляция

Инфляция продолжает замедляться. За неделю потребительские цены выросли на 0,14% после 0,11% ранее. При этом годовая инфляция снижается уже пятый месяц подряд и опустилась до 6,97% против 7,2% неделей ранее за счет выбывания высокой базы прошлого года. Это невероятно, но мы достигли прогноза ЦБ на 2025 год ❗️

Разрыв между ключевой ставкой и инфляцией продолжает находиться на рекордных уровнях. При этом, ставки по вкладам прекратили снижение, показав рост во второй декабре ноября впервые после начала цикла снижения

( Читать дальше )

Когда люди начинают бояться цен — экономика показывает своё истинное лицо

- 29 ноября 2025, 20:55

- |

Друзья, есть один показатель, который я всегда держу в фокусе сильнее, чем официальные цифры инфляции. Это — ожидания населения. То, что люди думают о будущем, говорит громче любых пресс-релизов.

📈 Инфляционные ожидания снова растут

В ноябре инфляционные ожидания россиян резко выросли до 13,3%. Мы фактически возвращаемся к уровням конца лета, когда инфляция в головах была значительно выше реальной.

И это ключевой сигнал: общество снова живёт в логике подорожаний, а не стабильности.

👀 Почему это опасно

Когда растут ожидания — люди:

🔹 меньше верят в завтрашний день;

🔹 меньше доверяют рублю;

🔹 быстрее тратят деньги;

🔹 реже формируют сбережения.

В ноябре доля тех, у кого остались накопления, упала с 39% до 31%. Страна стремительно превращается в экономику без запаса прочности.

❓ Кто чувствует инфляцию сильнее

Опросы показывают интересный разрыв:

🔹 у тех, кто имеет сбережения, ожидания — около 12%;

🔹 у тех, кто живет от зарплаты до зарплаты, — примерно 14%.

Последним сейчас тяжелее всех, и их доля растёт.

( Читать дальше )

Больше 40% россиян ждет, что в ближайшее время цены будут расти еще сильнее.

- 29 ноября 2025, 14:37

- |

Больше 40% россиян ждет, что в ближайшее время цены будут расти еще сильнее. Это самый высокий показатель с начала года. Опрос, посвященный динамике цен, провел фонд «Общественное мнение». (https://t.me/novostifacti/3672)42% опрошенных считает, что в ближайший месяц будут расти сильнее, чем сейчас. Еще 39% россиян ждет, что цены будут расти так же, как сейчас.

Замедления роста ожидает лишь 4%. Еще 4% полагает, что цены не будут меняться, а снижения цен ждет лишь 1%. При этом 56% россиян утверждают, что в последнее время цены на основные товары и услуги росли сильнее, чем раньше.

@ejdailyru

Интересно кто такие 4% и 1%, кто не ждёт повышения цен или даже думает что они будут падать)

Обзор рынков за месяц: Акции возобновят свой рост, ОФЗ вырастут, а рубль останется стабильным

- 29 ноября 2025, 12:20

- |

Несмотря на рост кредитования юридических лиц в октябре и высокие инфляционные ожидания населения спроса на валюту нет. RUSFAR CNY держится в районе 0,2% годовых, а уровень 11 рублей за юань пробит на фоне позитивных ожиданий по мирному треку. Вероятно, выход ниже 11 не будет долгосрочным, т.к. 11-12 соответствует уровням курса до СВО, но политические новости могут привести к краткосрочным проколам вниз.

( Читать дальше )

Зимний дивидендный сезон, инфляция ниже 7%, отчеты, размещения облигаций и другие новости в обзоре главных событий недели

- 29 ноября 2025, 08:22

- |

Заканчивается осень, скоро уже зимний дивидендный сезон, Мосбиржа и Транснефть представили отчеты, компании активно размещают новые выпуски облигаций, вышли новые данные по инфляции: об этом и многом другом читайте в выпуске главных событий за неделю.

Индекс Мосбиржи, дивиденды

1.Индекс Мосбиржи за неделю снизился с 2685 до 2676 пунктов. Оптимизм, вызванный надеждами на улучшение геополитической ситуации, периодически возникает, надеемся на лучшее.

( Читать дальше )

Инфляция к концу ноября — недельные темпы ускорились, не помогает даже дефляция в бензине. Кредитование, бюджет и ИО против снижения ставки.

- 28 ноября 2025, 11:08

- |

Ⓜ️ По данным Росстата, за период с 18 по 24 ноября ИПЦ составил 0,14% (прошлые недели — 0,11%, 0,09%), с начала месяца 0,40%, с начала года — 5,23% (годовая — 6,97%). Темпы ноября относительно прошлой недели ускорились (иномарки дорожают из-за утильсбора, плодоовощная продукция также, непродовольственные товары принялись к росту, распродажи закончились), но повторить «подвиг» прошлого года не получится и это радует (в ноябре 2024 г. инфляция составила 1,43%). У нас остаётся ещё в запасе 6 дней подсчёта и месячный пересчёт, в котором могут быть приятные сюрпризы, как в прошлом месяце (недельная корзина включает мало услуг). В октябре ЦБ снизил ключевую ставку до 16,5%, рассказав нам про проблему повышенных ИО и что на недельные темпы инфляции влияют разовые факторы — топливо/плодоовощная продукция. Отмечаем факторы, влияющие на инфляцию:

🗣 Из потребительских цен на нефтепродукты следует, что розничные цены на бензин снизились за неделю на -0,26% (прошлая неделя — -0,22%), дизтопливо подорожало на 0,52% (прошлая неделя — 0,30%), третья дефляционная неделя в бензине удивляет (вес бензина в ИПЦ весомый ~4,35%).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал