Инфляция в России

Торможение инфляционных процессов продолжается

- 21 августа 2025, 14:17

- |

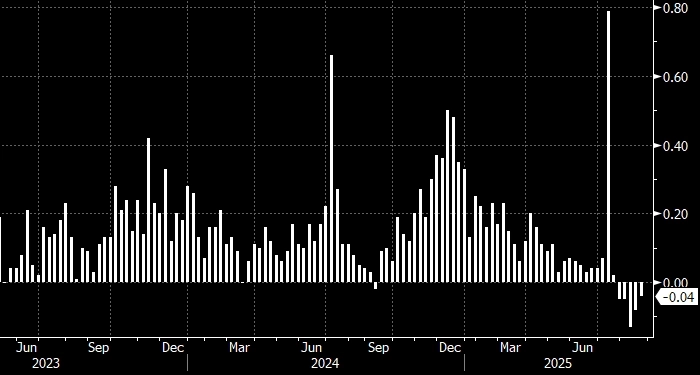

Статистика пятую неделю подряд фиксирует дефляцию. Снижение цен замедлилось: -0,04% после -0,08% неделей ранее. Оценка годового уровня инфляции опустилась до 8,5% г/г.

• Снижение цен на продукты питания пока остается достаточно выраженным. Впрочем, наблюдается и снижение цен в некоторых сегментах непродовольственных товаров и услуг.

• Общий индекс цен на непродовольственные товары усиливает рост на фоне ощутимого удорожания бензина. Это нивелирует значительную часть эффекта от сезонного снижения цен.

• Общий индекс цен на услуги населению показывает стабильную и умеренную положительную динамику.

Наше мнение:

Инфляционные процессы по-прежнему носят несистемный, очаговый характер. Однако они затрагивают чувствительные для населения товары и услуги, что отражается в устойчиво повышенных инфляционных ожиданиях. При этом общий уровень инфляции продолжает снижаться с опережением прогнозов, это сильный аргумент для смягчения ДКП в сентябре. По нашему мнению, предпочтителен широкий шаг снижения ключевой ставки, чтобы оперативно поддержать экономику и не забыть про «мягкость её посадки».

( Читать дальше )

- комментировать

- 241

- Комментарии ( 0 )

Отклонение текущих темпов роста цен от прогнозных позволит ЦБ рассмотреть возможность снижения ключевой ставки как на 100, так и на 200 б.п. в сентябре — Ренессанс Капитал

- 21 августа 2025, 13:12

- |

По данным Росстата, за период с 12 по 18 августа потребительские цены снизились на 0,04% н/н (после снижения на 0,08% неделей ранее), что соответствует середине сезонной нормы. По оценке Минэкономразвития, это подразумевает замедление инфляции до 8,5% г/г к середине августа (после 8,8% по итогам июля). На прошедшей неделе снижение цен на продовольственные товары замедлилось (до -0,20% н/н), в то время как рост цен на непродовольственные товары ускорился (до +0,10 н/н). С учетом совокупности недельных данных снижение цен в августе складывается на уровне порядка 0,3% м/м. С поправкой на сезонность это соответствует росту на 0,3% м/м или 3,2% в аннуализированных значениях (SAAR), по нашим оценкам, т.е. вблизи долгосрочной цели.

В 3кв25 рост цен, по нашим оценкам, складывается на уровне 5,9% SAAR, в то время как центр диапазона базового прогноза Банка России, представленного в июле, предусматривал 8,5%. Отклонение текущих темпов роста цен от прогнозных, на наш взгляд, позволит Банку России рассмотреть возможность снижения ключевой ставки как на 100, так и на 200 б.п. в сентябре.

( Читать дальше )

Было время и цены снижали. Цены на металлопродукцию в летний сезон снизились на 15%, до 46,5–48 тыс. руб. за тонну, несмотря на традиционно высокий для строительного проката летний сезон.

- 21 августа 2025, 12:59

- |

В условиях стагнации коммерческих и жилищных проектов, которые пока не ощутили эффекта снижения ключевой ставки, металлурги конкурируют за заказы ценой. Восстановления рынка эксперты ожидают не ранее 2026 года.

t.me/kommersant/89608

Прямая оценка годовой наблюдаемой инфляции населением 16,1%

- 21 августа 2025, 12:50

- |

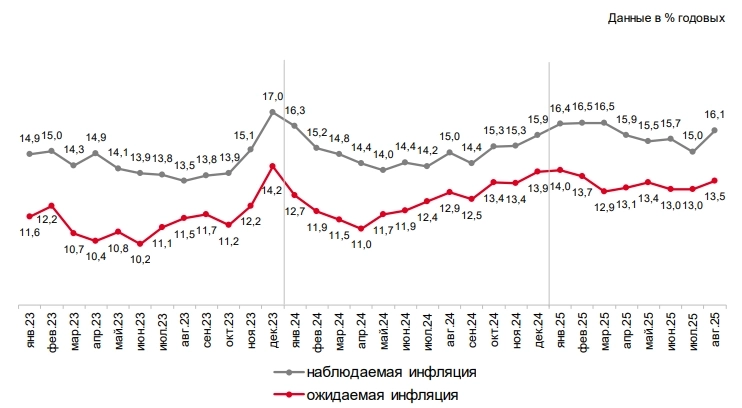

В августе инфляционные ожидания (ИО) домохозяйств выросли на 0,5 процентного пункта (п. п.) относительно июля — до 13,5%. Оценка наблюдаемой инфляции повысилась на 1,1 п. п.— до 16,1%. Оба показателя остаются выше как уровней 2017–2019 годов, так и 2023–2024 годов (см. график). Заметно выросли ожидания темпов роста цен через год у домохозяйств без сбережений: с 14,2% в июле до 14,6% в августе. Это, видимо, произошло за счет скачка наблюдаемой им инфляции с 16% до 17,4%. Показатель для домохозяйств со сбережениями не поменялся, составив 11,9%, наблюдаемая же инфляция выросла с 13,9% до 14,2%, — Коммерсант.

Утром в четверг, как всегда, смотрим на данные по недельной инфляции:

- 21 августа 2025, 11:24

- |

➡️ДЕФЛЯЦИЯ В РФ С 12 ПО 18 АВГУСТА СОСТАВИЛА 0,04% ПРОТИВ ДЕФЛЯЦИИ 0,08% НЕДЕЛЕЙ РАНЕЕ — РОССТАТ

➡️ ГОДОВАЯ ИНФЛЯЦИЯ В РФ С 12 ПО 18 АВГУСТА ЗАФИКСИРОВАНА НА УРОВНЕ 8,46% ПРОТИВ 8,55% НЕДЕЛЕЙ РАНЕЕ — МИНЭКОНОМРАЗВИТИЯ

Как видим, все еще позитивно и все еще движемся вниз — как в рамках недельной, так и в рамках годовой ✔️

До следующего заседания ЦБ (12 сентября) данные по инфляции выйдут еще трижды — надеемся на продолжение позитивной динамики и продолжение цикла смягчения ДКП со стороны ЦБ 👍

🏛 ИНФЛЯЦИОННЫЕ ОЖИДАНИЯ НАСЕЛЕНИЯ РФ В АВГУСТЕ ВЫРОСЛИ ДО 13,5% С 13,0% В ИЮЛЕ — ОПРОС ПО ЗАКАЗУ ЦБ

А вот это звучит не очень хорошо 🙄

Напомню, что ЦБ часто акцентировал внимание на инфляционных ожиданиях населения, как на одном из ключевых факторов для принятия решения по ставке.

t.me/+j3ohRZAa_dpkMTli, буду рада видеть вас среди подписчиков! 😊

Дефляция в России фиксируется пятую неделю подряд, но население ждет роста цен

- 21 августа 2025, 11:12

- |

Согласно данным Росстата, за неделю с 12 по 18 августа дефляция составила 0,04% после 0,08% неделей ранее. Таким образом снижение цен фиксируется уже пятую неделю подряд. Годовая инфляция на 18 августа замедлилась до 8,49%, тогда как 11 августа составляла 8,58%, пишет Владимир Чернов, аналитик Freedom Finance Global.

Однако накануне Банк России опубликовал данные опроса по инфляционным ожиданиям населения на 12 месяцев вперед, из которого следует, что в августе они выросли на 0,5% относительно июля, до 13,5%. При этом оценка наблюдаемой населением инфляции в текущем месяце увеличилась сразу на 1,1%: с 15% в июле до 16,1%. Это является мощным проинфляционным фактором и станет сигналом для ЦБ при принятии решения по ключевой ставке на сентябрьском заседании.

Таким образом, несмотря на снижение потребительских цен пять недель подряд и необходимости смягчения монетарной политики на фоне замедления темпов роста экономики -предварительные данные по ВВП за второй квартал показали замедление роста до 1,1%, — проинфляционные факторы остаются достаточно весомыми. При этом рубль начал и может продолжить слабеть из-за отмены действия указа об обязательной продаже валютной выручки экспортерами, что также является проинфляционным фактором.

( Читать дальше )

ЦБ в сентябре может снизить ставку, но ждём предельно жёсткий сигнал, что ниже 16% в этом году не пойдём, а в 2026 г. не будет ниже 13-14% — MMI

- 21 августа 2025, 10:02

- |

Инфляционные ожидания выросли с 13 до 13.5%

Наблюдаемая инфляция: с 15 до 16.1%

Несмотря на то, что темпы роста цен уже 4 месяца вблизи 4%, люди не верят в низкую инфляцию. Почему так? Мы это регулярно читаем в нашей ленте: пока идут военные действия на Украине и военные расходы растут, низкой инфляции не будет! Это популярная точка зрения в обществе. Мы с этим не согласны. Даже при высоких ИО и большом дефиците бюджета ЦБ имеет возможность обеспечивать ценовую стабильность, но для этого нужна более жёсткая ДКП

Обвал ставок по депозитам при росте ИО привёл к сокрушительному коллапсу реальных ставок. Уже в сентябре они уйдут ниже нуля. Норма сбережений может упасть с 10-11% до 6-8%. Это увеличит потребительский спрос на 5% в год (в номинале) — далее потребительский бум и инфляция

Игра в смягчение ДКП становится опасной! ЦБ в сентябре может снизить ставку, но ждём предельно жёсткий сигнал, что ниже 16% в этом году не пойдём, а в 2026г не будет ниже 13-14%

Источник

Дефляция, почему цены падают 5 недель подряд и куда теперь движется рынок

- 21 августа 2025, 09:42

- |

В России — историческое событие, цены не растут, а снижаются уже пятую неделю подряд. Давайте разберем, что это значит для экономики, ставки ЦБ и вашего портфеля.

📉 Инфляция

— С начала года: +4,16% (рекордно низкий темп).

— Годовая инфляция: ~8%, но к концу года может упасть до 6–7%.

— Дефляция пока носит сезонный характер (дешевеют овощи/фрукты), но поддерживается крепким рублем и слабым спросом.

🤔 Почему инфляционные ожидания растут?

Люди снова ждут роста цен — особенно те, у кого нет сбережений. Причины:

— Выросли тарифы ЖКХ — больно бьют по карману.

— Но это лишь «ожидания» — реальной инфляции пока нет.

📈 ОФЗ

Облигации немного сдали позиции. Почему?

— Фиксация прибыли, инвесторы заработали на ставках и уходят.

— Геополитика, новости о переговорах с США/Украиной вносят нервозность.

💡 Что делать инвестору?

1️⃣ Не паниковать, дефляция пока сезонная.

2️⃣ Следить за ЦБ, если инфляция замедлится, ставку снизят раньше.

3️⃣ Докупать ОФЗ на просадках, если верите в дальнейшее смягчение денежно-кредитной политики.

( Читать дальше )

Индекс потребительских цен в России снизился на 0,19% с начала августа, инфляция замедлилась до 4,16% с начала года. ЦБ на заседании 12 сентября может вновь сократить ставку на 1–2% — Ведомости

- 21 августа 2025, 07:27

- |

С 12 по 18 августа индекс потребительских цен (ИПЦ) снизился на 0,04%, продолжив дефляционный тренд, начавшийся в июле. С начала месяца цены упали на 0,19%, а годовая инфляция составила 4,16%. По оценке Минэкономразвития, в годовом выражении рост цен на 18 августа достиг 8,46%.

Наибольшее влияние оказало удешевление продовольствия: в среднем цены снизились на 0,2%. Существенно подешевели плодоовощи – на 3,7%, включая «борщевой набор»: картофель (-8,9%), помидоры (-7,4%), лук (-6,7%), свекла (-6,3%), капуста и морковь (-6,2%). Подешевели также масло, яйца и мука. Исключением стали огурцы, подорожавшие на 5,2%.

Непродовольственные товары, напротив, выросли в цене на 0,1%. При этом бытовая химия, стройматериалы и медикаменты продолжили дешеветь (на 0,06–0,1%). Услуги подорожали на 0,06%, главным образом за счет бытовых работ, тогда как санаторные и гостиничные услуги подешевели или остались на прежнем уровне.

Экономисты отмечают, что августовская дефляция носит сезонный характер, связанный с удешевлением плодоовощной продукции. По оценкам экспертов, снижение цен в августе составит около 0,25%. Последний раз аналогичный период продолжительной дефляции наблюдался летом 2022 года, когда цены снижались 11 недель подряд.

( Читать дальше )

Ожидания цен вверх: сезон овощей маскирует картину

- 21 августа 2025, 06:53

- |

Вчера вышли свежие данные по инфляционным ожиданиям и наблюдаемой инфляции. Обе кривые вверх.

Фактическая инфляция последние месяцы, наоборот, показывала снижение: в недельных данных Росстата даже фиксировалась дефляция. На первый взгляд всё выглядело позитивно. Но если убрать сезонный фактор плодоовощей, которые сейчас резко дешевеют, картинка меняется: по прошлой неделе инфляция ускорилась до 0,12% против 0,09% неделей ранее. В услугах и не только рост цен продолжается — именно это и чувствуют люди, отсюда и разрыв между статистикой и ожиданиями.

Вывод простой: текущая дефляция — временная. Осенью, когда сезонный фактор уйдёт, проявится реальная динамика. Рынок уже почувствовал риск: вчера длинные ОФЗ с большой дюрацией просели больше чем на 1% за день (чуть ранее уже делал пост про хрупкую стабильность длинных ОФЗ: t.me/anti_trend/519).

Для ЦБ это сигнал. Инфляционные ожидания могут заставить регулятора взять паузу или снижать ставку более осторожно. Следующее заседание уже 12 сентября.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал